Обзор рынка

Зарубежные рынки

Геополитика продолжает давить на мировые рынки. Американские, большинство европейских и азиатских индексов снизились. S&P 500 вчера потерял больше всего с 17 августа. «Индекс страха» VIX подскочил на 20,7% в прошедшую сессию. Десятилетние облигации США показали самый большой рост за 10 месяцев. Золото продолжает рост, также продолжается ралли в цветных металлах: медь подбирается к трёхгодовому максимуму. Тем временем, региону Мексиканского залива, ещё не оправившемуся от последствий урагана Харви, угрожает новый шторм, уже получивший имя Ирма.

Нефть

Нефть перешла к восстановлению. Аналитики предсказывают скорое восстановление большей доли нефтеперерабатывающих мощностей США. Также позитива нефти добавляют заявление министра энергетики РФ А. Новака о том, что Россия и Саудовская Аравия обсудили возможность продления соглашения ОПЕК после 1К18.

Российский рынок

Минфин ожидает 77,9 млрд руб. нефтегазовых сверхдоходов в начавшемся месяце. В связи с этим ведомство закупит в период с 7 сентября по 5 октября валюты на 77,1 млрд руб, что составит 3,4 млрд руб. в день (на 64% больше, чем в августе).

Дорожающая нефть поддержала национальную валюту, однако российский рынок не показывал особой динамики и отличался несколько минорными настроениями вслед за глобальными индексами, продолжившими снижение под давлением геополитики. Индекс ММВБ, торговавшийся большую часть сессии в красной зоне, сумел завершить день в символическом плюсе (+0,03%). Долларовый РТС прибавил 0,82% на фоне укрепившегося рубля.

Лидером покупок стала АФК Система (+8,8%) на комментариях президента Путина о том, что он рассчитывает на мировой соглашение. Также выросли во вторник акции Аэрофлота (+3,9%), Московской биржи (+3,6%), группы ПИК (+3,0%) и НМТП (+2,1%).

Продавали во вторник ОГК-2 (-3,3%), Мечел (ао -2,3%, ап -2,9%), ВТБ (-2,5%), ТГК-1 (-2,4%).

Компании

Президент РФ В. Путин сообщил, что «очень рассчитывает» на мировое соглашение между Роснефтью и АФК Система. Президент заявил, что «это было бы на пользу как обеим компаниям, так и российской экономике в целом». При этом г-н Путин добавил, что считает нецелесообразным и не собирается давать никаких прямых указаний по этому поводу. Тем временем, суд вновь отказал АФК в снятии ареста с её активов.

Global Ports зафиксировала в 1П17 чистый убыток по МСФО в размере 12,1 млн долл. против чистой прибыли в сумме 113,3 млн долл. годом ранее. Выручка сократилась на 1,2% г/г, скорректированная EBITDA снизилась на 14,3% г/г, рентабельность составила 59,9% (-1,1 п.п. г/г).

Рейтинговое агентство Moody's понизило рейтинг субордов Открытия до C с B2. Банк отреагировал заявлением, что агентство не учитывает повышения надежности ФКБ за счёт участия ЦБ.

Генеральный директор РФПИ К. Дмитриев заявил, что фонд рассматривает возможность инвестиций в совместное предприятие Яндекс.Такси и Uber. Также фонд может вложиться в Mail.Ru и собирается до конца года увеличить долю в капитале Транснефти.

Структура основного владельца ММК В. Рашникова незадолго до закрытия торгов объявила о планах разместить на бирже 3% обыкновенных акций (335 млн существующих акций) компании в рамках ускоренного процесса букбилдинга. В результате free-float ММК увеличится до 15,7%.

В среду бумаги группы ТКС, Русала и Полиметалла последний день торгуются с промежуточными дивидендами. НОВАТЭК может отчитаться о продажах за август. Deutsche Bank проведёт конференцию по глобальным развивающимся рынкам, ожидается участие Московской биржи, группы Эталон и Сбербанка. Из макростатистики выйдут данные торгового баланса США, ФРС опубликует свою «бежевую книгу».

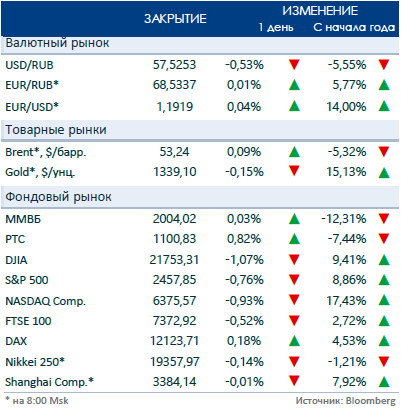

Рыночные индикаторы

Календарь корпоративных событий

| 06.09 | Московская биржа, Сбербанк, Эталон: | Конференция по глобальным развивающимся рынкам (DB) |

| 07.09 | НКНХ: | финансовые результаты 1П17 |

| АЛРОСА: | продажи за август | |

| Сбербанк: | результаты РСБУ 8М17 | |

| 08.09 | Группа ТКС: | закрытие реестра под дивиденды |

| Русал: | закрытие реестра под дивиденды | |

| Полиметалл: | закрытие реестра под дивиденды | |

| Акрон: | ВОСА |

Календарь ключевых макроэкономических событий

| Ср | 30 августа | ✔ США: торговый баланс, «Бежевая книга» ФРС |

| Чт | 31 августа | ✔ Еврозона: заседание ЕЦБ (ключевая ставка) |

| Пт | 1 сентября | ✔ Московский финансовый форум ✔ США: потребительское кредитование ✔ Китай: торговый баланс ✔ Япония: торговый баланс, текущий баланс ✔ Великобритания: торговый баланс, промышленное производство |