Обзор рынка

Зарубежные рынки Выступления региональных представителей ФРС продемонстрировали «ястребиную» риторику, на фоне чего американские акции продолжили ралли. Индекс волатильности VIX закрылся на рекордных минимумах. Позитив продолжился и на площадках азиатско-тихоокеанского региона: индексы Японии, Тайваня, Гонконга и Сиднея выросли.

Нефть

Король саудовской Аравии Салман бин Абдулазиз посетил Россию и обсудил с президентом РФ В. Путиным вопросы сотрудничества по вопросам стабилизации рынка нефти. Встреча лидеров двух стран дала рынку сигнал о достижении понимания и продолжении сотрудничества.

Российский рынок

В отсутствие особых драйверов российский рынок последовал за нефтью и динамикой на европейских и американских площадках, которая в основном была позитивной. Индекс ММВБ вырос на +0,5%, РТС прибавил +0,6%.

Лидерами роста стали Башнефть (ап +2,9%, ао +2,3%), РусГидро (+2,4%), Промсвязьбанк (+2,0%), НОВАТЭК (+1,7%), ДВМП (+1,6%) и ГАЗПРОМ (+1,4%).

Продавали же в четверг Черкизово (-3,4%), Мечел (ап -2,3%, ао -0,7%), Ленту (-1,7%), АЛРОСУ (-1,6%) и Аэрофлот (-1,4%).

Компании

En+, ведущий глобальный вертикально интегрированный производитель гидроэлектроэнергии и алюминия, объявила о намерении провести IPO на Лондонской бирже. При этом после допуска к торгам на LSE компания подаст заявление на допуск к торгам и на Московской бирже. Ожидается, что общий объем сделки составит около $1,5 млрд, из которых 1 млрд долл. будет привлечён в ходе IPO, а 500 млн долл. вложит сингапурская AnAn Group. Выручка компании в 1П17 составила 5,8 млрд долл. (+23% г/г). Скорректированная EBITDA группы увеличилась на 44% до 1,5 млрд долл. Операционный денежный поток вырос на 9,3% до 1 млрд долл. Группа также зафиксировала рекордный свободный денежный поток, что позволило компании выплатить повышенные дивиденды акционерам.

Индексный провайдер FTSE объявил о повышении оценки free-float Мегафона до 22,5% с 16%, изменения вступят в силу 6 октября после закрытия торгов. Повышение оценки может спровоцировать приток капитала в акции оператора (см. торговую идею от 03.10).

Основной владелец АФК Система В. Евтушенков заявил, что надеется на мирное урегулирование спора с Роснефтью. Он также сообщил, что АФК делала Роснефти предложения о мировом соглашении, однако подробности не уточняются.

Группа ПИК отчиталась о результатах деятельности за 9М17. Общий объем поступлений денежных средств увеличился на 113,4% г/г до 144,9 млрд рублей. Объем реализации недвижимости увеличился на 94,8% г/г до 1,231 млн кв. м. В 2017 г. ПИК планирует реализовать 1,7–1,9 млн кв. м. жилья., а также получить общий объем поступлений денежных средств в размере 190-200 млрд рублей.

Глава ЦБР Э. Набиуллина на форуме в Сочи сообщила, что регулятор рассматривает возможность слияния ФКБ Открытие и Бинбанка среди сценариев из финансового оздоровления. Г-жа Набиуллина отметила, что обсуждение потенциальных сценариев санации только началось и в приоритете сейчас оценка активов банков. CEO Альфа-Банка А. Марей заявил, что потенциально заинтересован в приобретении активов банков, однако сейчас пока рано говорить о покупке.

В сентябре АВТОВАЗ продал в России 28,3 тыс. автомобилей LADA (+23,8% г/г). За 9М17 было реализовано 221,2 тыс. автомобилей (+16,5% г/г). Также активными темпами развиваются продажи в сегменте коммерческих автомобилей: за 9М17 продажи выросли на 21,5% г/г до 6,8 тыс. машин.

Транснефть получила прямой доступ к торгам на валютном рынке Мосбиржи и совершила первые сделки. Таким образом, сейчас прямой доступ к валютному рынку имеют 14 компаний, совокупный объём операций которых с момента допуска первой компании в апреле уже превысил 2,6 млрд долл.

Из корпоративных событий в четверг ожидаются результаты Сбербанка по РСБУ за 9М17. Акции НОВАТЭКа, Роснефти и ММК последний день торгуются с дивидендами. НОВАТЭК также может опубликовать операционные результаты за 9М17. Дорогобуж проведёт ВОСА. По США выйдет статистика рынка труда, данные по количеству буровых установок и потребительскому кредитованию. По России ожидаются данные индекса доверия потребителей. В Китае, Тайване и Южной Корее выходной.

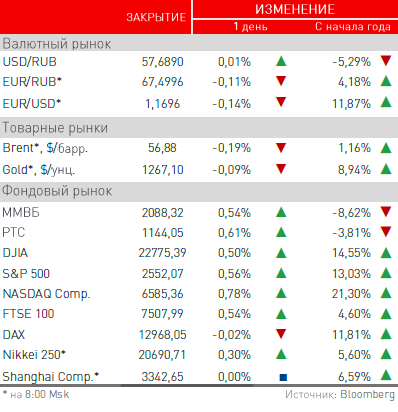

Рыночные индикаторы

Календарь корпоративных событий

| 06.10 | Сбербанк: | результаты РСБУ 9М17 |

| НОВАТЭК: | последний день торгуется с дивидендами | |

| Роснефть: | последний день торгуется с дивидендами | |

| ММК: | последний день торгуется с дивидендами | |

| НОВАТЭК: | операционные результаты 9М17 | |

| Дорогобуж: | ВОСА |

Календарь ключевых макроэкономических событий

| Пт | 6 октября | ✔ Китай, Южная Корея: выходной ✔ США: безработица |