Обзор рынка

Зарубежные рынки

Статистика по продажам автомобилей в США поддержала акции промышленных компаний, американские индексы в очередной раз побили рекорды. Ралли, тем не менее, не перешло на азиатские площадки, которые демонстрировали смешанную динамику. Гонконгский Hang Seng продолжил рост, токийский Nikkei прервал восходящий тренд, однако к утру вышел в символический плюс. В Китае, Тайване и Южной Корее выходной.

Нефть

Как рассказал министр энергетики РФ А. Новак, страны ОПЕК+ договорились вести мониторинг экспорта нефти. Механизм может быть выработан в рамках начавшейся сегодня «Российской энергетической недели». Также г-н Новак сообщил, что Минэнерго ожидает рост нефтепереработки в России в текущем году до 284 млн т. Цены на нефть продолжают снижаться в ожидании данных по запасам в США.

Российский рынок

В отсутствие новостей российский рынок продолжил вялую динамику понедельника, закрывшись на этот раз по другую сторону от нуля: ММВБ +0,05%, РТС +0,11%.

Покупали во вторник бумаги Русала (+3,4%), Яндекса (+2,9%), ТрансКонтейнера (+2,4%), Акрона (+2,2%), ОГК-2 (+1,9%) и Московской биржи (+1,3% после публикации объёмов сентябрьских торгов).

Акции Мегафона упали на -7,8% после продажи пакета Telia с дисконтом к рынку. Кроме того, продавали Мечел (ап -2,7%, ао -0,7%), Ростелеком (ао -1,4%, ап -2,1%), ДВМП (-2,0%) и ЛСР (-1,6%).

Компании

Холдинг Telia Company в рамках своей стратегии фокусирования на бизнесе в странах Северной Европы и Балтии продал 6,2% акций оператора (38,5 млн шт.) по цене 585 руб. за акцию. Дисконт к цене закрытия накануне составил 8,45%, во вторник акции упали на 7,67% до 590 руб. за акцию. Доля Telia в мобильном операторе, таким образом, сократилась до 19%, начиная с 4К17 холдинг переквалифицирует Мегафон из ассоциированной компании в финансовую инвестицию. Telia обязялась не продавать акции Мегафона в течение 90 дней после закрытия сделки. На этом фоне мы рекомендуем покупку акций Мегафона с потенциалом роста 5-10% до середины-конца ноября (см. торговую идею от 03.10).

Российский рынок грузовиков быстро восстанавливается, сильнее, чем ожидали некоторые крупные игроки. Основными причинами называют глобальную стабилизацию, снижение инфляции, общий подъем российской экономики, стабилизацию банковских ставок и обменного курса, а также накопившийся за предыдущие годы отложенный спрос. КАМАЗ, акции которого мы в июне рекомендовали к долгосрочной покупке, прогнозируя рост российского рынка грузовых автомобилей в качестве одного из драйверов, в августе возглавил топ-3 российского рынка производителей тяжёлых грузовиков. В тройку лидеров также вошли ГАЗ и MAN.

Общий объём торгов на Московской бирже в сентябре вырос на 7,8% г/г до 80,4 трлн руб. Значительный рост объёмов торгов был зафиксирован на рынке драгоценных металлов (+67,2%), денежном рынке (+25,4%), а также на рынке акций (+8,1%). Объём торгов на валютном рынке в долларовом эквиваленте увеличился на +7,3%. Значительно вырос объём операций репо с центральным контрагентом с КСУ (в 29,6 раза), в том числе в связи с допуском нефинансовых организаций на денежный рынок.

По версии российского Forbes, ЛУКОЙЛ в очередной раз возглавил рейтинг 200 крупнейших частных компаний РФ в 2017 году. Вторую строчку занял Магнит, на третьей позиции оказалась группа X5. Сургутнефтегаз, занимавший в рейтинге 2016 года вторую строчку, переместился в нынешнем году на четвёртое место. В первую десятку рейтинга также вошли VEON, Татнефть, Норильский никель, НОВАТЭК и Русал.

В среду JPMorgan проведёт конференцию Credit and Equities Emerging Markets, где ожидается участие Промсвязьбанка. ОВК может опубликовать финансовые результаты. По США выйдет статистика запасов нефти, по России – данные инфляции. Также ожидается публикация индексов деловой активности по сектору услуг по США, России, Еврозоне и Японии.

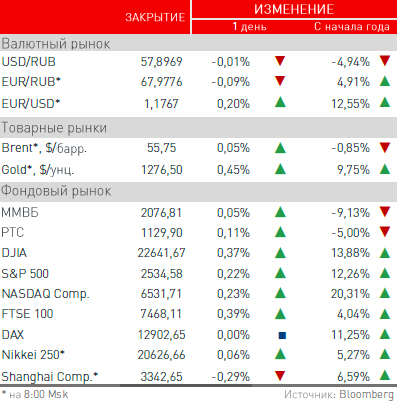

Рыночные индикаторы

Календарь корпоративных событий

| 04.10 | Промсвязьбанк: | конференция Credit and Equities EM (JPMorgan) |

| ОВК: | финансовые результаты 1П17 | |

| 06.10 | Сбербанк: | результаты РСБУ 9М17 |

| НОВАТЭК: | последний день торгуется с дивидендами | |

| Роснефть: | последний день торгуется с дивидендами | |

| ММК: | последний день торгуется с дивидендами | |

| НОВАТЭК: | операционные результаты 9М17 | |

| Дорогобуж: | ВОСА |

Календарь ключевых макроэкономических событий

| Ср | 4 октября | ✔ Китай, Тайвань, Южная Корея: выходной |

| Чт | 5 октября | ✔ Китай, Гонконг, Южная Корея: выходной |

| Пт | 6 октября | ✔ Китай, Южная Корея: выходной ✔ США: безработица |