Обзор рынка

Зарубежные рынки

В ожидании важных корпоративных отчётов этой недели, а также ясности по прогрессу реализации налоговой реформы индексы США снизились впервые за более чем неделю. Лидерами снижения выступили технологические и индустриальные акции. На этой неделе в центре внимания будут результаты от Alphabet Inc., Microsoft Corp., Twitter Inc., Ford Motor Co., Volkswagen AG, Boeing Co., McDonald’s Corp., Coca-Cola Co., Heineken NV, UBS Group AG, Deutsche Bank AG и Barclays Plc. Азиатские бенчмарки торговались в плюсе, кроме гонконгского Hang Seng. Японские индексы продолжили ралли: Nikkei вырос рекордную 16-ую сессию подряд, обновив максимум с 1996 года, в то время как Topix продемонстрировал 12-ый дневной рост подряд - самая длинная серия с прошлого ноября.

Нефть

ОПЕК отчиталась о рекордном уровне соблюдения странами-участницами картеля соглашения о сокращении добычи нефти в сентябре, в то время как экспорт курдской нефти из Северного Ирака через турецкий порт Джейхан сохраняется на низком уровне. Однако Ирак начал использовать офшорный танкер, чтобы увеличить транспортировку нефти по морю и компенсировать недостаток трубопроводного экспорта.

Российский рынок

Несмотря на свежие максимумы американских индексов в пятницу, динамика на внешних площадках в понедельник была смешанной. Нефть также в основном не радовала ростом. Российский рынок на этом фоне продемонстрировал снижение на несколько пониженных объёмах (~70% от средних за 30 дней): индекс ММВБ -0,4%, РТС -0,3%.

Динамику лучше рынка продемонстрировали НЛМК (+2,5%), КАМАЗ (+2,3%), Ростелеком (ао +1,4%, ап +0,8%), Детский мир (+1,2% после публикации позитивных результатов) и Аэрофлот (+1,2%).

После публикации негативных результатов в пятницу и ухудшения собственных прогнозов компании, инвестдома пересматривают модели и понижают рекомендации по бумагам Магнита. На этом фоне акции компании продолжили падение и потеряли -3,9%. Также аутсайдерами понедельника стали ДИКСИ (-3,1%), ФСК ЕЭС (-2,8%), Россети (ао -2,1%), ТМК (-1,9%) и Роснефть (-1,7%).

Новости

Добыча АЛРОСЫ за 9М17 выросла на 6% г/г до 29,5 млн карат на фоне увеличения объёмов работ на россыпных месторождениях и стратегических алмазодобывающих проектах компании. По предварительным данным, объём продаж за 3К17 составил 7,5 млн карат, в том числе 4,9 млн карат алмазов ювелирного качества по средней цене 169 долл. за карат и 2,6 млн карат алмазов технического качества по средней цене 9 долл. за карат. Выручка от продаж алмазов за 3К17 составила не менее 848 млн долл., а за 9М17 - не менее 3,3 млрд долл. Выручка от реализации бриллиантов за указанные периоды составила не менее 13,2 млн долл. и 68,1 млн долл. соответственно.

Русал в 3К17 увеличил производство алюминия на 1,1% к/к до 931 тыс. т (9М17: +0,3% г/г до 2,8 млн т). Реализация алюминия сократилась на 3,4% к/к до 968 тыс. т (9М17: +2,0% до 3,0 млн т). Помимо этого, СМИ сообщают, что в данный момент из-за энергоаварии остановлены два завода Русала: Саяногорский и Хакасский.

Детский мир отчитался об операционных показателях за 3К17. Консолидированная выручка выросла на 19,8% г/г до 24,6 млрд руб. (9М17: +22,9% до 66,6 млрд руб.). Сопоставимые продажи группы в 3К17 увеличились на 6,1% (9М17: +7,2%) при сопоставимом росте числа чеков на 10,5% (9М17: +11,4%) и снижении сопоставимого размера среднего чека на 4,0% (9М17: -3,8%).

En+ была оценена для IPO в 7,0-8,5 млрд долл. Цена акции составит 14-17 долл. за ГДР. Компания предложит на рынке 15,8%-18,8% акций.

Совет директоров Протека рекомендовал выплатить дивиденды по итогам 9М17 в размере 5,67 руб. на акцию. Доходность может составить 5,1%. Реестр закроется 11 декабря.

Выручка ЛУКОЙЛа по РСБУ за 9М17 сократилась на 36,8% г/г до 114,32 млрд руб. Прибыль до налогов увеличилась на 1,5 раза до 117,50 млрд руб. Чистая прибыль выросла на 34,5% до 107,92 млрд руб.

Выручка АвтоВАЗа по МСФО за 9М17 выросла на 21,5% г/г до 158,6 млрд руб. Операционная прибыль достигла 1,9 млрд руб. против убытка в 31,1 млрд руб. годом ранее на фоне оптимизации затрат и благоприятных валютных курсов. Чистый убыток сократился в 7,6 раза до 4,5 млрд руб.

Чистая прибыль Юнипро по РСБУ за 9М17 выросла в 5,6 раза г/г до 25,9 млрд рублей. Выручка снизилась на 2,8% г/г до 57,7 млрд руб. на фоне высокой базы предыдущего периода вследствие работы энергоблока №3 Берёзовской ГРЭС в январе 2016 года. За 9М17 электростанции компании выработали 35,8 млрд кВт*ч (-10,3% г/г).

ГК Мать и дитя за 9М17 увеличила количество принятых родов на 2% г/г до 5143, количество проведённых циклов ЭКО - на 21% г/г до 12068. Количество койко-дней выросло на 14% г/г до 44883, количество амбулаторных посещений увеличилось на 9% г/г до 1,1 млн на фоне увеличения заполняемости госпиталей в Уфе, Новосибирске и Лапино.

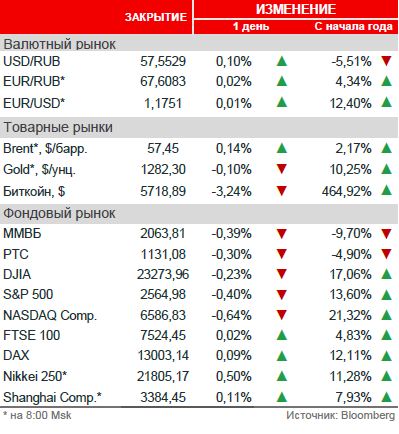

Рыночные индикаторы

Календарь корпоративных событий

| 24.10 | ЛУКОЙЛ: | совет директоров (дивиденды 9М17) |

| Яндекс: | результаты ОПБУ 3К17 | |

| 25.10 | КАМАЗ: | финансовые результаты 3К17 |

| ДИКСИ: | операционные результаты 3К17 | |

| ДИКСИ: | результаты МСФО 3К17 | |

| НОВАТЭК: | результаты МСФО 3К17 | |

| 26.10 | Черкизово: | операционные результаты 3К17 |

| 27.10 | ТГК-1: | операционные результаты 3К17 |

| ТГК-1: | результаты МСФО 9М17 | |

| Mail.Ru: | финансовые результаты 3К17 | |

| НЛМК: | результаты МСФО 9М17 | |

| О'Кей: | операционные результаты 3К17 |

Календарь ключевых макроэкономических событий

| Вт | 24 октября | ✔ США: индекс деловой активности ✔ Еврозона: индекс деловой активности ✔ Япония: индекс деловой активности |

| Ср | 25 октября | ✔ США: продажи нового жилья, заказы товаров длительного пользования ✔ Китай: закрытие съезда Компартии |

| Чт | 26 октября | ✔ Еврозона: заседание ЕЦБ (ключевая ставка) |

| Пт | 27 октября | ✔ США: ВВП ✔ Россия: заседание ЦБР (ключевая ставка) |