Обзор рынка

Зарубежные рынки

На фоне выходного в США объёмы на остальных глобальных площадках в четверг были низкими, а динамика — смешанной. Европейские бенчмарки к концу сессии прервали снижение на фоне позитивной экономической статистики и новостей из Германии о готовности социал-демократической партии к переговорам с канцлером А. Меркель. Азиатские акции торговались разнонаправленно.

Нефть

Несмотря на то, что масштабы сокращения запасов нефти в США за прошлую неделю не оправдали ожиданий рынка, сам факт уменьшения запасов подогревает оптимистичные ожидания от заседания ОПЕК+, которое состоится уже через неделю. Данные Минэнерго США поддерживают веру инвесторов в то, что меры ОПЕК+ помогают балансировке рынка нефти и что картель может продлить соглашение после его истечения в марте 2018 года. На этом фоне нефть продолжает удерживаться у двухлетних максимумов.

Российский рынок

Российский рынок в отсутствие внутренних драйверов снижался вследствие низкой активности на внешних площадках в связи с праздниками и фиксации прибыли. Индекс ММВБ снизился на -0,54%. Рубль в четверг мало менялся по отношению к доллару и торговался в боковике на фоне стабилизации нефти и низкой активности глобальных инвесторов. Тем не менее, рубль пока остаётся сильным, в том числе на фоне общей слабости доллара, что сдержало снижение индекса РТС, который потерял -0,04%.

Акции ДИКСИ выросли на +3,9% на фоне объявленной цены выкупа. Также в лидерах роста отметились ДВМП (+5,4%), Нижнекамскнефтехим (ао +3,0%), ПИК (+2,6%) и Магнит (+1,6%).

Подешевели бумаги Системы (-2,3%), Русагро (-2,2%), Сбербанка (ао -2,0%, ап -1,9%), ТГК-1 (-1,6%) и Норильского никеля (-1,5%).

Новости

ДИКСИ выкупит акции у не согласных с делистингом по цене 340 руб. за бумагу. Цена определена на основании отчёта PWC и справки о средневзвешенной стоимости акций по результатам торгов на бирже за последние шесть месяцев. Акционеры компании рассмотрят вопрос о делистинге 25 декабря, дата закрытия реестра - 4 декабря. Одновременно совет директоров Дикси одобрил расширение программы buyback на сумму до 2 млрд рублей. Таким образом, общий объем программы обратного выкупа теперь ограничен суммой в 9,5 млрд руб. Цена выкупа подразумевает премию к текущей рыночной в 3,6%.

Правление ГАЗПРОМа одобрило проекты инвестиционной программы и бюджета на 2018 год. Размер инвестпрограммы составит 1 трлн 278,83 млрд руб. Согласно проекту бюджета, размер внешних финансовых заимствований составит 416,97 млрд руб. Компания отмечает, что принятый финансовый план обеспечит покрытие обязательств ГАЗПРОМа в полном объёме.

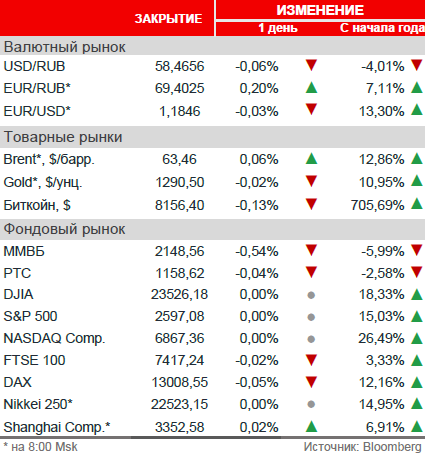

Рыночные индикаторы

Календарь корпоративных событий

| 24.11 | Татнефть | Результаты МСФО за 3К17 |

| САФМАР Финансовые инвестиции | Результаты МСФО за 3К17 | |

| Северсталь | ВОСА |

Календарь ключевых макроэкономических событий

| Пт | 24 ноября | ✔ США: короткий день после Дня благодарения (до 13:00) ✔ США: индекс деловой активности, количество буровых установок ✔ Япония: индекс деловой активности |