Обзор рынка

Зарубежные рынки

Американские индексы в среду показали смешанную динамику. S&P 500 продолжил рост, DJIA оказался в минусе на фоне слабого отчёта IBM. В авангарде были акции энергетических компаний на фоне ралли в нефти. Азиатские бенчмарки продемонстрировали положительную динамику, наибольший рост был отмечен в китайских акциях.

Нефть

Запасы сырой нефти в США за прошедшую неделю сократились на 1,1 млн барр. Запасы нефтепродуктов также снизились: бензина – на 3,0 млн барр., дистиллятов – на 3,1 млн барр. Данные Минэнерго совпали с вышедшим накануне отчётом Американского института нефти, на фоне чего ралли в нефти ещё усилилось.

Российский рынок

Эйфория на российском рынке продолжилась. После того, как США отложили введение новых санкций против России, инвесторов захлестнули оптимистичные настроения. Индекс МосБиржи вырос на +2,30%, РТС прибавил +2,95%.

В лидерах роста был Полиметалл (+8,5% на Мосбирже, +12,0% на LSE), Мегафон (+5,5% в Москве. +6,7% в Лондоне), Сбербанк (ао +4,0%, ап +4,8% на Мосбирже, +8,3% на LSE), X5 (+4,4% в Москве, 7,6% в Лондоне) и Норильский никель (+4,3% в Москве, +3,7% в Лондоне).

Хуже рынка были ФосАгро (-0,9% в Москве, -2,1% в Лондоне), Татнефть преф (-0,6%), Русагро (-0,4%), ТМК (-0,3%) и Транснефть (-0,1%).

Новости

Русал приостановил отгрузку алюминия на экспорт через оператора ТрансКонтейнер. На ТрансКонтейнер приходится 25% поставок алюминиевой компании. Русал консультируется с юристами по поводу того, как дальше работать с контрагентами. По словам Дениса Мантурова, министра промышленности и торговли РФ, Русал обратился в Минпромторг в предложением по развитию переработки алюминия, в частности, о создании индустрии переработки первичного алюминия в Красноярске, Хакасии и Волгограде. «Пока мы не будем развивать перерабатывающую отрасль и не будем создавать новые производства по глубокой переработке первичного алюминия, мы будем находиться в зависимости. 80% сегодня экспортируется первичного алюминия», – подчеркнул глава министерства.

Полиметалл объявил операционные результаты за 1К18. Компания произвела 295 тыс. унций золотого эквивалента, что на 5% выше г/г. Отличные результаты Албазино, Варваринского и Светлого более чем компенсировали снижение производства на Омолоне, связанное с уменьшением содержаний. Квартальное производство золота выросло на 8% г/г до 214 тыс. унций, а производство серебра снизилось на 3% до 6,0 млн унций. Выручка выросла на 19% г/г до 354 млн долл. за счёт увеличения объёмов реализации, роста цен на металлы и сократившегося эффекта от сезонного закрытия аффинажных заводов. Объём продаж серебра традиционно отставал от производства из-за сезонного накопления нереализованных запасов концентрата, при этом объёмы продаж золота в целом соответствуют объёмам производства. Увеличение оборотного капитала, как ожидается, сменится обратной тенденцией к концу года. Полиметалл ожидает, что строительство на Кызыле будет завершено с небольшим опережением графика. Начало пусконаладочных работ запланировано на 1 июня, а получение первого концентрата ожидается 1 августа. Чистый долг вырос с 1,421 млрд долл. по состоянию на 31 декабря 2017 года до 1,578 млрд долл. по состоянию на 31 марта 2018 года в основном в результате накопления запасов серебра и сезонных авансовых закупок дизельного топлива и других расходных материалов. В 2018 году свободный денежный поток традиционно для Полиметалла будет выше во II полугодии.

В 1К18 продажи М.Видео выросли на 17,4% до 61,0 млрд рублей, включая НДС. Рост был вызван сильными показателями продаж сопоставимых магазинов, ускорившейся динамикой интернет-продаж, а также программой экспансии конца 2017 года. Продажи сопоставимых магазинов (LFL) выросли на 12,5% за счёт увеличения числа покупок и среднего чека. Рост был вызван более сильным покупательским спросом по сравнению с первым кварталом прошлого года, нарастающим эффектом от стратегических проектов «М_Мобайл», «М_Кредит» и «Real-Time Dealing», а также различными промо-кампаниями. Интернет-продажи М.Видео (заказы онлайн с доставкой на дом и самовывоз из магазинов) установили очередной рекорд, показав рост на 82,4% г/г и достигнув 19% от общих продаж компании (24% в Москве и 26% в Санкт-Петербурге) благодаря сильным показателям траффика и конверсии. Количество транзакций удвоилось г/г. Доля самовывоза составила 74% от интернет-продаж по сравнению с 69% в аналогичном периоде прошлого года.

Акционеры ГК «Мать и дитя» на ГОСА утвердили дивиденды за 2П17 год в размере 6 руб. на акцию. Реестр закроется 25 апреля.

Акционеры Русагро на ГОСА одобрили выплату дивидендов за 2017 год в размере 71% от чистой прибыли. С учётом уже выплаченного дивиденда за 1П17, а также казначейских ГДР компании, дивиденд составит 1,45 долл. на акцию или 0,29 долл. на ГДР. Доходность может составить 2,4% по ГДР, торгующимся на Мосбирже, и 2,6% - по Лондонским ГДР.

НОВАТЭК 17 апреля приобрёл ещё 120 тыс. своих акций на открытом рынке (в том числе в форме ГДР) в рамках программы buyback.

Utair подвёл итоги операционной деятельности в 1К18. Авиакомпания перевезла 1 715 402 пассажира, что на 15,9% выше г/г (+16% на внутренних и +15% на международных направлениях).

Совет директоров ЛУКОЙЛа 24 апреля обсудит дивиденды по итогам 2017 года.

Криптовалюты

Рост криптоактивов продолжается. Биткоин вырос на 3% до 8200 долл., в то время как альткоины продолжают расти сильнее (основные валюты от +5% до +15%) на оборотах выше средних (20 млрд долл.). Капитализация рынка выросла до 346 млрд долл. Доминирование биткоина упало до 40%.

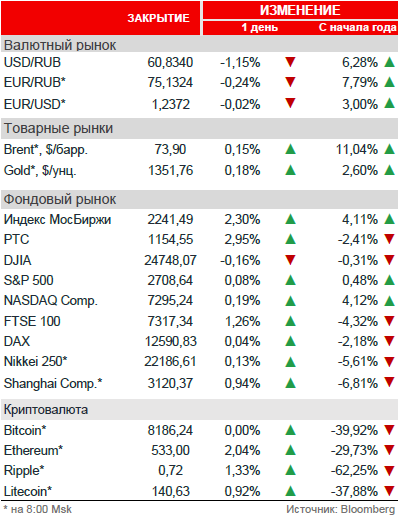

Рыночные индикаторы

Календарь корпоративных событий

| 19.04 | Московская биржа | День акционера |

| Х5 | операционные результаты 1К18 | |

| Лента | операционные результаты 1К18 | |

| 20.04 | Сафмар ФИ | результаты МСФО 2017 |

| РусГидро | операционные результаты 1К18 | |

| АЛРОСА | операционные результаты 1К18 | |

| НОВАТЭК | ГОСА | |

| Магнит | Результаты МСФО 1К18 |

Календарь ключевых макроэкономических событий

| Чт | 19 апреля | ✔ ЕС: текущий баланс |

| Пт | 20 апреля | ✔ Япония: инфляция ✔ ЕС: доверие потребителей ✔ США: количество буровых установок |