Обзор рынка

Зарубежные рынки

Американские индексы поставили новые рекорды, гособлигации США снизились на комментариях главы ФРС Дж. Йеллен о необходимости плавного повышения ставок несмотря на низкую инфляцию, а также сообщениях о том, что возможный кандидат на пост нового главы регулятора Дж. Тэйлор, сторонник «ястребиной» политики, произвёл хорошее впечатление на Д. Трампа во время интервью. Азиатские индексы торговались разнонаправленно, давление оказывали заявления Северной Кореи о том, что ядерная война может «начаться в любой момент». Другие геополитические риски также давят на рынки: на европейских площадках фунт и евро оказались под давлением сообщений о том, что переговоры по Брекзит могут сорваться, а также ситуации вокруг Каталонии. На фоне последней мадридский IBEX 35 потерял -0,8% за прошедшую сессию.

Нефть

Нефть подскочила на новостях о столкновении иракских солдат с курдскими военными силами и о захвате первыми нескольких объектов в Курдистане, включая один НПЗ. Рынок увидел сигнал о возможном перекрытии поставок нефти с курдских территорий.

Российский рынок

Президент РФ В. Путин подписал указ о введении санкций против КНДР в ответ на осуществление Северной Кореей ядерной программы.

Умеренный позитив на азиатских и американских площадках несколько поддержал российский рынок: ММВБ вырос на +0,4%, РТС прибавил +0,1%.

В лидерах роста отметились Газпром нефть (+3,5%), Норильский никель (+2,8%), НЛМК (+2,5%), Распадская (+2,4%) и ММК (+2,2%).

Продавали в понедельник акции ФКБ Открытие (-8,5%), ПИК (-4,8%, основной владелец довёл долю до 74,6%, см. ниже), КАМАЗа (-1,4%) и Яндекса (-1,4%).

Новости

Совет директоров АФК Система на выходных проголосовал за выплату промежуточных дивидендов за 9М17. Корпорация планирует направить на дивиденды 6,56 млрд руб., или 0,68 руб. на акцию. Доходность может составить 5%. Реестр закроется 8 декабря.

Эталон отчитался об операционных результатах за 3К17 и 9М17. Продажи в 3К17 выросли на 7% г/г до 114 тыс. кв. км (в денежном выражении составили 11,97 млрд руб., +13% г/г). Поступления денежных средств увеличились на 42% г/г до 12,43 млрд руб.

Polymetal в 3К17 увеличил производство золота на 38% кв/кв до 370 тыс. унций золота (9М17: +25% г/г до 759 тыс. унций). Увеличение произошло благодаря существенному вкладу участка кучного выщелачивания, который вышел на проектные показатели работы, и переработке окисленной руды на Майском. Выручка за 3К17 составила 546 млн долл. (+17% кв/кв; 9М17: +16% г/г до 1,3 млрд долл.). Чистый долг на 30 сентября составил 1,6 млрд долл. Компания подтвердила производственный план на текущий год в объёме 1,4 млн унций. Производственный план на 2018 год подтверждён в объёме 1,55 млн унций золотого эквивалента, на 2019 год – в объёме 1,7 млн унций золотого эквивалента.

Производство стали группой НЛМК в 3К17 выросло до 4,4 млн т (+6% кв/кв, +8% г/г) в связи с увеличением производства на российских активах на фоне сезонного роста спроса на российском рынке. Продажи выросли на 1% кв/кв до 4,24 млн т (+1% г/г) на фоне сезонного роста спроса на российском рынке и улучшения конъюнктуры на глобальном рынке. Продажи группы на «домашних рынках» достигли исторического максимума 2,87 млн т (+7% кв/кв) за счёт роста продаж в России на +21% кв/кв (+5% г/г). Доля продаж НЛМК на «домашних рынках» выросла до 67% (+3 п.п. кв/кв, +3 п.п. г/г).

Основной акционер группы ПИК С. Гордеев в результате выкупа в рамках обязательного предложения увеличил свою долю до 74,59%. Free-float компании теперь составляет около 25,4%. Г-н Гордеев подтвердил, что планирует сохранить публичность ПИК.

РусГидро сократила размер инвестиционной программы на 2017 год до 45,7 млрд руб. (на 1,25 млрд руб.) на фоне улучшения ряда финансовых показателей.

ГАЗПРОМ с начала года поставил в ЕС и Турцию 149 млрд куб. м газа (+10,3% г/г).

Акционеры ММК 8 декабря рассмотрят выплату промежуточных дивидендов за 9М17. Компания заявила, что данным решением устанавливает новые стандарты периодичности выплаты дивидендов и будет стремиться выплачивать их ежеквартально.

Во вторник бумаги Норильского никеля последний день торгуются с дивидендами. ЕВРАЗ представит операционные результаты за 3К17. Из макростатистики ожидаются данные промышленного производства в США и в России, а также инфляции в Европе.

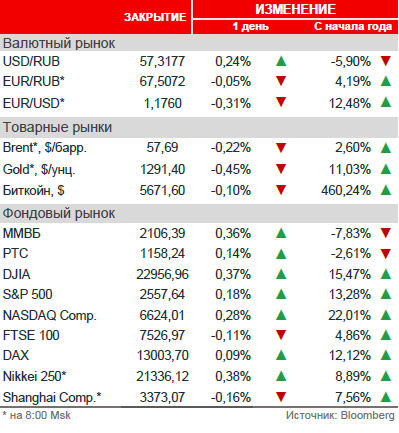

Рыночные индикаторы

Календарь корпоративных событий

| 17.10 | Норильский никель: | последний день торгуется с дивидендами |

| ЕВРАЗ: | операционные результаты 3К17 | |

| 18.10 | ЕВРАЗ: | день инвестора |

| Северсталь: | результаты МСФО 9М17 | |

| М.Видео: | операционные результаты 3К17 | |

| ТМК: | операционные результаты 3К17 | |

| 19.10 | Норильский никель: | закрытие реестра по дивидендам |

| Лента: | операционные результаты 3К17 | |

| X5: | результаты МСФО 9М17 | |

| 20.10 | Магнит: | результаты МСФО 9М17 |

| Магнит: | операционные результаты 3К17 | |

| Акрон: | финансовые результаты 9М17 | |

| РусАгро: | операционные результаты 3К17 | |

| РусГидро: | операционные результаты 3К17 |

Календарь ключевых макроэкономических событий

| Вт | 17 октября | ✔ США: промышленное производство ✔ Еврозона: инфляция |

| Ср | 18 октября | ✔ США: строительство домов, «бежевая книга» ФРС, запасы нефти |

| Чт | 19 октября | ✔ Саммит ЕС (Брюссель) ✔ Китай: ВВП, розничные продажи, |

| Пт | 20 октября | ✔ США: продажи жилья на вторичном рынке, количество буровых установок ✔ Еврозона: текущий баланс ✔ Канада: инфляция, розничные продажи |