Обзор рынка

Зарубежные рынки Американские индексы завершили пятницу свежими рекордами на фоне данных, показавших замедление инфляции. Макростатистика из США также поддержала акции в Азии: основные индексы выросли везде, кроме Шанхая и Шеньженя. Тем временем, данные также заставили инвесторов усомниться в том, что сохранение инфляции в США ниже целевого уровня ФРС носит структурный, нежели переходный характер. На этом фоне рынок теперь закладывает несколько меньше вероятности повышения ставки в декабре. Тем не менее, глава ФРС Дж. Йеллен заявила, что ожидает ускорения роста потребительских цен. Комментарии поддержали доллар, резко упавший в пятницу после выхода статистики.

Нефть

Сокращение запасов в США и практически рекордные уровни импорта сырья Китаем поддерживают оптимизм относительно скорой ребалансировки рынка нефти, которую прогнозирует глава Международного энергетического агентства Ф. Бирол. На этом фоне Brent в пятницу обновил двухнедельные максимумы, утром понедельника продолжает расти, прибавляя больше 1%.

Российский рынок

Несмотря на умеренно позитивный фон на внешних площадках, российский рынок перед выходными торговался без особой динамики. Индекс ММВБ закрылся в символическом плюсе (+0,09%). Нефть поддержала рубль, на этом фоне РТС прибавил +0,98%.

Акции КАМАЗа выросли на +6,4% после выхода сильной отчётности за 9М17. Также лидерами роста в пятницу стали Норильский никель (+3,3%), НКНХ (+1,7%), Московская биржа (+1,7%) и РусГидро (+1,6%).

Аутсайдерами оказались НМТП (-1,9%), ТрансКонтейнер (-1,8%), Магнит (-2,0%), QIWI (-1,4%) и Детский мир (-1,2%).

Новости

КАМАЗ в январе-сентябре 2017 года получил чистую прибыль по РСБУ в размере 2,979 млрд рублей, что в 11 раз больше, чем годом ранее. Выручка увеличилась на 30% и составила 94,5 млрд рублей. Акции КАМАЗа на отчётности выросли на 6%. Мы подтверждаем нашу рекомендацию (от 30.06.2017) покупать акции КАМАЗа с целевой ценой 76 руб.

По сообщениям СМИ, Газпром и Еврокомиссия в ходе закрытых консультаций достигли позитивного прогресса в переговорах по антимонопольному расследованию в отношении деятельности компании в Центральной и Восточной Европе.

Акрон за 9М17 нарастил производство минеральных удобрений на +18,8% г/г до 4,5 млн т (из них производство аммиака выросло на +22,6%, азотных удобрений – на +6,7%, сложных удобрений – на +45,7%). Выпуск промышленных продуктов увеличился на +8,5% г/г до 695 тыс. т (из них продукция органического синтеза + 16,8%, продукция неорганической химии +4,7%). Производство апатитового концентрата сократилось на -13,7% до 201 тыс. т. Таким образом, общее производство основной товарной продукции компании за 9М17 выросло на +15,8% г/г до 5,443 млн т.

Группа X5 приняла решение сосредоточиться на трёх своих основных форматах магазинов – универсамах у дома «Пятёрочка», супермаркетах «Перекрёсток» и гипермаркетах «Карусель». В связи с этим компания выставит на продажу торговую сеть «Перекрёсток-Экспресс», доля которой в выручке группы составляет менее 1%.

Группа ТКС (включает Тинькофф Банк) приобрела контрольную долю (55%) в CloudPayments, разработчике решений для онлайн-платежей. Оставшиеся 45% принадлежат основателям и сотрудникам CloudPayments, ТКС вправе выкупить эту долю в течение двух лет. Условия сделки не раскрываются.

Выручка ДВМП за 8М17 составила 458,1 млн долл. (август: 67,0 млн долл., +10,2% м/м). EBITDA компании за 9М17 достигла 81,6 млн долл. (август: 13,5 млн долл., +7,1%). Общий долг компании на конец августа составил 885,1 млн долл. (+0,1% м/м), чистый долг сократился на 0,3% м/м до 861,1 млн долл. Капитальные затраты группы в августе снизились на 79,1% м/м до 4,3 млн долл.

В понедельник ЛСР, Эталон и Полиметалл отчитаются об операционных результатах за 3К17, НЛМК также может опубликовать операционные результаты за этот период. Из макроэкономических событий Китай опубликует данные по инфляции, Япония - по промышленному производству, а Еврозона - по торговому балансу.

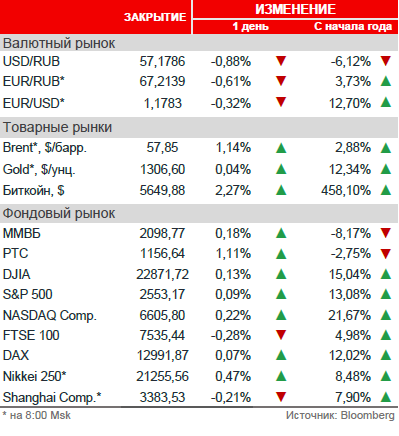

Рыночные индикаторы

Календарь корпоративных событий

| 16.10 | ЛСР: | операционные результаты 3К17 |

| НЛМК: | операционные результаты 3К17 | |

| Эталон: | операционные результаты 3К17 | |

| Полиметалл: | операционные результаты 3К17 | |

| 17.10 | Норильский никель: | последний день торгуется с дивидендами |

| ЕВРАЗ: | операционные результаты 3К17 | |

| 18.10 | ЕВРАЗ: | день инвестора |

| Северсталь: | результаты МСФО 9М17 | |

| М.Видео: | операционные результаты 3К17 | |

| ТМК: | операционные результаты 3К17 | |

| 19.10 | Норильский никель: | закрытие реестра по дивидендам |

| Лента: | операционные результаты 3К17 | |

| X5: | результаты МСФО 9М17 | |

| 20.10 | Магнит: | результаты МСФО 9М17 |

| Магнит: | операционные результаты 3К17 | |

| Акрон: | финансовые результаты 9М17 | |

| РусАгро: | операционные результаты 3К17 | |

| РусГидро: | операционные результаты 3К17 |

Календарь ключевых макроэкономических событий

| Пн | 16 октября | ✔ Китай: инфляция ✔ Япония: промышленное производство |

| Вт | 17 октября | ✔ США: промышленное производство ✔ Еврозона: инфляция |

| Ср | 18 октября | ✔ США: строительство домов, «бежевая книга» ФРС, запасы нефти |

| Чт | 19 октября | ✔ Саммит ЕС (Брюссель) ✔ Китай: ВВП, розничные продажи, |

| Пт | 20 октября | ✔ США: продажи жилья на вторичном рынке, количество буровых установок ✔ Еврозона: текущий баланс ✔ Канада: инфляция, розничные продажи |