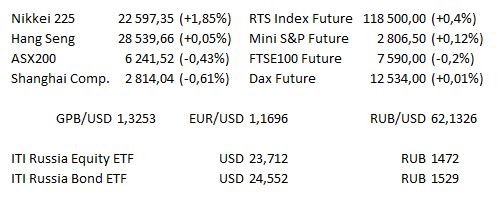

Рыночные индикаторы

Представленные выше ценовые уровни взяты на момент закрытия торговым отделом компании ITI Capital Ltd в Лондоне.

Предстоящий день

| 12:00 | ЕС | Торговый баланс, скорректированный на сезонность (оценка 16.99 млрд евро против предыдущего 18.1 млрд евро) |

| 12:00 | ЕС | Торговый баланс, не скорректированный на сезонность (оценка 17.25 млрд евро против предыдущего 16.7 млрд евро) |

| 15:30 | США | Индекс производственной активности Empire State (оценка 20,96 против предыдущего 25) |

| 15:30 | США | Объём розничных продаж (оценка 0,52% м/м против предыдущего 0,8%) |

| 17:00 | США | Объём товарно-материальных запасов (оценка 0,39% против предыдущего 0,3%) |

| Встреча президентов Трампа и Путина в Хельсинки |

В США Blackrock, Nevro, Bank of America и Netflix объявят финансовые результаты.

Не ожидается важных корпоративных отчётов по европейским компаниям.

Основные новости.

Индекс делового оптимизма Великобритании достиг 2-летнего максимума.

Tesubs заявляет, что американский рынок акций может потерять около 20% из-за торговой войны

Регулятор ЕС оштрафует материнскую компанию Google на рекордную сумму 11 млрд долл.

Прошедший день...

Акции.

Американские акции несильно выросли в пятницу, хотя S&P500 закрылся на самом высоком уровне за пять месяцев, несмотря на то, что финансовые результаты трёх крупнейших банков разочаровали, ведь эти потери были более чем компенсированы ростом в промышленном секторе и других. Промышленный сектор вырос на 0,6%, поскольку акции таких компаний, как Caterpillar и Boeing, прибавили исключительно на фоне отсутствия негативной торговой риторики. Акции в основном поддерживались оптимизмом инвесторов от предстоящего отчетного сезона, несмотря на пятничные потери Citigroup (-2,2%), Wells Fargo (-1,2%) и JP Morgan (-0,5%), которые разочаровали инвесторов, хотя прибыль JP Morgan превзошла ожидания. Волатильность ослабела, «индекс страха» VIX Index закрылся на самом низком уровне с 15 июня — 12,18, что значительно ниже февральских 50+ пунктов. Dow Jones вырос на 95,42 на уровне 25019,41, набрав более 560 пунктов за неделю. S&P500 закрылся на отметке 2801,31, поднявшись на 3,02 пункта за день, более чем на 40 пунктов за неделю до самого высокого уровня с 1 февраля и всего лишь на 2,5% ниже рекордного максимума, установленного 26 января. Nasdaq100 закрылся на отметке 7375,816, вырос на 9,566 пункта за день и почти на 170 пунктов за неделю.

Индексы Азиатско-Тихоокеанского региона не последовали за умеренным ростом фьючерсов на индексы США, сдавая позиции в первую сессию недели, торги в Японии закрыты в связи с праздником Дня моря. Hang Seng потерял около 0,5%, сектор здравоохранения стал лидером снижения, и только сектора ИТ и коммунальных услуг оказались в зеленой зоне, возможность Китая инвестировать в некоторые гонконгские акции под вопросом. ZTE была в лидерах роста на фоне того, что США сняли запрет на деятельность компании после того, как был уплачен штраф в размере 1,4 млрд долл. Shanghai Composite потерял около 0,9%, но отскочил от минимумов. Австралийский ASX упал на 0,4%, сектор здравоохранения снова был лидером потерь, хотя сектор материалов и финансовый сектор также оказывали давление. На вечерней сессии фьючерсы на индексы США немного выросли, сентябрьский Mini S&P вырос на 2,5 пункта, а сентябрьский Mini Dow сентября — на 47 пунктов.

Гособлигации США.

Фьючерсы на казначейские облигации США торговались в чрезвычайно узком боковике в 2+ пункта, US Treasurys не торговались в связи с национальным праздником в Японии, откроются вновь на Лондонских торгах. — Данные о ВВП и деловой активности Китая не оказали большого влияния на торги, Eurodollar strip практически не изменилась. — Данные по розничным продажам в центре внимания в США в понедельник, а во вторник и среду — раздел вопросов и ответов в полугодовом отчете ФРС Пауэлла по монетарной политике. Не было ничего нового в тексте полугодового отчета по монетарной политике Пауэлла (опубликованного в пятницу), в котором подчеркивалось, что политика остается приспосабливающейся, сохраняя планы на постепенное повышение в дальнейшем.

Нефть.

Нефть продолжила снижение на вечерних торгах после сообщениями о том, что Саудовская Аравия предложила дополнительные запасы сырой нефти Азии, усилив давление после пятничных сообщений о том, что администрация Трампа рассматривает возможность использования нефти из запасов стратегического резерва США, чтобы понизить цены на бензин в преддверии промежуточных выборов в США. — Последние данные о нефтяных установках Hughes, опубликованные в пятницу, указывают, что количество активных нефтяных установок в США не изменилось.

Золото.

Золото держалось на уровне 1250 долл. за унцию, торгуясь в узком боковике в вечернюю сессию.

Валюта.

На фоне возвращения USD/CNH на отметку CNH6,7000 после кратковременного снижения AUD/USD & NZD/USD отошли от максимумов около публикации данных по ВВП Китая, оказавшихся в соответствии с ожиданиями, в сочетании с более мягкой, чем ожидалось, статистикой китайского промышленного производства. — У пар JPY было два заметных движения, по одному в оба направления, но они не были особо убедительными на фоне низкой ликвидности в связи с японским национальным праздником. — GBP/USD прибавил около 20 пунктов и торговался на уровне 1,3240 долл., при этом сопротивление наблюдалось на 76,4% коррекции движения с 1,3285 долл. до 1,3103 долл./максимум 12 июля (1,3242/45 долл.), за которым следовало 61,8% коррекция движения от 1,3363 долл. до 1,3103 (1,3264) долл. — USD/TRY не смогла достигнуть исторического максимума после того, как рейтинг Турции в пятницу был понижена до BB с негативным прогнозом.

Контакты:

Для получения дальнейшей информации и обновлений: торговый отдел ITI Capital London.

Для информации по ITI ETF: Элио Манка.

Для институционального трейдинга: Стив Фаррелл.

Для получения справок по сделкам: Грэм Коттис или торговый отдел ITI Capital London.