Обзор рынка Зарубежные рынки

Геополитика продолжает давить на мировые площадки. Американские индексы потеряли в пределах 1-2%. Индекс волатильности VIX подскочил на 44,4% и закрылся на отметке 16,1 пункта. Европейские индексы также завершили сессию в красной зоне. Азиатские площадки демонстрируют негативную динамику вслед за общим настроением. Защитные активы продолжают пользоваться спросом: золото подорожало до девятинедельных максимумов, йена укрепилась до 109 за доллар. Торги в Японии сегодня закрыты в связи с праздником.

Нефть

Ежемесячный отчёт ОПЕК показал рост добычи на 172,6 тыс. барр./день в июле - до 32,9 млн барр./день, за счёт Ливии, Нигерии и Саудовской Аравии. Комитет повысил прогноз на 2017 по добыче в РФ на 0,04 млн барр./день— до 11,1 м барр./день. ОПЕК сообщила, что спрос на нефть в развитых странах превысил прогнозы в 2К17 и повысила прогнозы спроса на 2017-2018 г. Баррель Brent вчера подскочил до отметки в 53 долл. впервые с мая, но быстро скорректировался и утром продолжает движение вниз, опустившись ниже 52 долл. за баррель.

Российский рынок Российский рынок не стал исключением из глобального негативного настроя, закончив торги четверга на минорной ноте: ММВБ снизился на 0,8%, индекс РТС потерял 0,6%. Лидерами дня стали Polyus (+4,2% на фоне повышения рекомендаций нескольких инвестдомов и роста цен на золото, а также в преддверии сегодняшних результатов; вчера истёк срок lock-up периода после IPO компании), Трансконтейнер (+2,8%, на новостях об интересе холдинга UCL к покупке компании), КАМАЗ (+2,6%), Транснефть (+1,7%), Распадская (+1,7%).

Среди аутсайдеров: QIWI (-5,0%), Мечел (ао -3,5%, ап -2,4%), Яндекс (-2,7%), ММК (-2,6%). Компании

Согласно СМИ, Sual Partners завершила выкуп у структур М. Прохорова 7% акций Русала на сумму, превышающую 500 млн (дисконт 30% к цене вчерашнего закрытия на Гонконгской бирже).

Evraz в 1П17 нарастил чистую прибыль по МСФО в 12 раз г/г до 86 млн долл. Выручка компании выросла на 44% г/г до 5,1 млрд долл. Показатель EBITDA увеличился на 99,7% и достиг 1,2 млрд долл., немного не дотянув до прогноза. Планируются дивиденды в размере 0,3 долл. на акцию, что предполагает доходность 8,5%, дата отсечки под дивиденды - 18 августа. Компания считает приоритетом сокращение долга и уменьшение соотношения чистого долга и EBITDA до двух. Компания продолжит придерживаться правила, согласно которому дивиденды выплачиваются при соотношении чистого долга и EBITDA меньше трёх, совет директоров будет принимать решения по дивидендам после каждого отчёта.

Чистая прибыль Mail.ru по МСФО в 2К17 года увеличилась на 2,1% г/г и составила 3,0 млрд руб. (1П17: +18,5% г/г – 6,8 млрд руб.) Выручка компании выросла на 36,8% г/г до 13,1 млрд руб. (1П17: +33,3% г/г до 26,3 млрд руб.), EBITDA выросла на 6,5% г/г до 4,6 млрд руб (1П17: 12,8% г/г до 9,9 млрд руб.) Компания повысила прогноз роста выручки на текущий год до 23-26%.

Чистая прибыль Газпром нефти по МСФО за 1П17 выросла на 23,1% г/г и составила 111 млрд руб., за 2К17 - 49,3 млрд руб. Выручка за полугодие увеличилась на 22,5% г/г до 944 млрд руб., 2К17 – 476 млрд руб. EBITDA увеличилась на 20,8% г/г до 246 млрд руб., за квартал 114 млрд руб. Все показатели за квартал превысили прогнозы. Газпром Нефть рассматривает вопрос возврата к практике выплаты промежуточных дивидендов, однако окончательное решение пока не принято и будет зависеть от стабилизации рынка нефти. Компания также отметила, что нацелена на увеличение размера дивидендов на акцию: по словам финансового директора компании А. Янкевича, к 2019 году дивиденды могут вырасти до 15 руб. на акцию (с 10,68 руб. на акцию за 2016 год).

Объём продаж АЛРОСЫ за 7М17 в стоимостном выражении составил 2,8 млрд долл. Стоимость реализованных алмазов составила 2,7 млрд долл., бриллиантов – 62,3 млн долл. Реализация алмазно-бриллиантовой продукции в июле сократилась на 19,6% до 293,5 млн долл. Стоимость реализованного алмазного сырья составила 286,1 млн долл., бриллиантов – 7,4 млн долл.

Трансконтейнер торгуется на уровне +2,5% к закрытию предыдущего дня на фоне новостей об интересе холдинга UCL к покупке контролирующей доли в компании (50% плюс одна акция).

ФСК ЕЭС предложила Минэнерго увеличить инвестпрограмму 2016-2020 на 81,8 млрд руб. В 2017 году – до 116,5 млрд руб. (с 105,6 млрд руб.), в 2018 – до 119,5 млрд руб. (с 104,2 млрд руб.), в 2019 – до 121 млрд руб. (с 98,1 млрд руб.), в 2020 – до 108 млрд руб. (с 75,3 млрд руб.).

ФАС проверяет Аэрофлот, S7 Аirlines и авиакомпанию Якутия на наличие ценового сговора, после существенного роста цена на авиабилеты по маршруту Якутск-Москва-Якутск.

К финансированию проекта «Ямал СПГ» присоединятся ряд европейских банков, сообщил глава Новатэк. Компания подписала лимит финансирования в объёме 19 млрд долл., при этом лимит уже закрыт.

В пятницу ожидаются публикации результатов за 2К17 Polyus по МСФО и Luxoft по GAAP. Группа ПИК также может отчитаться о финансовых результатах. По США выйдут данные инфляции и по количеству буровых установок. По России ожидается статистика ВВП и торгового баланса.

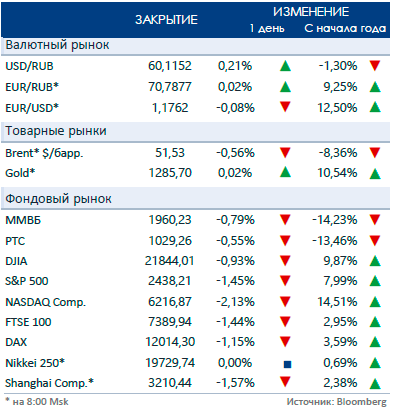

Рыночные индикаторы

Календарь корпоративных событий

| 11.08 | Polyus: | результаты МСФО 2К17 |

| ПИК: | финансовые результаты 2К17 | |

| Luxoft: | результаты GAAP 2К17 |

Календарь ключевых макроэкономических событий

| Пт | 11 августа | ✔ США: рынок труда торговый баланс, количество буровых установок ✔ Россия: инфляция |