В рубрику «Вопросы аналитикам» БКС Экспресс поступил вопрос: «Добрый день! Подскажите, текущая ситуация по производным ETF на VIX - VXX, UVXY, TVIX (минимальные значения) может указывать на скорый крах и обвал всего?»

Немного теории«Индекс страха» VIX отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается.

«Купить» VIX можно несколькими способами. Лидером по оборотам является iPath® S&P 500 VIX Short-Term Futures ETN (VXX). Базируется на индексе, состоящем их краткосрочных фьючерсов на VIX. Для игре на росте волатильности бумаги необходимо купить.

Динамика VXX может серьезно не совпадать с поведением VIX. Возможно запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, потому что фьючерсы на VIX обычно уменьшаются со временем. Это медленное снижение, вызванное потерями на перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго (дальние контракты выше ближних). Это обычно снижает цену на VXX на 5-10% за месяц.

Однако, несмотря на возможные расхождения с VIX, бумаги VXX отрицательно коррелируют с индексом S&P 500.

Нынешняя ситуация

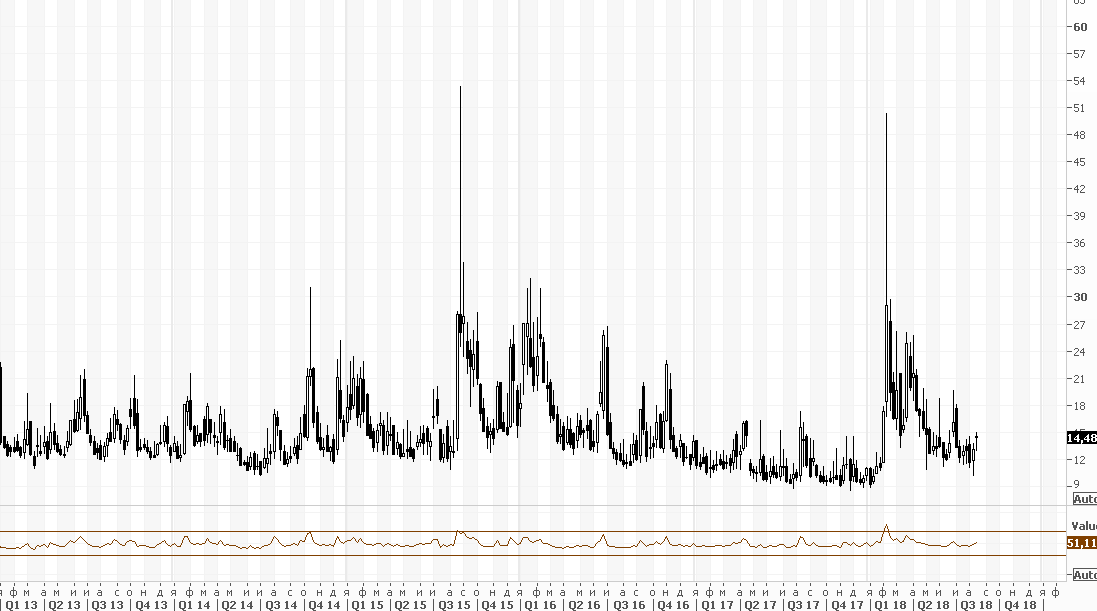

VXX (а также его собратья UVXY, TVIX) уже долгое время находится в районе исторических минимумов.

График VXX с 2016 года

В теории, предполагается, что когда базовый актив VIX затаился внизу, за этим может последовать усиление волатильности, то есть падение американского рынка акций. Аналогичные выводы напрашиваются и по производным на «индекс страха».

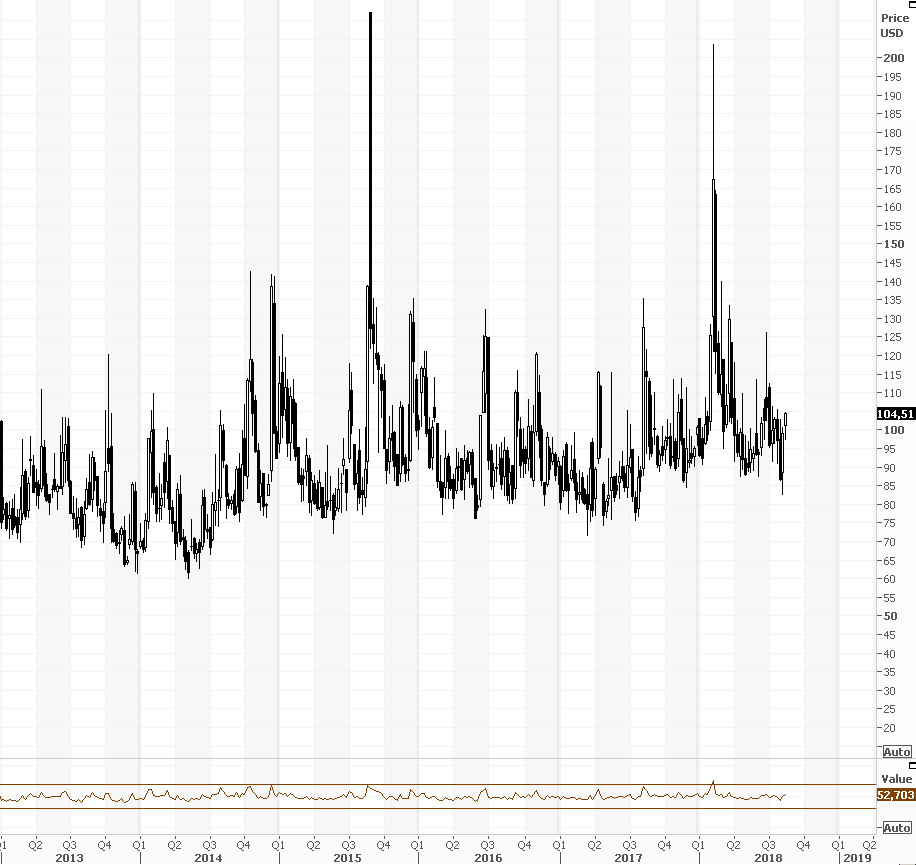

Если уж посмотреть на ситуацию глобально, то, несмотря на коллапс некоторых фондов, шортящих волатильность, в феврале 2018 года, масштабного взлета деривативов на покупку VIX не произошло. А ведь сам VIX тогда вырос примерно на 200% в считаные дни.

График VIX с 2013 года

На мой взгляд, ситуация может быть связана с особенностями VXX и пр., обозначенными в теоретической части. Сам VIX при этом особых сигналов на падение рынка акций не подает. В любом случае, это индикатор настроений, а значит, способен обманывать длительное время.

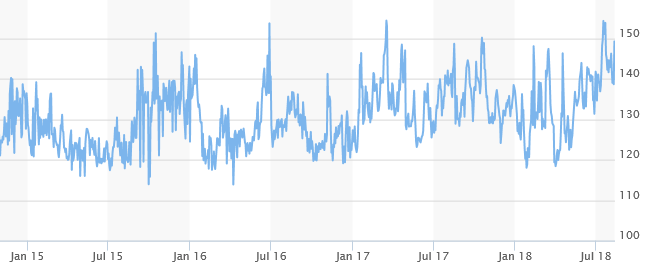

Есть еще более интересный индикатор. Речь идет о VVIX. Это подразумеваемая одномесячными опционами волатильность индекса VIX. «Волатильность волатильности» сейчас находится в районе «климатической нормы».

График VVIX с 2016 года

На мой взгляд, новый виток коррекции по рынку США не за горами. И хотя сценарий апокалипсиса в среднесрочной перспективе мне не кажется высоковероятным, тревога на финансовых рынках нарастает. Об этом свидетельствует индекс асимметрии (CBOE Skew), получивший прозвище «Индекс черного лебедя».

Значение Skew на уровне 100 указывает на низкий риск появления «тяжелых хвостов», или крайне неожиданных явлений. Однако сейчас ситуация гораздо более экстремальная. Речь идет о 149 пунктах, близких к историческому максимуму.

График Skew с 2015 года

Следует отметить, что речь идет не о реальной существенной вероятности непредсказуемых событий, а об ожиданиях участников рынка. Skew рассчитывается на основе подразумеваемой волатильности опционов пут, находящихся глубоко «вне денег».

Опционы эти позволяют застраховать риски, связанные с возможным неожиданным обвалом фондового рынка. Таким образом, индикатор отражает спрос на страховку от чрезмерного риска. В данном случае речь может идти о турецкой проблеме, торговых разногласиях и монетарном ужесточении в США.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер