Рыночные индикаторы

Рынки

События сегодня:

- Сегодня внимание инвесторов сосредоточено на минутках ФРС и дальнейшей риторике регулятора

- EIA представит статистику по недельным изменениям запасов нефти в США

- По МСФО за 2К19 отчитывается Роснефть

По нашим оценкам, российский рынок откроет торговую сессию среды разнонаправленно.

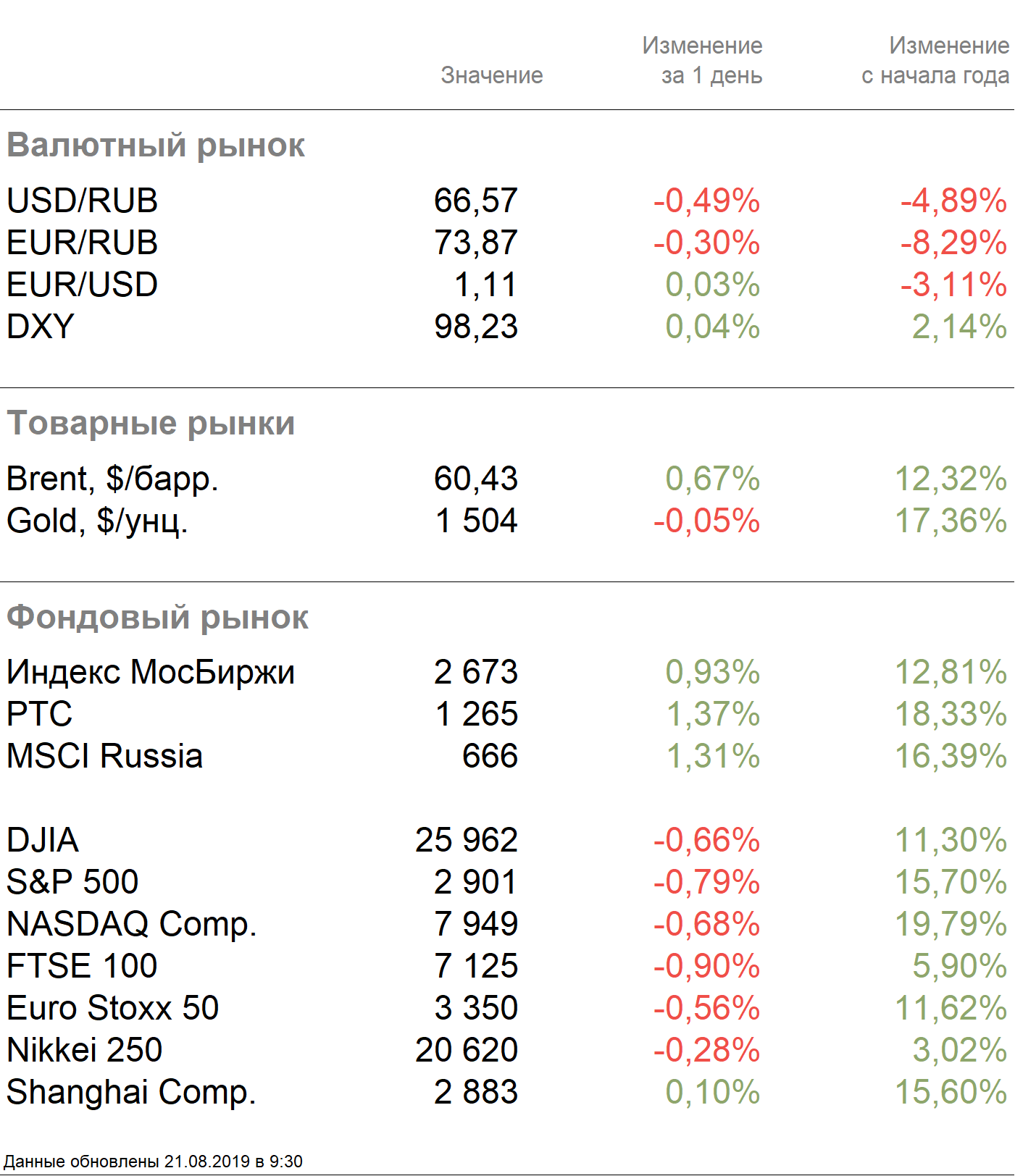

Во вторник российский рынок закрылся в плюсе. Индекс Мосбиржи прибавил 0,9%, РТС — 1,37%. Рубль укрепился к доллару и евро до 66,57 руб. и 73,87 руб. соответственно.

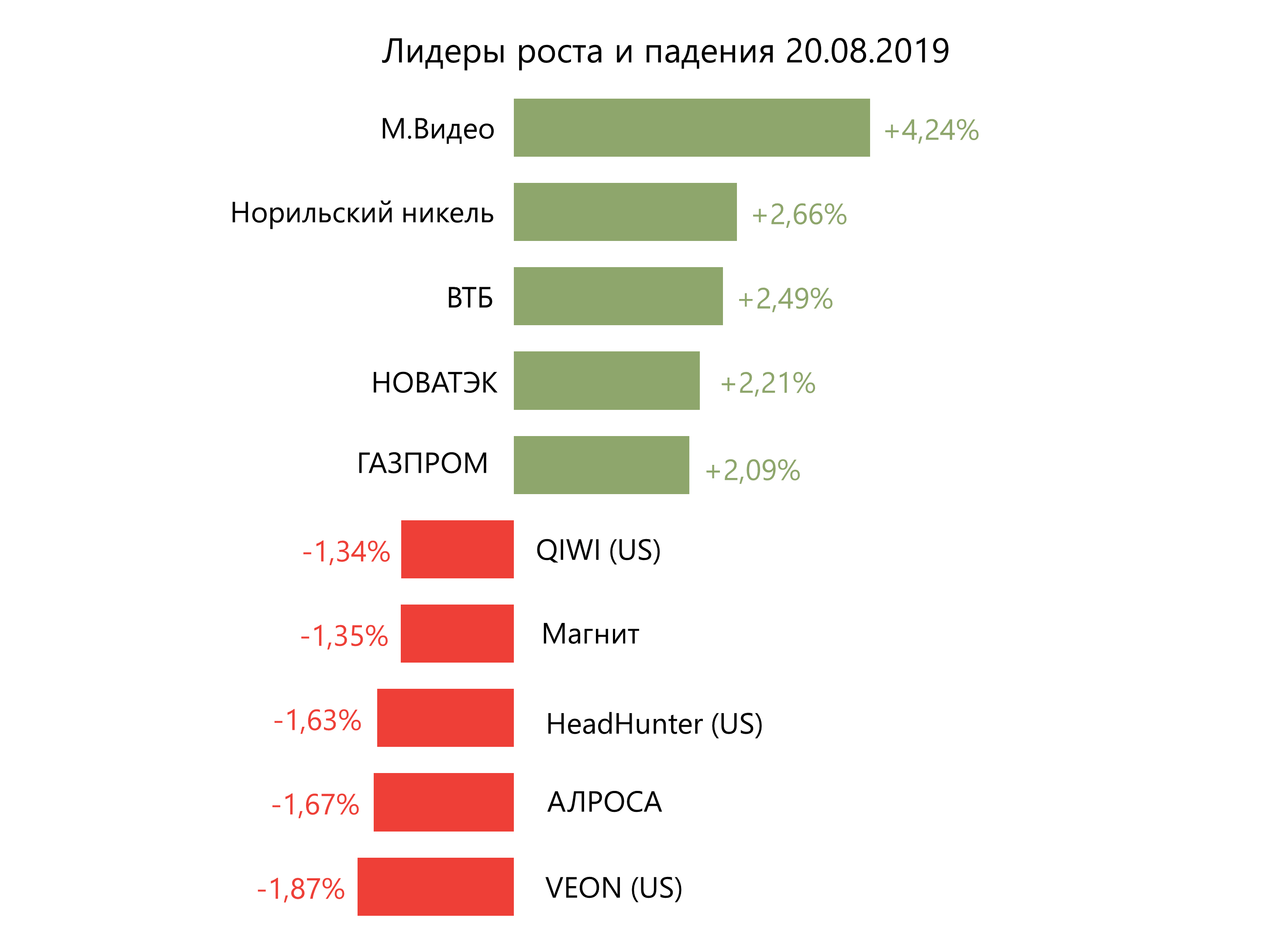

Лидерами роста стали М.Видео (+4,24%), Норильский никель (+2,66%) после публикации сильных финансовых результатов за 2К19 и рекомендации советом директоров высоких промежуточных дивидендов, ВТБ (+2,49%), Новатэк (+2,21%), Газпром (+2,09%).

В числе аутсайдеров оказались Veon (-1,87%), Алроса (-1,67%), HeadHunter (-1,63%), Магнит (-1,35%), Qiwi (-1,34%).

Утром во вторник Brent подорожал до $60,4/барр. после выхода статистики Американского института нефти (API), согласно которой недельные запасы нефти в США снизились на 3,5 млн барр., до 439,8 млн, против прогнозируемого снижения на 1,9 млн барр. Также поддержку ценам оказало заявление госсекретаря США Майка Помпео о том, что Соединенные Штаты изъяли почти 2,7 млн барр. иранской нефти с мировых рынков в результате возобновленного Вашингтоном эмбарго.

Цены на золото составляют $1504/унция, доходность десятилетних казначейских облигаций США увеличилась на 1,18 п.п.

Американские площадки закрылись в минусе. Dow Jones упал впервые за четыре торговых сессии, потеряв 0,66%, S&P 500 снизился на 0,79%.

Рынки ожидают сегодняшних минуток ФРС, а также выступления главы ФРС Джерома Пауэлла на симпозиуме центральных банков в пятницу, комментариев глав государств в рамках саммита G7 в эти выходные.

Дональд Трамп заявил, что рассматривает меры по стимулированию экономики, включая возможное снижение налогов на прирост капитала, и продолжает оказывать давление на ФРС, призывая снизить процентную ставку.

В среду рынки Азии торгуются разнонаправленно из-за сохраняющейся напряжённости в торговых отношениях между США и Китаем и опасений относительно замедления глобальных экономик. Nikkei снизился на 0,28%, Shanghai отступил на 0,1%.

Дональд Трамп не дал сигналов о сближении с Китаем, заявив во вторник, что конфронтация необходима, даже если она нанесет краткосрочный ущерб экономике США.

Правительство США объявило об одобрении продажи истребителей Lockheed Martin F-16 на $8 млрд в Тайвань, что может вызвать отрмцательную реакцию Пекина и ухудшить и без того смутные перспективы быстрого заключения торговой сделки.

Курс юаня к доллару в среду составляет 7,0543 юаня за доллар.

Фондовые рынки Европы завершили торги вторника на отрицательной территории из-за опасений относительно политической ситуации в Италии и возможного выхода Великобритании из Евросоюза без сделки. Euro Stoxx 50 отступил на 0,56%.

Перспектива новых выборов в Италии после отставки премьер-министра Джузеппе Конте повысилась, что привело к снижению доходности суверенных облигаций Италии.

DXY прибавил 0,04%, S&P 500 futures вырос на 0,23%.

Новости

TCS Group опубликовала сильные финансовые результаты за 2К19 по МСФО.

Чистая прибыль увеличилась на 36% г/г, до 8,2 млрд руб., что превысило консенсус-прогноз Интерфакса в 8,05 млрд руб.

Рентабельность капитала (ROE) снизилась за год с 69,3%, до 64,7% (1К19: 64,4%).

Чистые кредиты и авансы выросли до 290,3 млрд руб. (+20,4% кв/кв).

Чистая процентная маржа сократилась, до 23,1% против 24% за аналогичный период прошлого года и 21,5% за 1К19.

Компания повысила прогноз по чистому приросту кредитного портфеля с как «минимум 60%», до «существенно выше 60%».

Ожидаемая стоимость риска 7–8% (ранее 6–7%).

Прогнозируемая чистая прибыль — 35 млрд руб.

Стоимость фондирования — в диапазоне 6–7%.

МТС отчитался за 2К19 по МСФО. Выручка увеличилась до 125,1 млрд руб. (+9,4% г/г). Скорректированная OIBDA составила 56,1 млрд руб. (+4,1% г/г). Чистая прибыль компании сократилась на 11% г/г, до 12,7 млрд руб.

Компания улучшила прогноз на 2019 г. по росту выручки до 4–6% (ранее — 3%).

Прогноз по капитальным затратам на 2019 г. остается без изменений — 160 млрд руб. (с учетом затрат на закон Яровой — 90 млрд руб.).

Норникель опубликовал сильные финансовые результаты по МСФО за 2К19.

Выручка компании увеличилась до $6,3 млрд (+8% г/г), что выше консенсус-прогноза Интерфакса в $6,26 млрд.

EBITDA составила $3,7 млрд (+21% г/г), что превышает консенсус-прогноз Интерфакса в $3,5 млрд.

Чистая прибыль компании увеличилась на 81% г/г, до $3 млрд., что также превышает консенсус-прогноз Интерфакса в $2,26 млрд.

Компания ожидает рост спроса на никель на 4% в 2019 г.

Совет директоров Трансконтейнера рекомендовал дивиденды за 1П19 в размере 154,57 руб./ао (одна обыкновенная акция соответствует десяти ГДР). Общая сумма дивидендов — 2,15 млрд руб. (35% чистой прибыли за 1П19 по РСБУ).

Дивидендная доходность может составить 2,2%. Дата закрытия реестра — 3 октября 2019 г.

Совет директоров Норникеля рекомендовал дивиденды за 1П19 в размере 883,93 руб./ао, что лучше прогнозируемых ITI Capital 800 руб./ао.

Общая сумма выплат — $2,1 млрд. (FCF за 1П19: $2,2 млрд.)

Дивидендная доходность может составить 5,8%. Дата закрытия реестра — 7 октября 2019 г.

Роснефть сообщила об увеличении за 2К19 добычи ЖУВ до 56,7 млн тнэ (+0,3% г/г), среднесуточная добыча ЖУВ составила 4,62 млн бнэ.

Добыча углеводородов увеличилась на 0,1% г/г до 70,1 млн тнэ, среднесуточная добыча углеводородов повысилась до 5,71 млн бнэ.

X5 Retail Group открыла самый крупный в своей сети dark store, третий по счету dark-store Perekrestok.ru. Благодаря его запуску совокупная мощность онлайн-супермаркета Perekrestok.ru выросла в 1,5 раза, в Москве — в два раза. Вместимость нового dark store составляет 35 тыс. наименований продукции (максимальная обработка заказов 5 тыс./день).