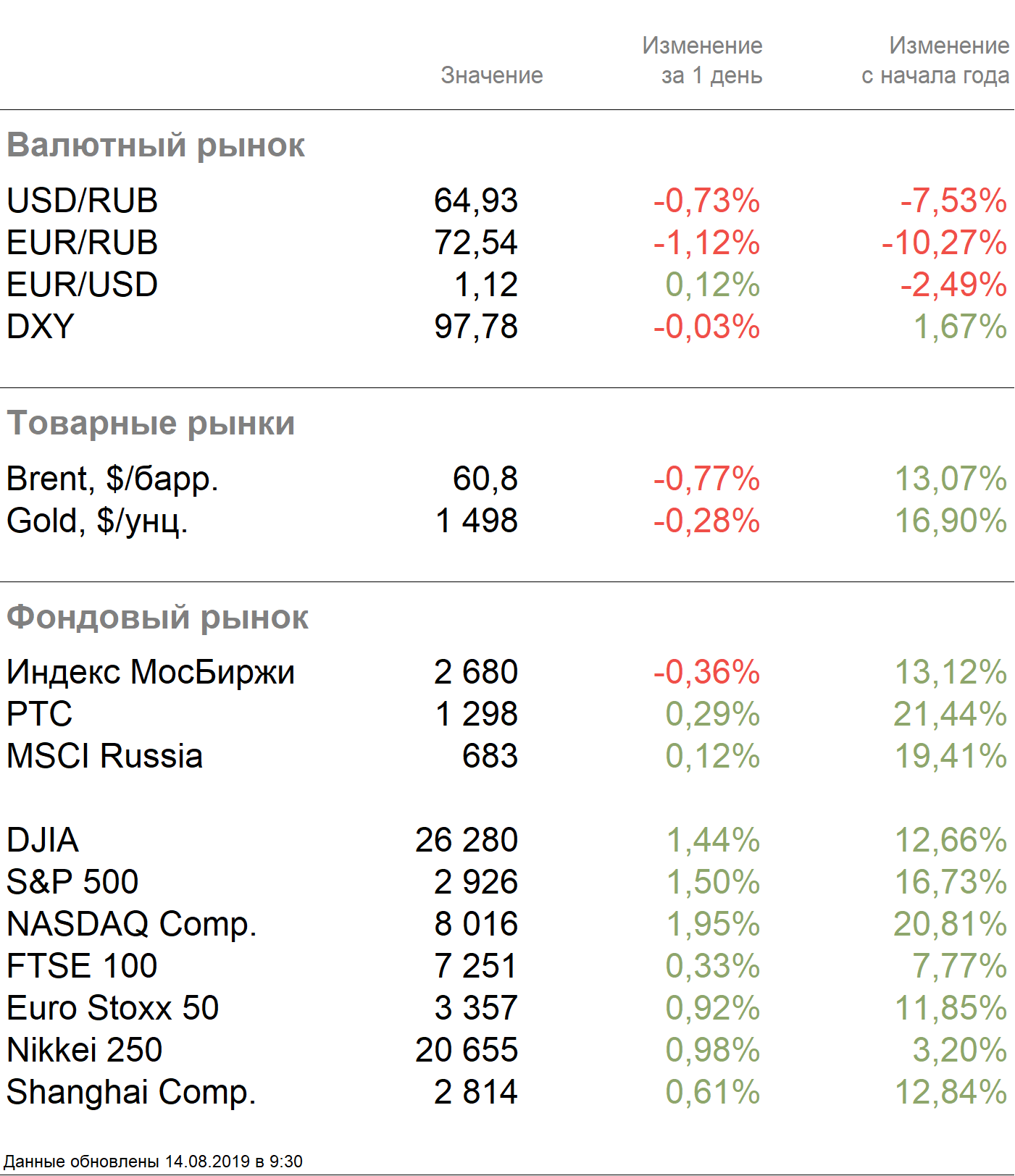

Рыночные индикаторы

Рынки

События сегодня:

- ЕС, Великобритания опубликуют статистику по потребительским ценам.

- В США выйдут данные по запасам нефти (EIA).

- Отчетность по МСФО за 1П19 представит Интер РАО, из американских компаний — NetApp, Macy's, Cisco Systems.

- Сегодня последний день для покупки бумаг Veon, чтобы получить дивиденды. Дивидендная доходность составляет 6,1%.

По нашим оценкам, российский рынок откроет торговую сессию среды в плюсе вслед за восстановлением глобальных площадок, а также стабилизацией цен на нефть.

Во вторник российский рынок закрылся разнонаправленно. Индекс Мосбиржи снизился на 0,36%, РТС вырос на 0,29%. Рубль укрепился к доллару и евро до 64,9 руб. и 72,54 руб. соответственно.

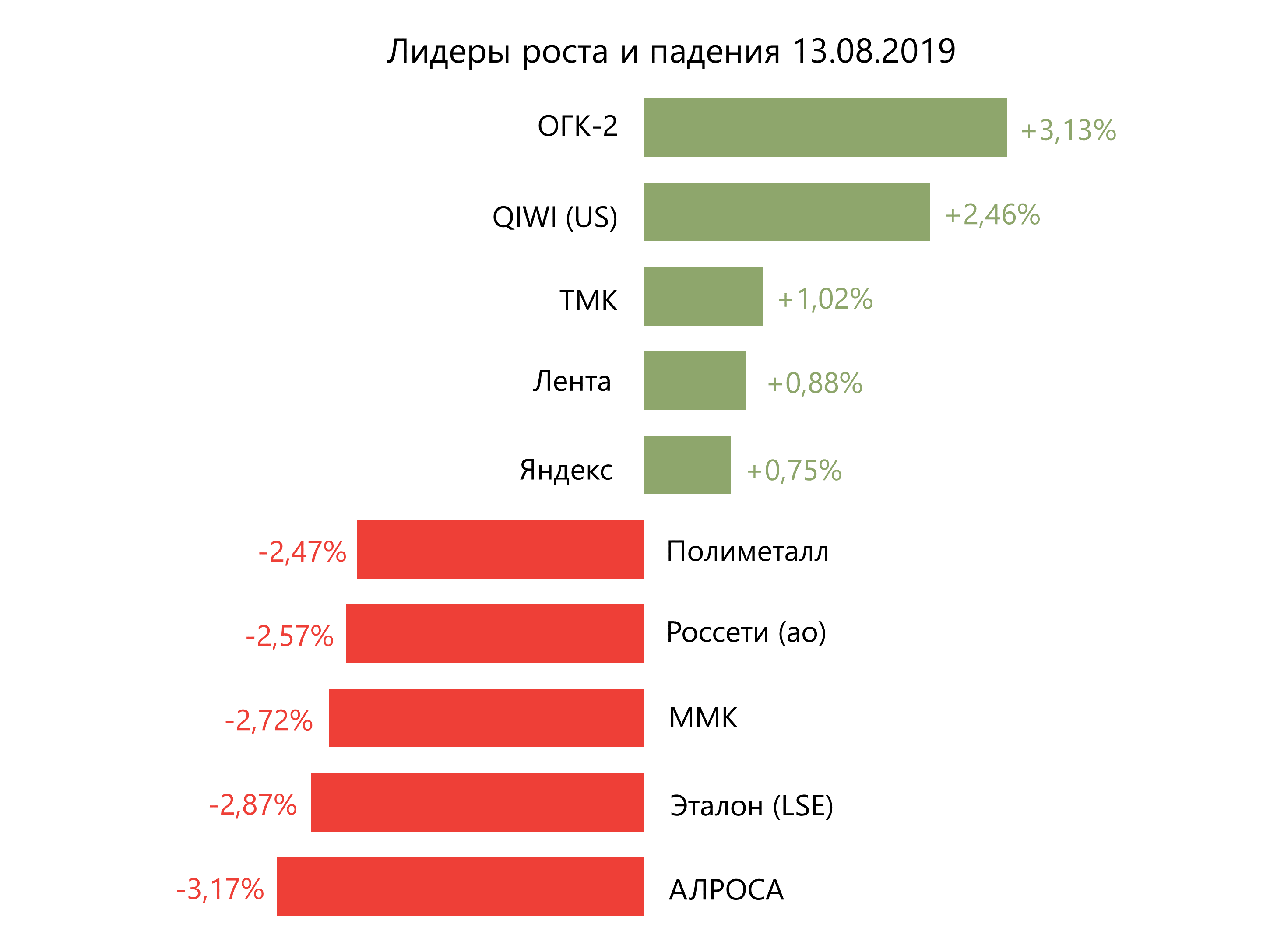

В числе аутсайдеров оказались Алроса (-3,17%), Эталон (-2,87%), ММК (-2,72%), Россети ао (-2,57%), Полиметалл (-2,47%).

Лидерами роста стали ОГК-2 (+3,13%), QIWI (+2,46%), ТМК (+1,02%), Лента (+0,88%), Яндекс (+0,75%).

На утренних торгах среды Brent дешевеет до $60,8/барр. вслед за удорожанием более чем на 4% во вторник после снижения торговой напряженности США и Китая. Давление на цены оказало увеличение запасов нефти по данным API (+3,7 млн барр.).

Аппетит инвесторов к риску растет. Цена золота снижается до $1 498/унция, доходность десятилетних казначейских облигаций США снизилась на 0,23 п.п.

Американские рынки завершили торговую сессию вторника в плюсе, после того как администрация Дональда Трампа сообщила, что отсрочит до 15 декабря введение 10%-ных пошлин на ряд китайских товаров стоимостью более половины от $300 млрд, по нашей оценке. Данная мера, по словам Дональда Трампа, направлена на поддержание потребительских расходов в период предпразничных продаж. Dow Jones вырос на 1,44%, S&P 500 — на 1,48%.

Торговый представитель США Роберт Лайтхайзер и министр финансов Стивен Мнучин провели телефонные переговоры с вице-премьером КНР Лю Хэ и договорились о новом звонке через две недели.

Индекс потребительских цен (Core CPI) без учета цен на продукты питания и энергоносители, который является ключевым индикатором для ФРС США, в июле вырос на 0,3% м/м, что соответствует прогнозу, в годовом выражении показатель увеличился на 1,8% г/г, что оказалось немного выше прогнозируемого роста на 1,7% г/г. В июне показатель вырос на 0,1% м/м, или 1,6% г/г.

Во вторник утром в азиатском регионе наблюдаются позитивные настроения: Nikkei прибавил 0,98%, Shanghai — 0,61%, однако давление на рынок оказывают негативные статданные из Китая: рост промышленного производства в регионе в июле замедлился до 4,8% г/г, против прогнозируемого роста на 5,8%. Темпы неожиданно оказались самыми низкими с февраля 2002 г. Неопределенность в Гонконге также негативно влияет на рынок.

Курс юаня растет, до 7,02 юаня за доллар.

Фондовые индексы Европы завершили торги понедельника в плюсе на фоне снижения напряженности в торговом споре между США и Китаем. Euro Stoxx 50 прибавил 0,92%.

Безработица в Великобритании за 2К19 выросла с минимальных за 44 года 3,8%, до 3,9%.

DXY снизился на 0,01%, S&P 500 futures отступил на 0,09%.

Новости

ОГК-2 опубликовала отчетность по МСФО за 1П19. Выручка составила 69,3 млрд руб. (-2,6% г/г). Операционные расходы составили 55,53 млрд руб. (-7,5% г/г). Динамика связана в основном со снижением расходов на топливо за счет оптимизации производственной деятельности.

EBITDA увеличилась до 20,25 млрд руб. (+22,5% г/г). Чистая прибыль увеличилась до 9,65 млрд руб. (+47% г/г).

В ходе телефонной конференции менеджмент Мосэнерго сообщил о том, что сделка по обмену акциями с ОГК-2 не повлияет на финансовые результаты Мосэнерго, т.к. будет оформлена через капитал компании за счёт эмиссионного дохода.

Мосэнерго ожидает чистую прибыль по РСБУ по итогам 2019 г. в размере не менее 13 млрд руб. (-45% г/г), капитальные затраты — на уровне 17 млрд руб. Компания отмечает, что значение чистой прибыли по РСБУ и по МСФО не будет существенно отличаться.

Напомним, что в соответствии с дивидендной политикой компании, на выплату дивидендов направляется от 5 до 35% чистой прибыли по РСБУ. По итогам 2018 г. дивиденд составил 0,21 руб./акция (35% от чистой прибыли по РСБУ). Таким образом, при сохранении коэффициента выплат сумма дивидендов может сократиться на 45%, до 0,12 руб./акция.

Арбитражный суд Тюменской области 3 сентября рассмотрит заявление СБК («внучка» Сбербанка) о банкротстве Антипинского НПЗ, который принадлежит СП Сбербанка (40%) и Socar (60%). Задолженность завода перед СБК превышает 70 млн руб., перед Промсвязьбанком — 7,8 млрд руб., МКБ — почти 2 млрд руб., Абсолют банку — 3,2 млрд руб., Балтсетьстрой компании — около 4 млрд руб. В сентябре 2018 г. Сбербанк стал основным владельцем завода после неоднократного выделения допфинансирования. СП Сбербанка и Socar приобрело 80% акций Антипинского НПЗ в июне 2019 г.

Рассмотрение апелляции Юнипро на решение суда о расторжении договора о предоставлении мощности (ДПМ) в отношении третьего энергоблока Березовской ГРЭС в пользу Саяногорского алюминиевого завода Русала перенесено на 6 ноября в связи с намерением сторон достичь мирового соглашения. Представители обеих компаний подтвердили, что ведут переговоры и видят перспективы заключения мирового соглашения, сообщает Тасс.

Ситимобил объявил о начале работы в четвертом городе — Нижнем Новгороде. Инвестиции в запуск в компании не раскрываются. К концу августа Ситимобил планирует реализовать 200 тыс. поездок в городе.