Облигация называется ипотечной, если она обеспечена так называемым «залогом ипотечного покрытия». То есть, залоговой недвижимостью по ипотечным кредитам. А номиналы и купоны по таким облигациям выплачиваются из средств, получаемых от ипотечных заемщиков.

Процесс выпуска ипотечных облигаций называют секьюритизацией.

Эмитентами могут выступать только банки и специальные агенты, за деятельностью которых следит Центробанк.

Как это работает?

-

Банк выдает населению ипотечные кредиты, залогом по которым служит недвижимость. Если заемщик не исполняет свои обязательства по кредиту, банк имеет право продать залог. Оно оформляется в виде специальной бумаги — закладной.

-

Банк может собрать кредиты с одинаковыми параметрами — доходность, срок до погашения, кредитное качество заемщика — и «упаковать» их в отдельный пул. А затем на основании этого пула выпустить облигации. Погашение номинала и купонов по облигациям будет производится из средств, полученных от пула кредитов.

-

Банк также может продать закладные специальному ипотечному агенту, который возьмет на себя выпуск облигаций. Ликвидация ипотечного агента допускается только после погашения всех находящихся в обращении бумаг.

В чём плюсы секьюритизации?

-

для банков — приток денег для выдачи ипотеки;

-

для инвесторов — получение доли доходов от кредитов;

-

для экономики — увеличение объемов ипотечного кредитования.

В чём плюсы ипотечных облигаций?

-

надежность, сравнимая с ОФЗ: к ипотечным бумагам высокие требования, регулируются они отдельным федеральным законом;

-

это редкий пример обеспеченных облигаций.

Несмотря на все это, доля ипотечных бондов на долговом рынке все еще мала: меньше 2%. Частные инвесторы тоже пока обходят их стороной: среди держателей ипотечных облигаций доля физических лиц всего 0,2%.

А в чём минусы?

-

низкая ликвидность бумаг, за исключением ипотечных облигаций ДОМ.РФ, которые доступны для неквалифицированных инвесторов;

-

по ипотеке возможно досрочное погашение, поэтому все ипотечные облигации также предполагают такое право эмитента;

-

чем больше досрочных погашений в пуле кредитов, тем чаще будет производится досрочное погашение номинала по облигация, в этом случае инвестору придется думать, куда реинвестировать внезапно полученные средства.

Типы ипотечных облигаций

-

однотраншевые: один пул — один выпуск облигаций;

-

многотраншевые (структурированные): под один пул кредитов выпускается несколько серий облигаций с разными правами.

При этом разные выпуски многотраншевых облигаций могут иметь разный приоритет на получение выплат. Это очень актуально, если у клиентов банка возникнут проблемы с погашением ипотечных кредитов.

А ещё есть ипотечные облигации, которые банк выпускает сам. Они называются балансовыми, потому что остаются на его балансе. Такой тип облигаций менее надёжен, чем те, что были выпущены специальном агентом, ведь их погашение зависит от финансовой стабильности банка.

Как ипотечные облигации вызвали мировой кризис?

Кризис 2008 года в США, а потом и во всем мире, случился из-за так называемой субстандартной ипотеки. Она выдавалась заемщикам с очень низким кредитным качеством. Далее эти кредиты «упаковывались» в облигации, а на их основе выпускался ещё целый перечень различных деривативов.

Резкий рост объемов просрочки по субстандартной ипотеке сделал реализацию залоговой недвижимости проблематичной. В итоге возникли проблемы с выплатами по ипотечным облигациям и производным инструментам. А проще говоря, все они превратились в обычную бумагу, не обеспеченную ничем.

Возможно ли такое в России?

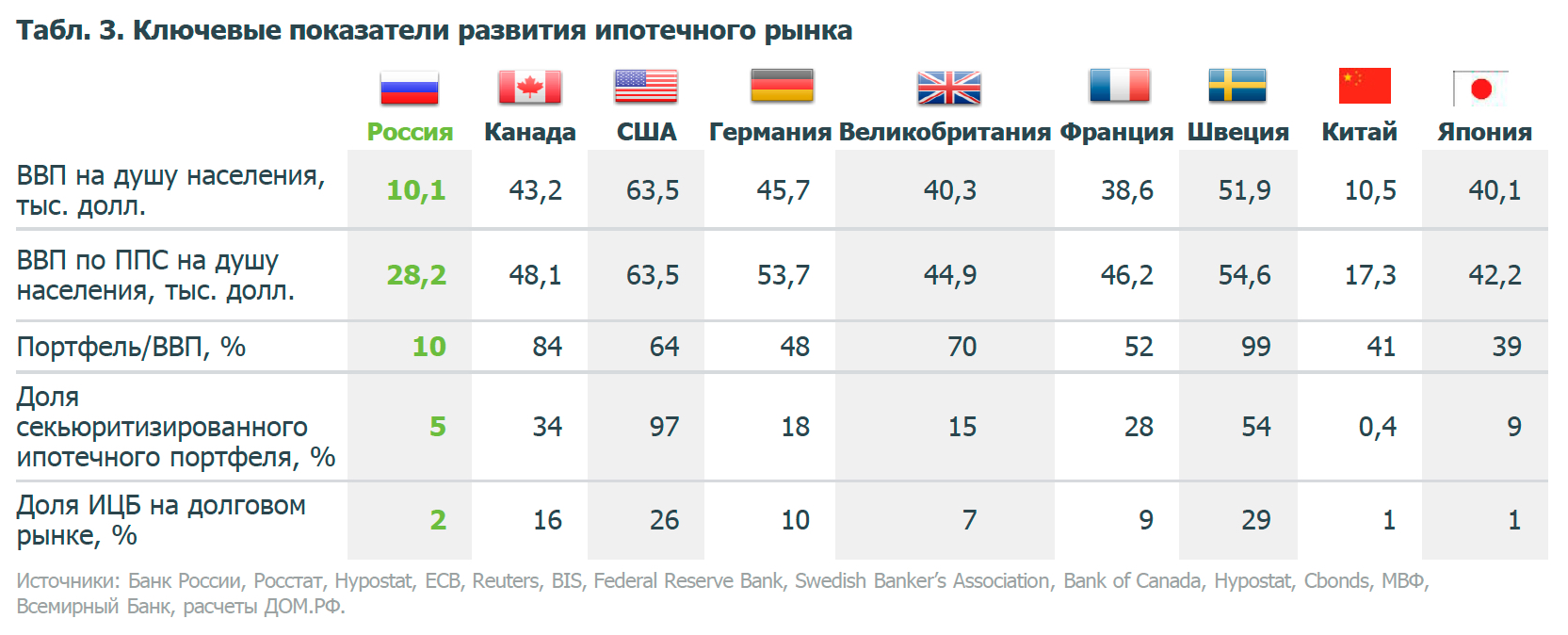

Конечно, да. Но стоит учитывать, что до масштабов американской секьюритизации нам очень далеко. Несмотря на то, что в этом году лидер рынка Дом.РФ преодолел рубеж в 1 трлн по выпуску ипотечных бондов, доля секьюритизации ипотечного портфеля в России составляет всего 5%.

Для сравнения:

-

в США — 97%;

-

в Швеции — 54%;

-

в Канаде — 34%;

-

во Франции — 28%.

Рис. 1, ключевые показатели развития ипотечного рынка в разных странах, источник: дом.рф

Кроме того, субстандартная ипотека у российских банков не в почете. Уровень просроченной задолженности традиционно низкий: по последним данным ЦБ, всего 0,6%.

Тем не менее, ответственный инвестор должен следить за ситуацией на рынке ипотечного кредитования.

Где найти аналитику по этому рынку?

На сайте Мосбиржи есть список всех ипотечных облигаций.

Следить за динамикой выданных ипотечных кредитов, а также за уровнями просрочки, можно на сайте ЦБ.

Очень много полезной аналитики можно почерпнуть на сайте ДОМ.РФ. Там есть информация не только об ипотечном кредитовании и ипотечных облигациях, но и о рынке недвижимости в целом. Так что смело используйте этот сайт для анализа строительных компаний.

Аналитик Людмила Рокотянская, редактор Никита Марычев.