Рыночные индикаторы

Рынки

В фокусе сегодня:

- Выйдут скорректированные данные по ВВП США за 2К19, которые могут показать незначительное замедление экономического роста. Предыдущие данные показали, что драйвером роста выступают потребительские расходы, тогда как объем иностранных инвестиций сократился впервые за более чем три года

- Отчетность по МСФО за 2К19 выпустит АФК Система, Аэрофлот, Русгидро. Группа ЛСР представит отчетность за 1П19

Мы считаем, что российский рынок откроет торговую сессию четверга небольшим плюсом.

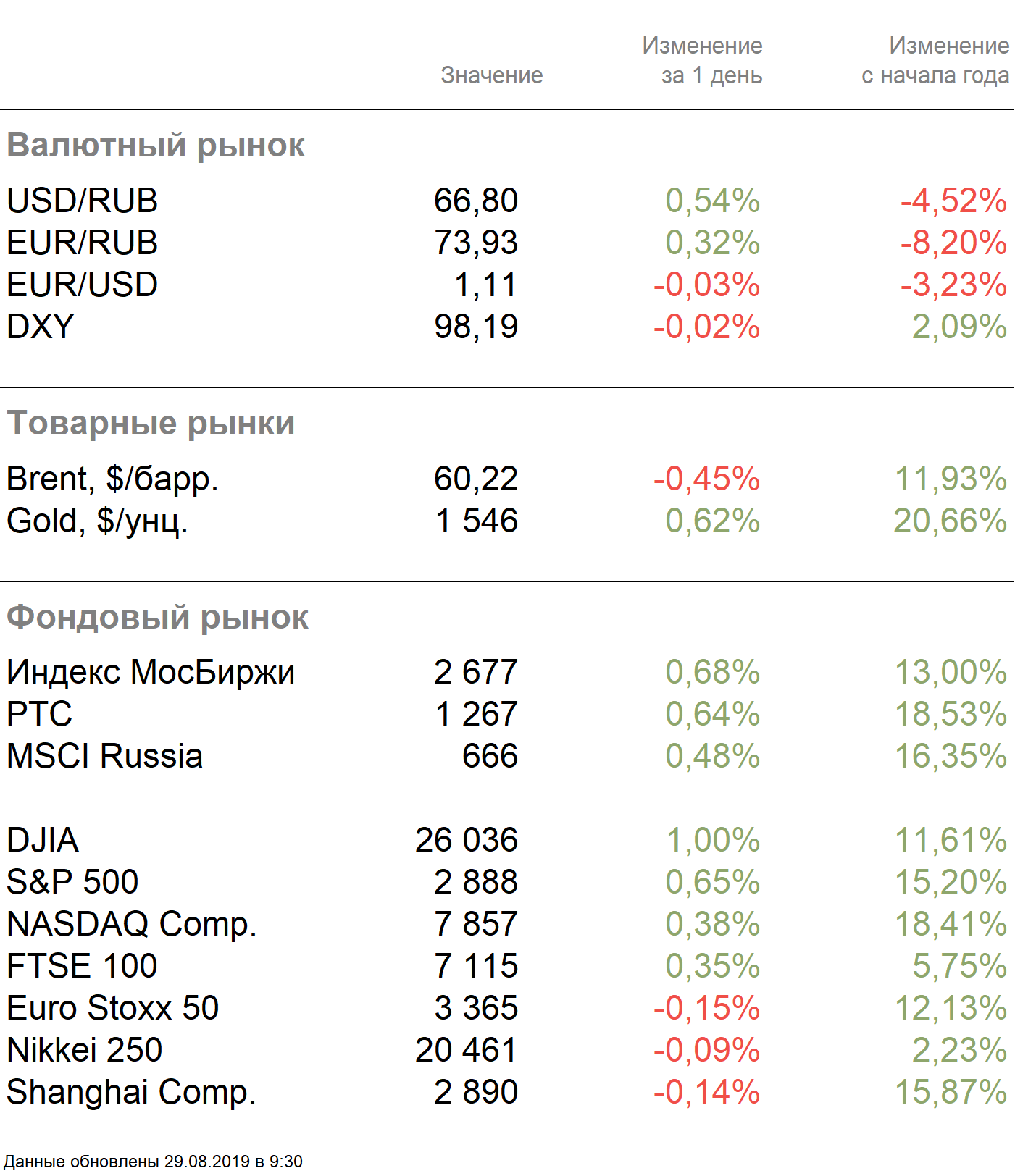

В среду российский рынок закрылся на положительной территории. Индекс Мосбиржи поднялся на 0,68%, РТС вырос на 0,64%. Рубль ослаб к доллару и евро до 66,57 руб. и 73,78 руб. соответственно. Падение рубля обусловлено высокой волатильностью на валютных рынках, из-за торговых войн под давлением находятся ключевые валюты развивающийся стран, что оказывает негативное влияние на рубль.

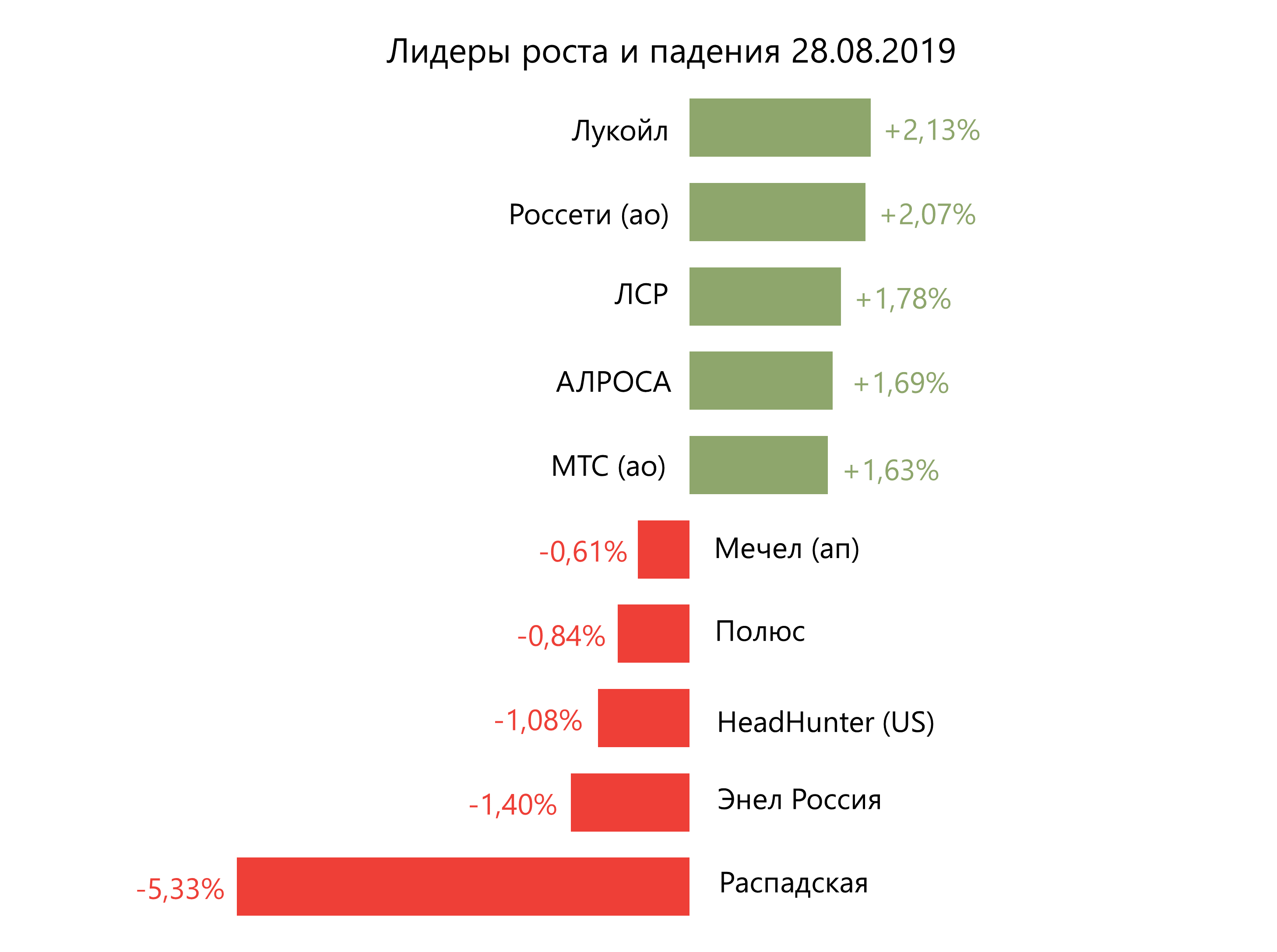

Лидерами роста стали Лукойл (+2,13%), Россети ао (+2,07%), ЛСР (+1,78%), Алроса (+1,69%), МТС ао (+1,63%).

В числе аутсайдеров оказались Распадская (-5,33%), Энел Россия (-1,40%), HeadHunter (-1,08%), Полюс (-0,84%), Мечел ап (-0,61%).

На утренней сессии четверга Brent дешевеет до $59,56/барр., несмотря на данные EIA о недельном снижении запасов нефти в США на 10,03 млн барр. против прогнозируемого сокращения на 2,11 млн барр.

Золото дорожает до $1543/унция, доходность десятилетних казначейских облигаций США снизилась на 0,82 п.п., до 1,5%, доходность тридцатилетних КО США сократилась на 0,66 п.п., до 1,9 %, спред между доходностью 10-летних КО и двухлетних КО в среду опустился до отрицательных 6 б.п.

Американские площадки закрылись в плюсе из-за роста энергетического сектора после утреннего повышения цен на нефть. Dow Jones вырос на 1%, S&P 500 — на 0,65%. Энергетический сектор S&P 500 прибавил 1,4% вслед за ростом Cimarex Energy на 10,6%, после того как API во вторник сообщило о снижении запасов нефти в США за минувшую неделю на 10 млн барр.

Потребительский сектор был поддержан ростом акций Tiffany и Kohl’s на 3% и 3,4% соответственно. Tiffany опубликовала квартальную прибыль, которая превзошла прогнозы.

В четверг в Азиатско-тихоокеанском регионе наблюдаются негативные настроения, инвесторы обеспокоены ситуацией в торговом конфликте между США и Китаем, что вызывает усиление беспокойств по поводу перспектив роста мировой экономики. Nikkei потерял 0,09%, Shanghai отступил на 0,14%.

Юань торгуется по 7,1668 юаня за доллар.

Сеул вызвал посла Японии в знак протеста относительно решения об исключении Южной Кореи из белого списка стран, экспорт в которые не попадает под усиленный контроль властей.

Фондовые индексы Европы закрылись на негативной территории после роста во вторник. Euro Stoxx 50 снизился на 0,15%.

Королева Великобритании Елизавета Вторая одобрила план премьер-министра страны Бориса Джонсона по приостановке работы парламента с 9-12 сентября по 14 октября. Данная мера необходима премьер-министру для ограничения возможности парламента сорвать планы выхода из ЕС, сократив срок, в течение которого законодатели могут попытаться заблокировать Brexit без сделки. Выход Великобритании из ЕС на данный момент запланирован на 31 октября.

Внимание инвесторов также сосредоточено на политической ситуации в Италии. Демократическая партия на переговорах с Движением Пять звезд поддержала кандидатуру ушедшего в отставку премьера Джузеппе Конте на пост председателя совета министров Италии. Демократическая партия в свою очередь настаивает на том, чтобы вице-премьер Италии, лидер Движения Пять звезд Луиджи Ди Майо ушел в отставку.

DXY снизился на 0,01%, S&P 500 futures отступил на 0,27%.

Новости

Татнефть опубликовала финансовые результаты по МСФО за 2К19. Выручка компании снизилась на 2,2% г/г, до 222,3 млрд руб., что оказалось ниже прогнозируемых 234,57 млрд руб. EBITDA составила 76,96 млрд руб. (-12% г/г). Чистая прибыль сократилась до 54,14 млрд руб. (-10% г/г), что также оказалось ниже прогнозируемых 59,94 млрд руб. Это обусловлено увеличением затрат в основном относящихся к закупке нефтепродуктов, а также снижением выручки от реализации по небанковской деятельности в отчетном периоде из-за временной приостановки поставок сырой нефти через трубопровод Дружба.

Лента опубликовала финансовые результаты за 1П19 по МСФО. Выручка компании составила 199,2 млрд руб. (+3,1% г/г). EBITDA сократилась, до 16,1 млрд руб. (-5,7% г/г), что ниже консенсус-прогноза Интерфакса. Чистый убыток составил 4,5 млрд руб. против прибыли за 1П18 в 5,161 млрд руб.; согласно консенсус-прогнозу Интерфакса компания должна была получить прибыль в размере 4,6 млрд руб. Убыток связан с негативным влиянием неденежных расходов на общую сумму 10,2 млрд руб., также менеджмент компании принял решение о пересмотре базиса при тестировании активов на предмет обесценения. Лента признала единоразовый неденежный убыток от обесценения на сумму около 9 млрд руб. Компания увеличила прогноз по капитальным затратам на 2019 г. с 15 млрд руб., до 17 млрд руб.

В октябре 2019 г. Лента откроет представительство в Санкт-Петербурге, куда перенесет с Британских Виргинских Островов свою управленческую структуру. Представительство возглавит финансовый директор Руд Педерсен. Компания подаст в российские налоговые органы заявление для регистрации в качестве налогового резидента России, сообщил в ходе телефонной конференции менеджмент Ленты.

Распадская опубликовала c слабую отчетность по МСФО за 1П19. Консолидированная выручка от реализации продукции составила $546 млн (+5,8% г/г). EBITDA компании упал на 2% г/г, до $297 млн. Чистая прибыль сократилась на 6,2% г/г, до $221 млн.

Лукойл отчитался о сильных финансовых результатах по МСФО за 2К19: выручка выросла до 2,13 трлн руб. (+3,4% г/г) против консенсус-прогноза в 2 трлн руб. EBITDA увеличилась до 332,2 млрд руб. (+13% г/г), что также лучше консенсус-прогноза Интерфакса в 289 млрд руб. Чистая прибыль компании выросла до 181,25 млрд руб. (+8% г/г) против консенсус-прогноза Интерфакса в 145 млрд руб. Свободный денежный поток достиг 162,4 млрд руб. (+6,8% г/г; +11,3% кв/кв).

Мы закрываем торговую идею по покупке акций Лукойла от 16.05.19 с результатом 5,5% (с учетом дивидендов) ввиду завершения срока оплаты приобретаемых компанией акций.

ВР-Технологии (входит в холдинг Вертолеты России) и Яндекс.Такси подписали соглашение, предусматривающее совместную разработку экосистемы аэротакси. Тестовые полеты начнутся в следующем году.

Яндекс.Еда начала работу на территории Алма-Аты, пользователи сервиса смогут делать заказы из приложения Яндекс.Такси.