Межрегиональные распределительные сетевые компании (МРСК) входят в холдинг Россети и занимаются передачей электроэнергии. На текущий момент все МРСК опубликовали свои отчеты по МСФО за I полугодие 2020 г. В данном материале разберемся, как отразился коронавирус на сетевом бизнесе.

Финансовые показатели

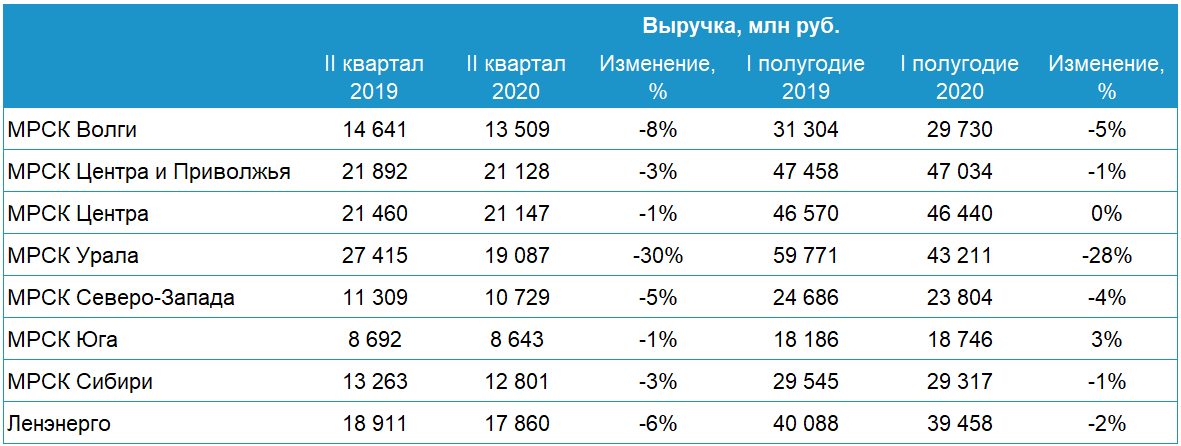

В 2020 г. почти все МРСК снизили выручку как за II квартал, так и по итогам I полугодия. Это произошло из-за сокращения полезного отпуска под влиянием замедления экономической активности в связи с коронавирусом.

Острая фаза карантинных ограничений пришлась на II квартал, поэтому уже по итогам III квартала можно ожидать улучшения ситуации.

Отдельно стоит отметить падение выручки МРСК Урала. Причиной снижения выручки стал эффект высокой базы из-за того, что во II квартале и I полугодии 2019 г. компания временно выполняла функции гарантирующего поставщика (ГП) на территории Свердловской области и Челябинской области. То есть на текущий момент выручка компании лишь вернулась к «естественным» уровням.

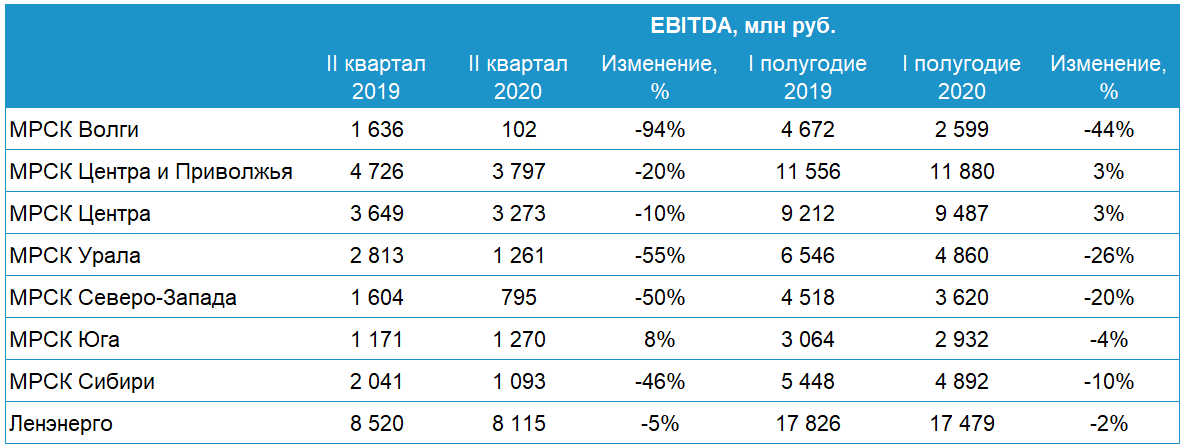

Показатель EBITDA у большинства МРСК также оказался хуже прошлогодних значений из-за падения выручки. Это особенно заметно в динамике II квартала, когда влияние коронавируса было максимальным.

Бросается в глаза сильное снижение EBITDA МРСК Волги. Падение показателя во II квартале обусловлено сокращением выручки при одновременном росте операционных издержек на 5,1% г/г. Ключевой причиной роста затрат стало увеличение расходов на персонал на 545 млрд руб. (+16,5% г/г) после индексации заработных плат и увеличения выплат в связи с работой в условиях коронавируса.

Негативная динамика EBITDA МРСК Урала объясняется выбытием части выручки из-за прекращения выполнения функций ГП. Сокращение EBITDA МРСК Северо-Запада связано с ростом операционных издержек на 4,1% по итогам II квартала.

Чуть более устойчиво выглядят результаты МРСК Центра и МРСК Центра и Приволжья. Обе компании незначительно снизили выручку по итогам полугодия, что при сокращении операционных издержек способствовало небольшому росту EBITDA.

Единственной компанией, сумевшей нарастить EBITDA по итогам II квартала, стала МРСК Юга. Тем не мене этот рост носит «бумажный» характер и связан с позитивным эффектом от первоначального дисконтирования финансовых инструментов в размере 688,8 млн руб.

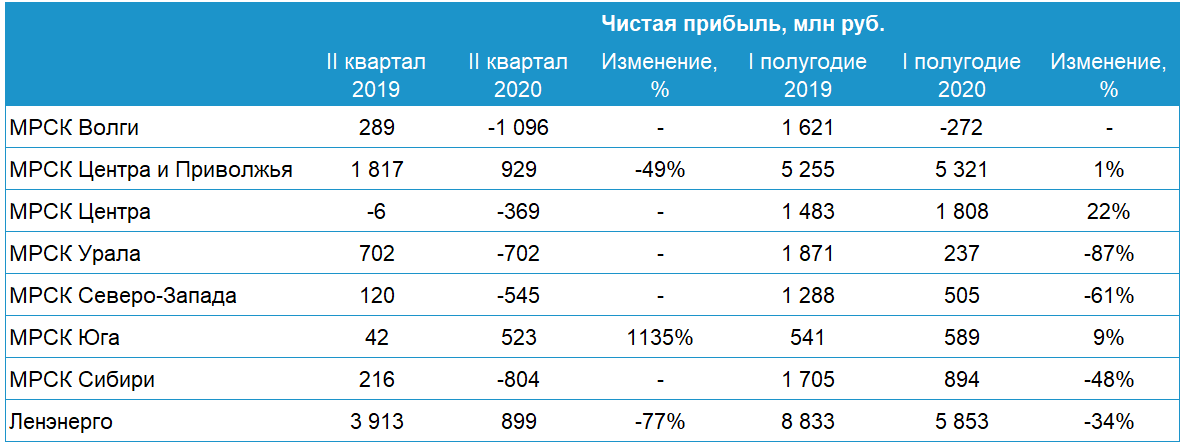

Под влиянием падения выручки и EBITDA почти все МРСК снизили прибыль или даже закрыли II квартал с убытком.

Наибольшее ухудшение итогового финансового результата отмечается у МРСК Волги, МРСК Урала, МРСК Северо-Запада и МРСК Сибири.

Чистая прибыль Ленэнерго по итогам II квартала упала на 77% г/г, но осталась на положительной территории. Давление на итоговый финансовый результат оказал убыток от переоценки основных средств на 3,1 млрд руб. Чистая прибыль МРСК Юга по итогам квартала выросла, но это связано с отмеченными ранее неденежными статьями, что особенно заметно в динамике показателя свободного денежного потока (FCF).

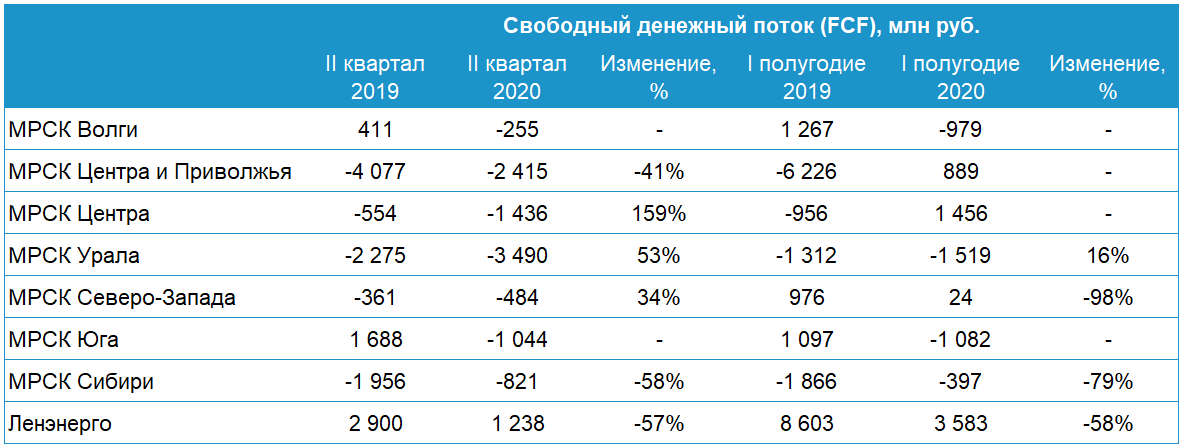

Свободный денежный поток (FCF) у всех МРСК, кроме Ленэнерго, во II квартале оказались отрицательными. Свободный денежный поток Ленэнерго снизился на 57% г/г из-за сокращения выручки и EBITDA, а также под влиянием роста капзатрат на 26% г/г.

По итогам I полугодия ситуация в остальных МРСК выглядит чуть лучше. В частности, МРСК Центра за 6 месяцев 2020 г. нарастила FCF почти на 2,5 млрд руб. за счет сильных результатов I квартала. Значительный относительный рост свободных денежных потоков МРСК Центра и Приволжья в I полугодии связан с тем, что в I полугодии 2019 г. компания создавала крупные резервы под обесценение дебиторской задолженности. Если сравнивать показатели за I полугодие 2020 г. с результатами I полугодия 2018 г., то снижение FCF составляет 79,8%.

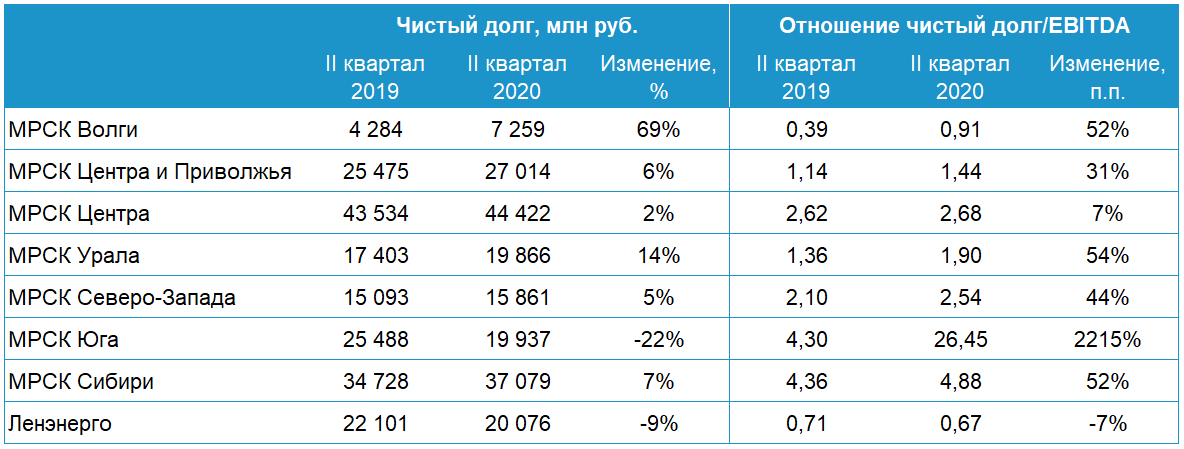

На фоне падения прибыли и снижения операционных денежных потоков большинству компаний пришлось нарастить долговую нагрузку.

Наиболее выраженная негативная динамика в относительном выражении отмечается у МРСК Волги. Отчасти это связано с эффектом низкой базы — долговая нагрузка компании самая низкая среди МРСК.

На конец I полугодия только МРСК Юга и Ленэнерго снизили размер чистого долга. Сокращение долга первой компании связано с тем, что компания недавно провела дополнительное размещение акций, погасив часть кредитов. Рост отношения чистый долг/EBITDA на конец периода у МРСК Юга не вполне репрезентативен из-за влияния на EBITDA крупных разовых списаний в IV квартале 2020 г.

Чистый долг Ленэнерго на конец II квартала сократился на 9% г/г или 2% кв/кв. Снизить показатель удалось благодаря позитивному свободному денежному потоку во II квартале и I полугодии.

Какие выводы

Сетевой бизнес из-за невысокой маржинальности довольно болезненно перенес острую фазу коронакризиса. Почти у всех МРСК наблюдается ухудшение финансового состояния, снижение EBITDA и чистой прибыли.

Среди наиболее пострадавших компаний можно отметить МРСК Волги, где помимо снижения выручки давление на прибыль оказал рост операционных издержек. МРСК Урала также демонстрирует довольно слабые результаты, однако этот момент отражает прекращение функций ГП и связан скорее с возвратом бизнеса к естественному состоянию. Результаты МРСК Северо-Запада и МРСК Сибири в целом отразили общие для отрасли тенденции.

Более устойчиво себя чувствуют Ленэнерго, МРСК Центра и Приволжья и МРСК Центра. Компании сумели снизить операционные издержки во II квартале, что способствовало более сдержанному ухудшению EBITDA и прибыли. При этом Ленэнерго стала единственной компанией, которая по итогам II квартала получила положительный FCF. МРСК Юга формально улучшила прибыль по итогам квартала, но рост показателя носит бумажный характер, о качественных улучшениях речи не идет.

В целом не самое удачное I полугодие может негативно отразиться на дивидендном потенциале сетевых компаний по итогам 2020 г. Однако есть надежда, что по мере восстановления экономической активности уже в III квартале операционные и финансовые результаты МРСК могут улучшиться.

Если говорить о потенциальных фаворитах среди региональных распределительных компаний на среднесрочную перспективу, то можно обратить внимание на Ленэнерго, как на наиболее стабильного сетевика. Позитивным моментом в кейсе компании является прозрачная дивидендная политика по привилегированным акциям и потенциально высокая дивидендная доходность.

При рассмотрении более широкой картины в сетевом сегменте также интересны акции ФСК ЕЭС. Компания довольно успешно прошла тяжелый II квартал, снизив выручку на 2%, а прибыль лишь на 23% г/г. Свободный денежный поток по итогам квартала увеличился на 16% в годовом сопоставлении, долговая нагрузка продолжает устойчиво снижаться.

БКС Брокер