Сейчас даже далекие от финансового мира люди знают, что октябрь был очень неудачным месяцем для акций, и хотя мировые рынки в последние недели быстро отыграли провал конца октября, глобальные активы, особенно на развивающихся площадках, существенно пострадали в прошлом месяце.

Подводя итоги октября, аналитики Deutsche Bank отметили, что 89% активов, которые немецкий банк отбирает для ежегодного долгосрочного исследования, имели отрицательный результат в долларовом выражении по сравнению с началом года. Это была самая высокая доля упавших активов за весь период сбора данных с 1901 года, затмившая предыдущий антирекорд в 84%, установленный в 1920 году.

В Deutsche Bank отмечают, что, хотя до конца года осталось почти 2 месяца, и многое может измениться, итоги 10 месяцев «довольно удручающие», добавляя, что «для рынков акций, в частности, доходность слишком плохая, поэтому в конце года потребуется приличное ралли, чтобы кардинально изменить ситуацию».

Это именно то, что происходит, когда подавляющее большинство глобальных активов являются исторически крайне переоцененными из-за очень мягкой денежно-кредитной политики, сохранявшейся слишком долго. Когда монетарная подпитка активно уменьшается, вы, скорее всего, получите массовые распродажи всех активов, а не обыденный переток средств из акций в облигации и обратно.

Рекордный «медвежий удар» последних 10 месяцев уникален еще и тем, что прошлый год был лучшим для мировых рынков за последние 117 лет согласно индикатору Deutsche Bank, когда всего лишь 1% глобальных активов закончил 2017-й с отрицательной общей доходностью в долларовом выражении (только рынок облигаций Филиппин понес потери).

Глядя на столь разительно отличающиеся два последовательных года, в Deutsche восклицают, что это была «удивительная пара лет, когда мы бросались из одной крайности в другую. Пожалуй, не удивительно, что за тот же период крупные центральные банки развитых стран перешли от пикового глобального QE (смягчение монетарной политики – ред.) к широко распространяемому QT (ужесточение монетарной политики – ред.)».

А как обстоит ситуация с динамикой мировых фондовых индикаторов? Возьмем самый широкий из них – индекс MSCI World, который после бурной февральской коррекции продемонстрировал еще одну аналогичную большую просадку в октябре, прежде чем начать восстанавливаться в этом месяце.

Но можно ли оценивать недавнюю просадку от вершины 26 января до локального минимума на 12% как разворот и начало устойчивого нисходящего тренда? По данным Goldman Sachs, подобные движения не являются редкостью, и специалисты инвестиционного банка обнаружили 22 подобных коррекции (за исключением медвежьих рынков) для индекса S&P 500 с 1945 года. В среднем данные провалы имели размер в 13% и длились 4 месяца.

Больше всего аналитиков Goldman удивило то, что и текущий откат, и февральская коррекция были намного резче, чем обычно. Безусловно, в обоих случаях технические факторы сыграли основную роль: системные стратегии, основанные на волатильности и хеджировании опционами, усугубили давление.

В то же время сбалансированные фонды (объединяющие в одном портфеле фондовые активы, облигации и иногда компоненты денежного рынка – ред.) и стратегии паритета риска, вероятно, пострадали от того, что облигации не компенсировали потери от падения акций, т. к. долговой рынок снижался синхронно с фондовым. В результате на рынке акций произошел мощный, но кратковременный нисходящий импульс.

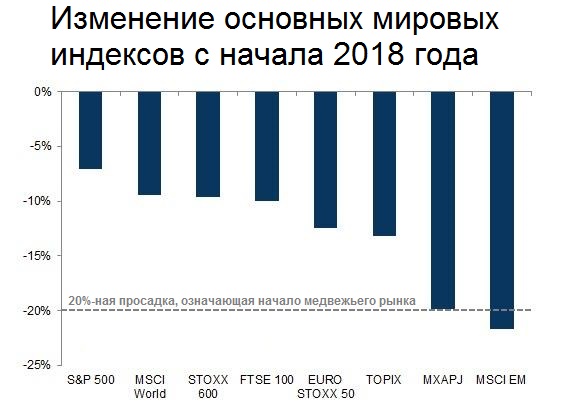

Кроме того, после февральской просадки наблюдалось значительное региональное расхождение в дальнейшем восстановлении. В то время как индекс S&P 500 довольно быстро ушел на новые рекордные уровни, большинство других фондовых индикаторов значительно увеличили потери с начала года.

По словам Кристиан Мюллер-Глиссман из Goldman, возобновление роста американского рынка акций было основано на перераспределении капиталов, чему способствовали фискальные стимулы в США. В результате доллар укрепился, как к развитым, так и к развивающимся валютам, а ускорение ужесточения политики ФРС еще сильней усугубило финансовые условия в развивающихся странах. Кроме того, торговая война и европейские политические риски оказали дополнительное давление на рынки за пределами США.

Это подводит нас к главному вопросу: является ли данное 10%-ное снижение глобального рынка акций всего лишь очередной заурядной коррекцией в рамках многолетнего растущего тренда, или это его слом и начало настоящего медвежьего рынка?

Ответ можно найти в следующей диаграмме, которая показывает среднюю траекторию индекса MSCI World за год до начала просадки, через момент достижения локальной вершины и последующее падение на 10%. Затем, как всегда, реализуется один из двух сценариев: первый из них – восстановление, а другой – дальнейшее развитие нисходящего тренда.

Этот график показывает, что сейчас мировые фондовые площадки почти полностью повторяют среднюю траекторию медвежьего рынка. И дальнейшее развитие событий будет зависеть от того, что произойдет с глобальными индексами в течение следующих нескольких недель: либо MSCI World сумеет найти поддержку, в противном случае, если он продолжит двигаться вниз, увеличив потери от последней вершины до 20%, он будет и дальше снижаться в течение следующих 9-12 месяцев.

По материалам zerohedge.com

БКС Брокер