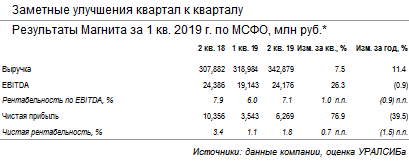

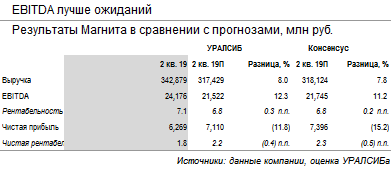

Результаты лучше ожиданий. Вчера Магнит (MGNT LI – Держать) опубликовал неаудированные результаты за 2 кв. 2019 г. по МСФО, которые оказались заметно лучше ожиданий рынка по выручке и EBITDA. Выручка возросла на 11,4% год к году до 343 млрд руб., что на 8% выше нашего и консенсусного прогнозов, а рост квартал к кварталу составил 7,5%. Рост выручки приблизился к показателям основного конкурента компании – X5 Retail Group (FIVE LI – ПОКУПАТЬ), показавшей, по предварительным данным, рост на 14,4% и 7,8% соответственно. EBITDA сократилась на 0,9% год к году, но выросла на 26,3% квартал к кварталу до 24,2 млрд руб., что выше консенсус-прогноза на 11%. Рентабельность по EBITDA оказалась на уровне 7,1% (сокращение на 0,9 п.п год к году) против ожидавшихся рынком 6,8%.

Сопоставимые продажи выросли на 1,7%. Сопоставимые продажи Магнита во 2 кв. 2019 г. выросли на 1,7% год к году, что было обеспечено ростом среднего чека на 4,1%, и падением трафика на 2,3%. Во 2 кв. 2018 г. Компания зафиксировала падение сопоставимых продаж на 5,2%, как из-за падения трафика, так и из-за падения среднего чека, а в 1 кв. 2019 г. показатель вырос на 0,6% за счет роста чека при снижающемся трафике. Рост продаж компании обеспечили магазины у дома – в этом сегменте выручка выросла на 13,1% год к году – и дрогери, где выручка подскочила на 20,2%. В сегменте супермаркетов выручка упала на 2,5%. Сеть магазинов Магнита за 2 кв. 2019 г. выросла на 661 магазинов до 19884, в том числе 14231 магазинов шаговой доступности, 213 супермаркетов и 5187 косметических магазинов. Общая торговая площадь увеличилась на 16,7% до 6936 млн кв. м.

Мы сохраняем осторожный взгляд на акции компании. Результаты Магнита за 2 кв. 2019 г. Дают надежду на позитивное развитие компании и улучшение ее результатов по итогам года. Однако, на наш взгляд, Магниту потребуется некоторое время, чтобы убедить рынок в правильности своей новой стратегии, а пока X5 Retail Group выглядит фундаментально намного более сильно, демонстрируя как более быстрый рост выручки, так и более высокую рентабельность. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Магнита.