Макро обзор

Прошедшая неделя оказалась насыщена событиями: поздравления Байдена с победой от лидеров разных государств, новости от компании Pfizer о высокой эффективности вакцины, новости из Поднебесной о госрегулировании технологических компаний и другие.

Все это задало разнонаправленный тон внешним рынкам. По традиции обсудим макроэкономическую ситуацию на рынках, статистику и движение основных валютных пар.

Дисклеймер: Мы не прогнозируем курс рубля, а изучаем факторы, влияющие на движение рынков, мировых валют и российского рубля.

Информационный фон

В преддверии выборов аналитики высказывали обеспокоенность тем, что попытки президента США Дональда Трампа оспорить итоги выборов может привести к волатильности на рынке, но мало кто действительно опасается, что Трамп сумеет остаться в Белом доме на второй срок.

Именно этот сценарий воплотился в реальности, однако базовый фондовый индекс S&P 500 вырос примерно на 6% за дни, прошедшие после выборов.

При этом растут секторы, которые, как ожидалось, покажут лучшие результаты при избранном президенте Джо Байдене, такие как производство энергии из возобновляемых источников.

Акции частных тюрем упали на 8% на фоне предложения Байдена прекратить федеральное использование частных объектов для отбывания уголовных наказаний.

"Рынок считает, что победа Байдена вряд ли будет отменена", - сказал аналитик Barclays.

Биржи ведут себя так, как предсказывалось в случае явной победы одного кандидата, а не продолжительной тяжбы с неизвестным результатом, как это было в 2000 году. Тогда в течение пяти недель не было ясно, кто же выиграл президентские выборы, до тех пор пока Верховный суд не постановил прекратить пересчет голосов во Флориде, тем самым отдав победу Джорджу Бушу-младшему. Тогда S&P 500 упал на 7,8% в период со дня выборов до конца 2000 года.

Демократ Джо Байден в субботу набрал больше необходимых для победы 270 голосов коллегии выборщиков, однако Трамп все еще не признал свое поражение.

Данные Refinitiv показывают, что рынки опционов ожидают увеличения волатильности в январе, что согласуется с передачей власти администрации Байдена. Также наблюдаются ожидания резких скачков на рынке в конце декабря - первых числах января, поскольку на 5 января назначен второй тур выборов в Сенат в двух округах штата Джорджия, который окончательно покажет, получат демократы большинство в Сенате или нет.

Аналитики Moody's во вторник предупредили, что оспаривание победы Байдена Трампом может разбалансировать рынки и вызвать напряженность в обществе, что нанесет ущерб восстановлению экономики США. Однако в записке для клиентов Moody's также говорится, что американская система власти в конечном итоге найдет решение этих вопросов и избежит "серьезного, длительного спада доверия к демократии".

Индексы широкого рынка и коронавирус

После заявления Pfizer о высокой эффективности вакцины и значительного роста котировок в понедельник, образовался максимальный за последнее десятилетие разрыв между акциями роста и акциями стоимости.

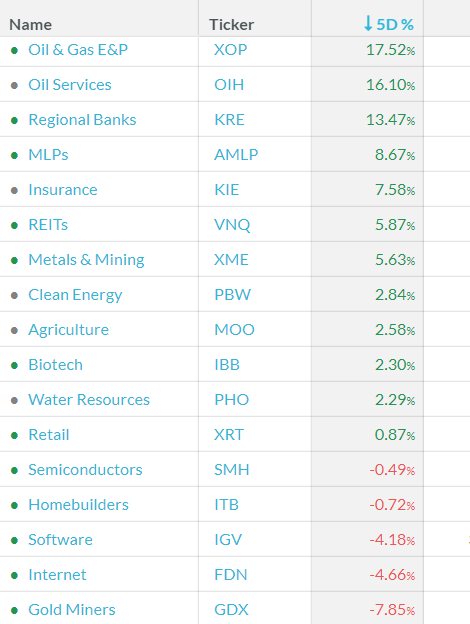

рис. 1 динамика секторов

Инвесторы фиксировали защитные активы такие как длинные бонды, золото и японскую йену, и перекладывали капиталы в отставшие за последние 7 месяцев сектора — энергетика, банки, REITs, промышленность.

В лидерах роста на этой неделе — нефтегазовые компании, прибавившие 17,5%, нефтесервисная промышленность (+16%) и банки (+13,6%).

Золотодобытчики, интернет и облачные компании напротив, потеряли за неделю 8%, и по 4,5% соответственно.

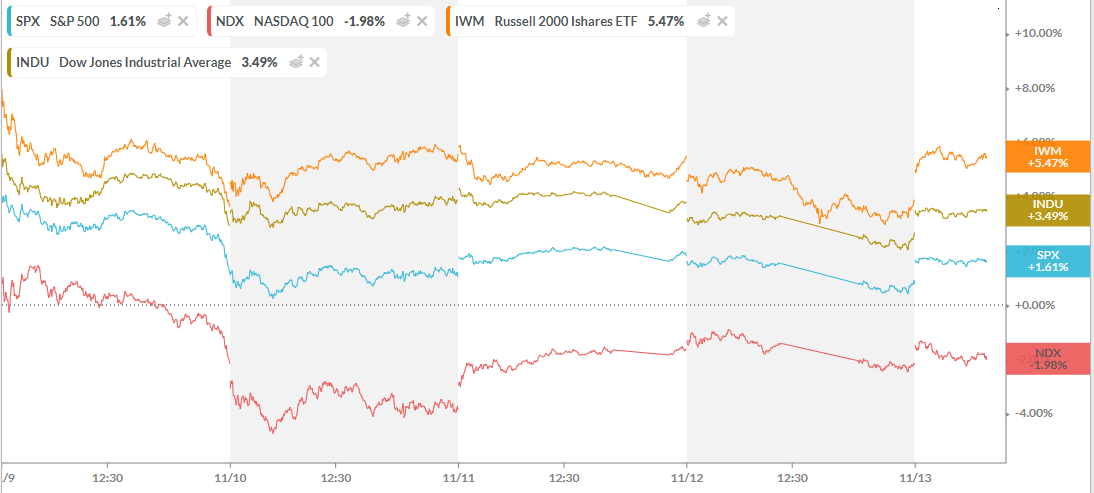

рис 2 динамика индексов.

При этом опережающую динамику роста продемонстрировали акции компаний малой капитализации и акции промышленных компаний, о чем свидетельствует индекс Russell 2000 и промышленный индекс Доу-Джонса, которые выросли за прошедшую неделю на 5,56% и на 3,5% соответственно, в сравнении с ростом S&P 500 на 1,67% и падением индекса технологических компаний Nasdaq на 2%.

Во вторник, в течении дня падение индекса технологических компаний Nasdaq доходило до 4,66%. Но уже в среду инвесторы начали обратно переходить в IT-сектор, что позволило отыграть индексу Nasdaq более половины падения обратно.

Как я недавно отметила в своем инвест-шоу, инвесторы поняли, что технологические компании никуда не денутся и после пандемии. К тому же, коронавирус еще не побежден, а на массовую вакцинацию населения потребуются еще многие месяцы.

Goldman и JP Morgan подняли таргет для рынка на конец года, хотя многие инвесторы, включая Била Акмана, удачно угадавший падение рынков в 2008 году - по прежнему пессимистичны.

Новые прогнозы банков следующие:

JPMorgan ожидает рост S&P 500 до 4000 п.п. к концу года, и 4500 п.п. к концу 2021 года.

Goldman Sachs повысил прогноз роста S&P 500 до 3700 п.п. до конца 2020 года, 4300 п.п. к концу 2021 года и 4600 п.п. - к концу 2022 года.

JPMorgan говорит, что акции продолжат расти, а облигации - падать. Банк продолжает увеличивать позиции в акциях и удерживает позиции по кредитам и товарам против государственных облигаций и денежных средств.

JPMorgan отмечает, что прошедший в понедельник, 9-го ноября, гигантский переток денег в стоимостные акции предвосхищает изменения рынка, которые произойдут в 2021 году, и рекомендует уравновесить в портфеле акции роста (growth) с акциями стоимости (value).

И в самом деле, появляется все больше новостей, способствующих если не переходу, то добавления в портфель акций стоимости - в среду компания Moderna, вслед за Pfizer, объявила о позитивном завершении первого промежуточного анализа третьей фазы исследований вакцины против COVID.

Корона:

Несмотря на позитив с вакциной, ситуация с ковидом в США стремительно ухудшается каждую неделю. Количество госпитализаций с коронавирусом нарастает изо дня в день.

Губернаторы Нью-Йорка, Мэриленда, Миннесоты, Айовы, Юты и других штатов приняли ограничительные меры, так как в среду количество выявляемых ежедневно случаев заболевания в США превысило 144 тыс. девятый день подряд, а число госпитализаций выросло до рекордных 65 386.

Число смертей в США превысило 242 тысяч а общее число случаев заболеваемости в США превышает 10 млн.

Штат Нью-Йорк установил комендантский час для большинства баров и ресторанов и ограничил количество собраний в частных домах до 10 человек.

Показатель госпитализированных уже вернулся к весенним пикам. Очевидно, что это количество будет только нарастать и в какой-то момент придется вводить серьезные ограничительные меры.

Реальная вакцинация начнется не раньше чем через несколько месяцев. Маловероятно, что получится дотянуть до этого времени. Байден скорее за введение разных ограничений по Европейскому сценарию, чм против.

Но решение об этом нужно принимать Трампу, поскольку до января власть в его руках.

Фундаментальная картина

1. Индекс доллар DXY

Для доллара США, для которого прошедшая неделя была худшей с марта, складывается все более медвежья картина.

Это происходит из-за возросших признаков, что для поддержки экономики США будут использованы не государственные расходы из бюджета, а печать новых денег Федеральной резервной системой.

Разделенное правительство США с контролем Сената республиканцами, может означать меньший фискальный пакет стимулов и рост давления на ФРС в наращивании объемов покупки облигаций.

Эти новые опасения возникают в дополнение к тем проблемам, которые привели к снижению курса доллара на протяжении большей части 2020 года.

В данный момент ФРС покупает облигаций всего на $120 млрд. в месяц, но если пакет экономических и фискальных стимулов опять будет отложен, то уже очень скоро большая часть бремени по поддержке экономики США может переложиться на ФРС, которой ничего не останется делать, как расширять программу скупки активов - как это делают Европейский Центральный банк, а также ЦБ Англии, Японии и прочих стран..

Это потенциальный негатив для доллара, поскольку меры количественного смягчения равносильны печатанию денег, который пока что удержался на своей поддержке в 92 пункта и продолжает копить энергию для дальнейшего движения.

2. Трежериc

Доходность 10-летних облигаций США в течение недели вырастала до 977 б.п. Банк ВТБ прогнозирует рост до 1,2-1,3% к концу 2021 года.

Рост доходности казначейских облигаций, скорее всего, будет сопровождаться дальнейшим смещением фокуса инвесторов от «акций роста» к «акциям стоимости».

Это будет позитивным моментом для российских акций - недорогих по мультипликаторам и с высокой дивидендной доходностью. В условиях вероятного роста цен на нефть российские акции могут продолжить подъем до конца 2020 года.

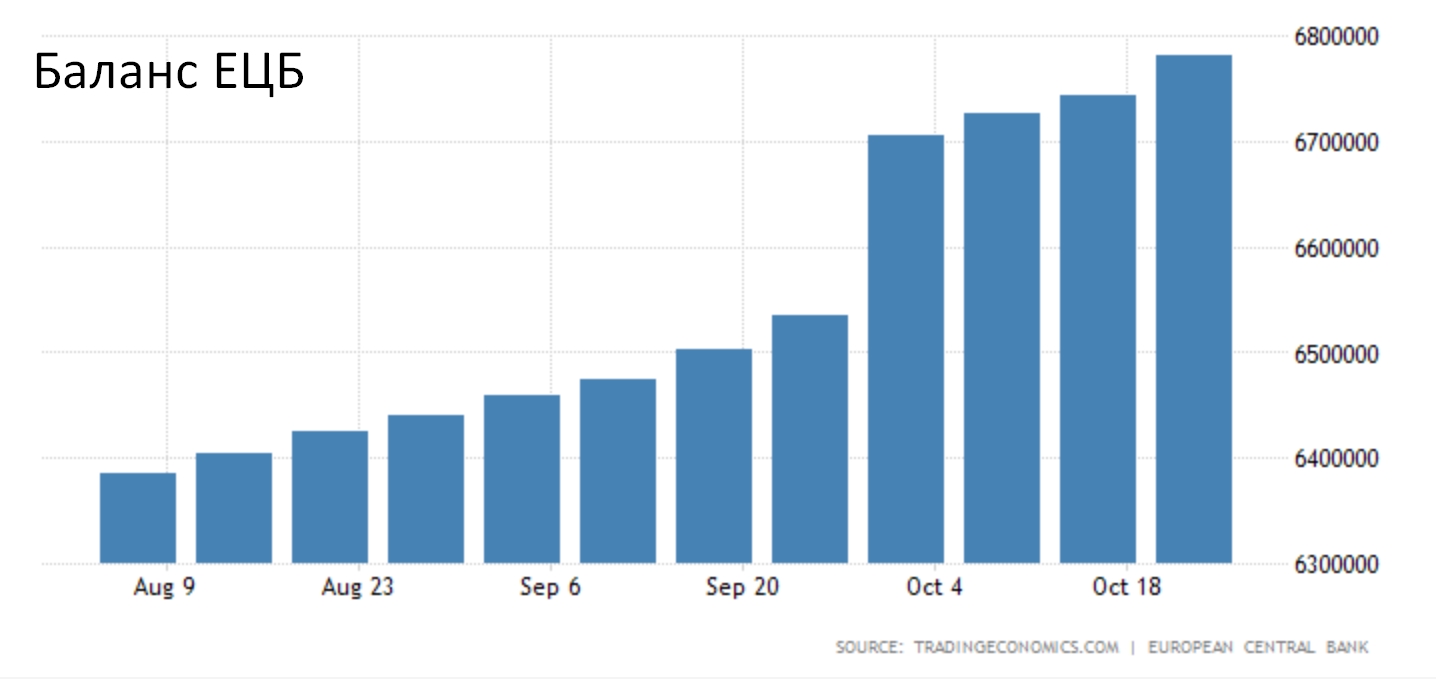

3. Балансы ФРС и ЕЦБ

Баланс Федерального Резерва за последнюю неделю продемонстрировал незначительный рост, добавив за неделю $16 млрд.

Европейский регулятор действует более активно, увеличив свой баланс на 21 млрд евро, до общих EUR 6.797 триллионов - новых максимальных отметок.

4. Безработица в США

По словам председателя Федеральной резервной системы Джерома Пауэлла, еще слишком рано говорить о том, как прогресс в разработке вакцины повлияет на экономику США, учитывая рост уровня заболеваемости, который может ослабить недавнее восстановление экономики.

Тем не менее, ситуация на рынке занятости продолжает улучшаться. Число первоначальных заявок на пособие по безработице снизилось до 709 тыс. на прошлой неделе с 757 тыс. неделей ранее. Данные оказались лучше рыночных ожиданий в 735 тыс.

Это самый низкий показатель с конца марта, когда было зафиксировано 7 млн заявок, но он все еще намного превышает допандемический уровень в 200 тысяч заявок.

5. Золото

После распродажи золота в понедельник, металл нащупал точку опоры, и предпринял попытки разворота. Все же, еще рано говорить об исчерпании потенциала золота.

В 2020 г. власти США направили триллионы долларов в реальную экономику, предоставив деньги и увеличив пособия. Кроме того, ожидается еще один долгожданный пакет помощи в объеме от $2-х до $3-х трлн долларов. Это гораздо больший стимул, чем в 2008 - 2009 годах.

Для финансирования этих расходов ФРС опять придется прибегнуть к эмиссии денег, раздувая денежную массу М2, что почти неизбежно приведет к росту инфляции и росту цен на золото.

По мере восстановления экономики, возрастания скорости обращения денег в системе, снижения сбережений и увеличения расходов потребителями, в совокупностью с нулевыми процентными ставками, этот процесс (рост инфляции) - почти неизбежный.

Обычно, чтобы остановить рост инфляции, центральный банк поднимает учетную ставку. В 1980 г, когда инфляция подскочила до 13,60%, ФРС подняла процентные ставки аж до 20%.

Но в текущих условиях ФРС не сможет поднять ставки даже до 2%, поскольку закредитованная экономика и госдолг США не смогут обслуживать долги при этой ставке.

Как в такой ситуации ФРС будет бороться с инфляцией - большой вопрос, на который пока нет ответа.

Поэтому, я считаю, что акции золотодобытчиков необходимо продолжать держать в портфеле, и выкупать значимые откаты.

Отмечу, что Bank of America прогнозирует рост золота до $3.000 за тр.унц. в 2021 году; а Goldman Sachs и Wells Fargo - 2.300 к июлю 2021 г.

6. Евро

На этой неделе валютная пара Евро / Доллар находится в неинтересном боковике вокруг отметки 1,18. Пока что, нет никаких сигналов о дальнейшем движении этой валютной пары.

7. Нефть

Цены на нефть перешли к росту в четверг в надежде, что крупнейшие нефтедобывающие страны мира отложат запланированное увеличение добычи - члены ОПЕК взяли на себя обязательство сократить объем добычи нефти на 7,7 млн б/с до 2021 г., что поддержало стоимость нефти.

Стремление сократить добычу, несмотря на ожидания ее падения на 2,5 млн б/с в следующем году, на фоне разработки вакцины может вызвать временный дефицит поставок нефти, что является положительным фактором для рынка.

Цены на нефть марки Brent поднимались до $45,3 за баррель на новостях об успешных испытаниях вакцин и на фоне падения запасов нефти в США. Это произошло вопреки тому, что Ливия нарастила добычу уже до 1 млн б/д, а также продолжению ухудшения эпидемиологической обстановки в Европе и США.

Официальные данные по импорту Китая за октябрь показали очередное падение импорта до 42,5 млн тонн (10 млн б/д), но предварительные данные Refinitiv за ноябрь указывают на рост импорта до 46,2 млн тонн (11,3 млн б/д). Ожидается, что спрос на нефть в Азии останется высоким, так как регион не затронут второй волной коронавируса.

8. Рынок ОФЗ

Ввиду улучшившейся рыночной конъюнктуры Минфин на этой неделе разместил длинный классический выпуск в переменным купоном (так называемые флоутеры), на которые сейчас наблюдается спрос со стороны нерезидентов, а также 7-ми летние еврооблигации с доходностью 1,125%

В итоге, на этой неделе Минфин исполнил весь свой квартальный план по привлечению денег. К чему такая спешка - непонятно. Возможно, Минфин просто воспользовался хорошим спросом, а возможно - торопится в ожидании какого либо негатива?

В пятницу Росстат опубликовал данные по инфляции потребительских цен за октябрь, которая в месячном сопоставлении составила 0,4%, а в годовом- 4,0%. Рост инфляции снижает шансы на уменьшение ключевой ставки в декабре.

9. Российский фондовый рынок

Российский рынок очень активно вырос за прошедшую неделю. В лидерах роста акции Новатэка, прибавившие 12,45% за неделю. Кстати, о возможном росте его котировок я с вами делилась в распаковке еще месяц назад.

В лидеры роста также вышел Сбербанк, плюс 10,4%; Татнефть плюс 11,4%; и даже Аэрофлот плюс 12,5%.

9.1. Из интересного:

По итогам ребалансировка, MSCI включил Mail.ru в индекс MSCI Russia и убрал ММК.

На удивление, акции этих компаний отработали эти новости в противоположном направлении: Mail закрыл неделю снижением на 1,18%, а ММК - ростом на 6,37%. Видимо, российские инвесторы восприняли призыв JPMorgan о добавлении в портфель акций стоимости слишком буквально )

Но математика - наука строгая: Mail войдет в индекс с весом 1,8% и суммарным притоком в $270 млн. Суммарный приток активных и пассивных фондов превысит среднедневной торговый оборот акциями Mail более чем в 20 раз!

Все изменения вступят в силу 30 ноября после закрытия торгов. Напомню, что за сравнимый период до вступления ребалансировки в силу, акции Яндекса выросли на 15%.

Что в итоге?

Под конец недели рубль показывал смешанную динамику на торгах, с учетом преимущественно негативного внешнего фона из-за снижения эйфории в отношении вакцины от коронавируса.

Пара доллар/рубль к 22.00 МСК была на уровне 77,41, и рубль теряет всего лишь 0,1% от уровня закрытия предыдущей недели.

Дмитрий Полевой из компании Локоинвест полагает, что “на текущих уровнях рубль выглядит довольно сбалансировано, и любое дальнейшее ослабление потребует нового негатива с внешних рынков и/или ухудшения оценки санкционных угроз"

Дилер Дойче банка пояснил, что “сейчас рублю помогают нефтяники, которым выгоден текущий курс продажи валюты, поскольку скоро им необходимо платить налоги”. Он полагает, что в ближайшую неделю рубль будет торговаться в пределах отметок 76-78 за доллар.

Напомню, что ноябрьский налоговый период стартует уже в ближайший понедельник, а пик придется на 25 ноября, когда будут выплаты НДПИ, НДС и акцизов. Размер НДПИ может составить 330 миллиардов рублей, а все корпоративные налоги ноября - 1,75 триллиона рублей.

Поэтому, с большой вероятностью, нас ждет очередной цикл роста рубля к американскому доллару.