Рыночные индикаторы

Рынки

События сегодня:

- Китай объявил о снижении ставки заимствований для компаний в рамках новых мер стимулирования экономики. Германия может анонсировать новые меры по стимулированию экономики для предотвращения рецессии

- В России будут опубликованы данные по ВВП, безработице и розничным продажам

- Финансовые результаты за 2К19 представят Qiwi, Алроса, Русгидро, Estee Lauder Cos Inc/The

По нашим оценкам, российский рынок откроет торговую сессию понедельника на позитивной территории вслед за восстановлением на глобальных площадках, а также ростом цен на нефть.

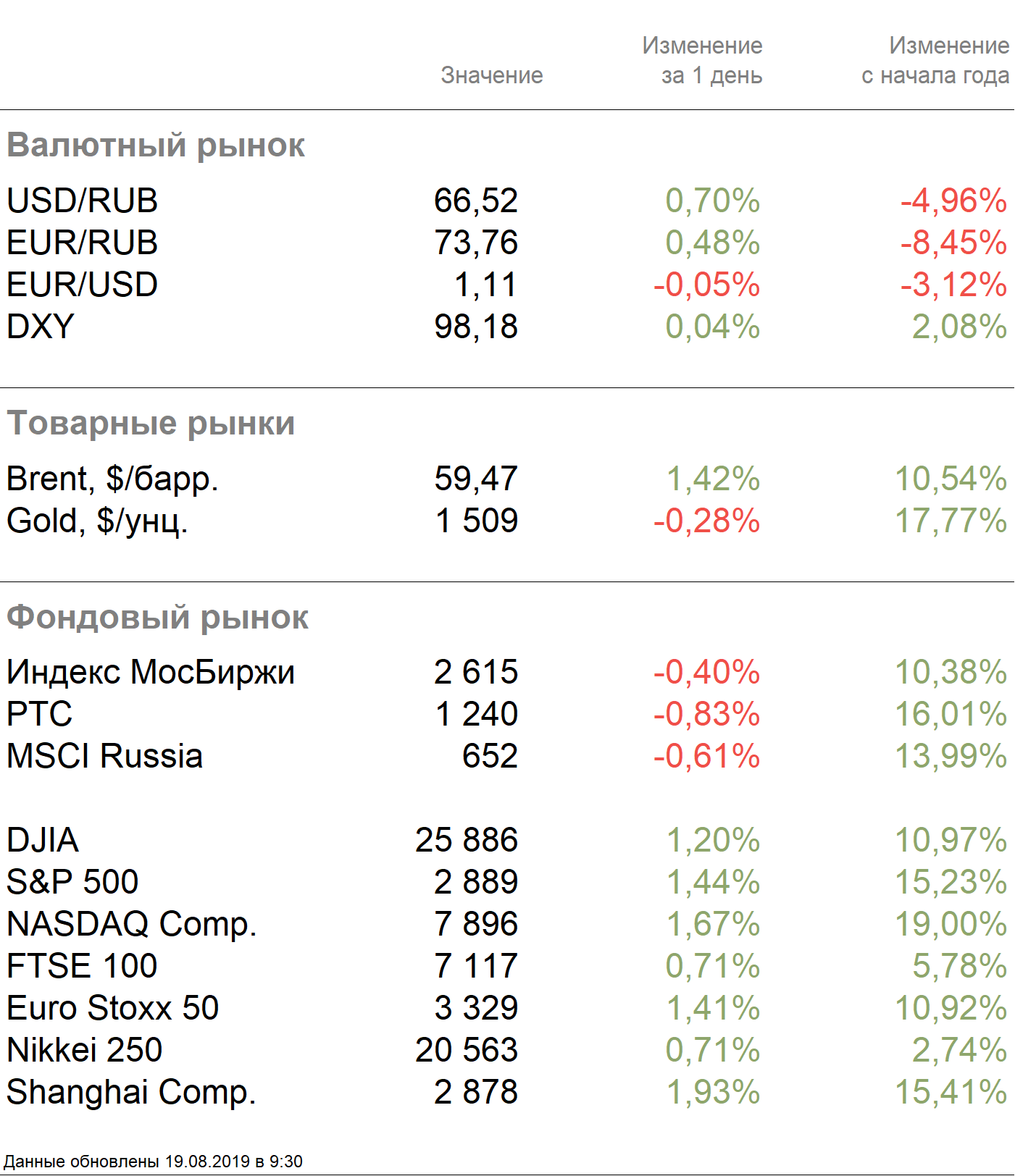

В пятницу российский рынок закрылся в минусе. Индекс Мосбиржи потерял 0,4%, РТС — 0,83%. Рубль ослаб к доллару и евро до 66,52 руб. и 73,76 руб. соответственно.

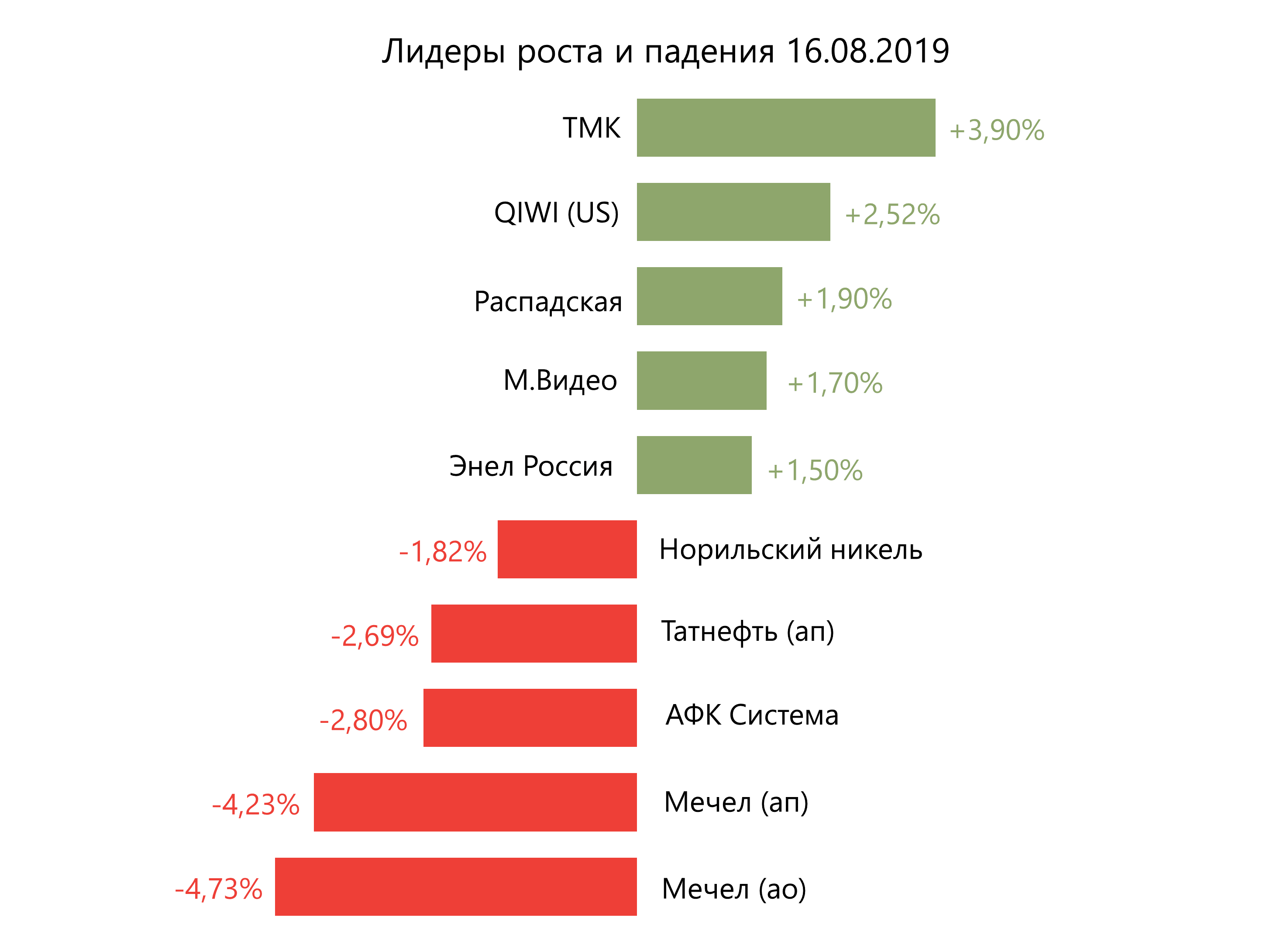

В числе аутсайдеров оказались Мечел ао (-4,7%), Мечел ап (-4,2%), АФК Система (-2,8%), Татнефть ап (-2,7%), Норильский никель (-1,8%).

Лидерами роста стали ТМК (+3,9%), Qiwi (+2,5%), Распадская (+1,9%), М.Видео (+1,7%), Энел Россия (+1,5%).

На утренних торгах понедельника Brent дорожает до $59,47/барр. после нападения йеменских сепаратистов на предприятия по добыче нефти Саудовской Аравии и снижения напряжённости относительно торговых войн между Китаем и США.

Цена золота снижается до $1508/унция, доходность десятилетних казначейских облигаций США выросла на 2,87 п.п., оторвавшись от трехлетнего минимума, зафиксированного на прошлой неделе в связи с высокой волатильностью на рынке.

Американские площадки закрылись в плюсе вслед за восстановлением спроса на КО США, что повлекло за собой рост финансового сектора. Dow Jones прибавил 1,2%, S&P 500 — на 1,44%.

На предстоящей неделе главным событием станут минутки ФРС и выступление главы регулятора Джерома Пауэлла. Рынки ждут более мягкой риторики и объявления о начале цикла снижения ключевой ставки США на фоне высокой волатильности. Более 80% участников рынка ставят на снижение ставки уже в сентябре.

Дональд Трамп провел встречу с главами крупнейших банков США, которые выразили опасение касательно последствий торговых войн для экономики, однако администрация пока считает, что риски рецессии ограничены.

Дональд Трамп опроверг сообщение о том, что США готовы продлить лицензию для Huawei, отметив, что США не планируют вести бизнес с китайским гигантом.

В понедельник азиатские рынки продолжают расти. Nikkei прибавил 0,71%, Shanghai — 1,93%. Позитивное влияние на рынки оказали планы Народного банка Китая снизить процентные ставки для компаний и поддержать замедляющуюся из-за торговых войн экономику.

Fitch понизило суверенный рейтинг Аргентины с B, до CCC, S&P также понизило рейтинг страны с B, до B-, в связи с риском дефолта, но решения уже заложены в цены.

Фондовые индексы Европы завершили торговую сессию пятницы на зеленой территории. Euro Stoxx 50 вырос на 1,44%.

DXY вырос на 0,04%, S&P 500 futures прибавил на 0,57%.

Новости

ТМК сообщила, что выручка группы во 2К19 выросла до $1,31 млрд (+4% кв./кв.), скорректированная EBITDA увеличилась на 11% г/г, до $195 млн, за счет роста спроса на высокотехнологичную продукцию. Чистая прибыль выросла до $57,8 млн (+28% кв./кв.) в связи с улучшением операционной прибыли. Чистый долг увеличился до $2,64 млрд млн (+8,4% с начала года) в связи с укреплением рубля. Позитивные результаты, на наш взгляд.

Компания отмечает сохраняющееся давление на цены на трубную продукцию в США и Европе, а также сезонное замедление активности в Европе в 3К19, которое будет частично компенсировано за счет увеличения доли продаж высокомаржинальной трубной продукции.

Обувь России опубликовала неоднозначные финансовые результаты по итогам 2К19 и 1П19 по МСФО. За 2К19 компания увеличила выручку на 26,7%г/г, до 2,8 млрд, руб., за счет территориального расширения торговой сети. EBITDA компании упала до 0,47 млрд руб. (-11,65% г/г). Чистая прибыль составила 0,1 млрд руб. (-54,34% г/г).

За 1П19 увеличила выручку на 19,8% г/г, до 5,38 млрд руб. EBITDA составила 1,09 млрд руб. (+24,8% г/г). Чистая прибыль компании увеличилась до 0,32 млрд руб. (+3% г/г) за счет существенного роста показателей в 1К19.

En+ Group отчиталась об ожидаемом снижении выручки и прибыли по МСФО за 1П19, связанном с ранее опубликованными результатами Русала. Выручка группы уменьшилась до $5,8 млрд (-5,4% г/г), несмотря на позитивную динамику во 2К19. Скорректированная EBITDA сократилась до $1,19 млрд (-30% г/г), чистая прибыль — до $0,8 млрд (-23% г/г).

Компания ожидает возобновления выплаты дивидендов по итогам 2019 г. в соответствии с долгосрочной стратегией по снижению долговой нагрузки, согласованной обновленным советом директоров. Чистый долг группы на 30 июня 2019 г. составил $11,34 млрд (+2,2% с начала года в условиях укрепления рубля).

Подразделение Mail.ru Group My.Games Store запустит глобальную игровую платформу в 4К19, на которой будут размещаться игры подразделения, а также за плату в 30% от выручки — бесплатные и премиум-игры других разработчиков. Запуск платформы позволит подразделению выйти на международный уровень, заявила глава My.Games. Ранее My.Games подписало соглашение о стратегическом партнерстве с iDreamSky и намерении увеличить игровую выручку c 63%, до 80%, к концу 2022 г.

По информации S&P Global Platts, США могут ввести санкции против Роснефти в отношении поставок нефти от венесуэльской PDVSA, которые осуществляются в рамках погашения ранее выданного Роснефтью аванса.

На прошлой неделе президент Дональд Трамп подписал распоряжение о заморозке американских активов любых лиц или компании, оказывающих материальную помощь правительству Мадуро. Потенциальные санкции могут быть нацелены на отдельные компании группы Роснефть, чтобы уменьшить влияние на коммерческие отношения Роснефти с западными компаниями. Санкции, таким, образом могут быть ограниченными, но риск проблем с погашением оставшейся суммы долга PDVSA перед Роснефтью ($1,8 млрд на 31 марта 2019 г.) возрастает.