Гораздо интересней тот факт, что само наличие заседаний ФРС привнесло значительную премию за риск в американские акции. Речь идет о днях вокруг заседаний. Этот феномен получил название «дрейф» перед заседаниями ФРС. Подобный расклад описан в исследовании Liberty Street Economics.

Основные тезисы

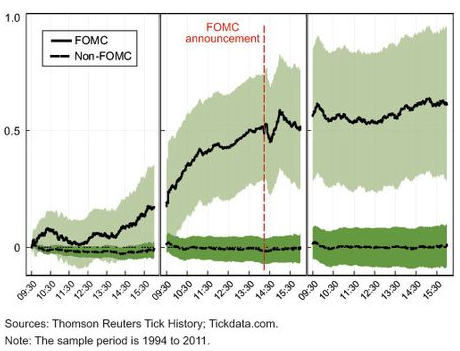

• С 1994 года наблюдается статистически важная избыточная доходность фондового рынка США в дни публикации итогов заседаний.

• Доходность эта зарабатывается перед оглашением вердикта регулятора и в среднем не связана с самими заявлениям.

Все это хорошо видно на нижеприведенном графике.

Средняя доходность S&P 500 перед заседанием, в день заседания и на следующий день

Далее представлен график S&P 500 с учетом 24 часового «окна» перед заседанием FOMC. Очевидно, что без рассматриваемого периода перед заседанием индекс был бы гораздо ниже.

В целом схожий эффект наблюдался и на многих зарубежных рынках акций, включая Британию, Германию, Францию и Канаду.

Эксклюзивная модель

Логично было бы предположить, что схожая модель наблюдается и в других классах активов. По факту, статистика этого не подтвердила. Получается, что «дрейф» ограничен рынком акций. Интересно, что аналогов для других важных повторяющихся событий (например, релизов макростатистики) найдено не было.

Каких-либо внятных концептуальных объяснений феномена пока найдено не было, очевиден лишь его вклад в премию за риск, а значит и доходность, фондового рынка США. Надо понимать, что прошлое не является залогом эффективности подобной стратегии в будущем. Тем не менее, информация может быть полезна для размышления.

БКС Экспресс