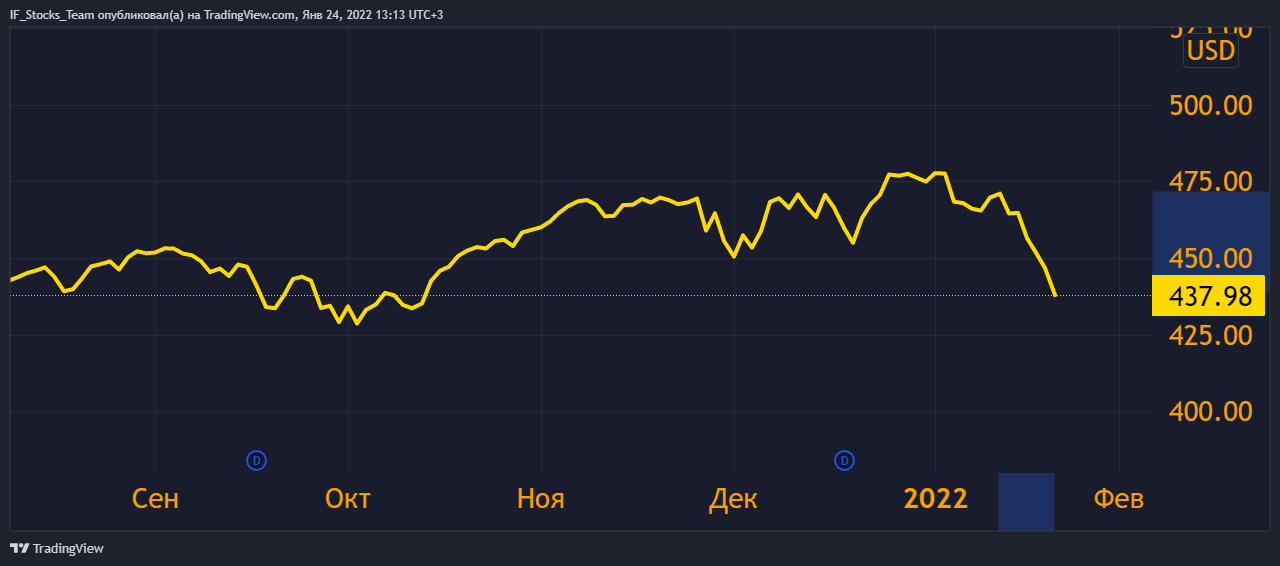

26 января в 22:00 по московскому времени будет объявлено решение о сохранении или повышении процентной ставки ФРС. В связи с этим за последние 8 торговых сессий индекс S&P 500 скорректировался на 7,05%, а его общая коррекция с начала января составила 8,20%.

Рис. 1. График ETF SPY, источник TradingView

Инвесторы ожидают от ФРС объявления о количестве и сроках повышения процентных ставок в 2022 году. Наиболее пессимистичный сценарий подразумевает старт повышения процентной ставки уже с текущего заседания, чем и вызваны пессимистические настроения на рынке. Игроки ждут пояснений от регулятора, чтобы составить план действий.

Мы решили исследовать историческое поведение рынка в циклы повышения ставок, изучить динамику индексов и отметить поведение отдельных секторов.

Историческая справка поведения индекса S&P 500 во время повышения ставок ФРС

Средний рост индекса S&P 500 в периоды повышения процентных ставок с 1950 года составил 9% в год. Исключением стала лишь рецессия 1973-1975 годов. Стабильный среднегодовой рост рынка в такие периоды прежде всего объясняется сильной экономикой, так как процентные ставки обычно растут при разгоне инфляции и ускорении роста промышленности, а при слабой экономике регуляторы, наоборот, их снижают. Если исторически рынок в периоды повышения ставок рос на 9%, этому могли способствовать только сильные корпоративные отчеты компаний.

Рис. 2. Динамика S&P 500 в периоды повышения ставок, источник: Truist Advisory Services

И хотя сейчас мы наблюдаем уникальную историческую ситуацию с Covid-19, консенсус-прогнозы аналитиков на текущий момент сходятся в том, что индекс S&P 500 в этом году вырастет до отметки 4950 пунктов, что соответствует 12,5% доходности.

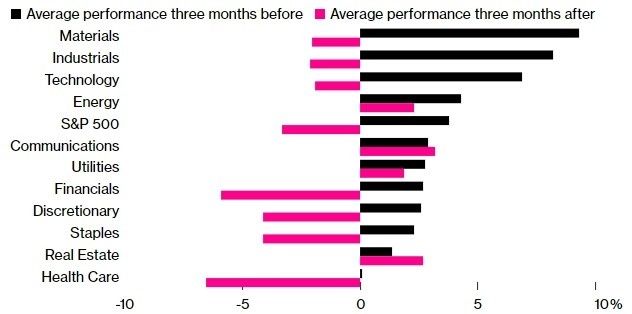

Историческая динамика секторов рынка акций США в течение трех месяцев перед и после повышения ставок ФРС

Перед повышением процентных ставок рынок, как правило, снижается, так как нарастает неопределенность, и инвесторам не хватает информации, чтобы выстроить стратегию действий.

А для периодов неопределенности характерен рост защитных активов и секторов: акций компаний ЖКХ, энергетики, телекоммуникаций, недвижимости и облигаций. На графике ниже видно, что в последние 30 лет за три месяца до повышения ставок перечисленные секторы показывали рост котировок. Больше всех ростом перед повышением процентных ставок выделялся авангард экономики: промышленный сектор, сектор добычи полезных ископаемых и технологический сектор.

Рис. 3. Динамика роста секторов за 3 месяца до начала цикла повышения ставок и за 3 месяца после него, источник: Strategas Securities

Также, опираясь на исторические данные, мы видим, что в первые три месяца после повышения процентных ставок растут только такие секторы фондового рынка, как недвижимость, энергетический, телекоммуникационный и коммунальный. Эта статистика отражает устойчивость данных отраслей к переменам, а также стремление инвесторов к более высокой дивидендной доходности, которая исторически отмечается именно в этих секторах. Из этого также можно сделать вывод, что в связи с повышением ставок в других секторах кредитование становится дороже, из-за чего темпы их роста замедляются.

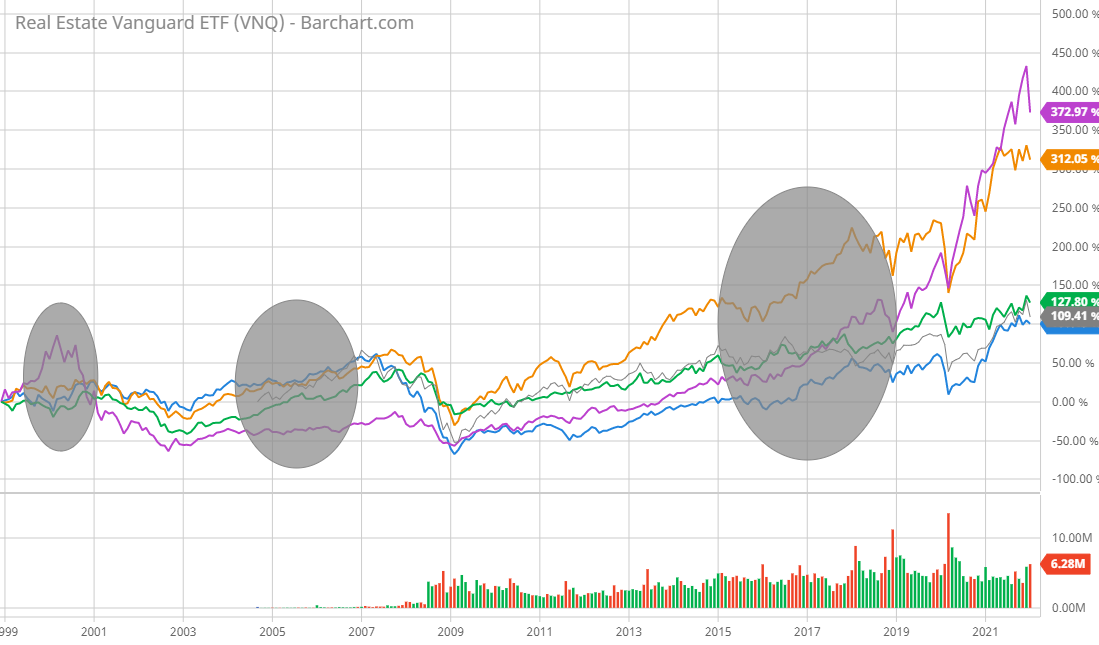

Историческая динамика секторов рынка акций США в течение циклов повышения ставок ФРС

А теперь предлагаем посмотреть на динамику основных секторов фондового рынка США на протяжении полных циклов повышения ставок.

Как показывает статистика последнего цикла повышения ставок в 2015-2018 годах, наибольший рост за эти 4 года показали секторы производства, технологий и финансов. И это несмотря на то, что эти секторы первые 3-5 месяцев после повышения ставок корректировались вниз.

Рис. 4. Сравнение динамики секторов рынка акций США в период с 1998 года по январь 2022 года: недвижимость (серый, с 2004 года), промышленный (оранжевый), технологический (фиолетовый), ЖКХ (зеленый), финансовый (голубой) секторы, источник: barchart.com

Наиболее стабильную динамику и медленный рост во все рассмотренные циклы повышения ставок показывали секторы ЖКХ и недвижимости.

Из двух последних графиков можно сделать вывод, что промышленный, добывающий и технологический секторы быстрее других растут перед циклами повышения ставок, слабее всего снижаются в первые три месяца после их повышения и обгоняют другие секторы по росту в течение всего цикла ужесточения монетарной политики.

Какие компании заслуживают внимания в преддверии старта цикла повышения ставок ФРС?

Мы отобрали несколько перспективных компаний из секторов, которые показывают наилучшие результаты в периоды повышения ставок.

В секторе Industrials стабильностью выделяется FedEx (FDX). При хорошей рентабельности капитала (ROE) и темпе роста выручки (revenue growth) 19,8% за последний квартал, компания не имеет особых проблем с долгами и, судя по консенсус-оценкам, цена ее акций в этом году должна вырасти на 26,6%.

Компания Carrier Global (CARR) занимается климатическими системами оборудования и торгуется с более высоким P/E по причине более высокой рентабельности на капитал в 37,1%. Показатели темпов роста умеренные, долговой коэффициент Net/debt не превышает классической нормы 3, а отношение долга к активам (L/A) ненамного превышает классическую норму 60%.

Дочерняя компания DuPont (DD) производитель химикатов The Chemours Company (CC) обладает наименьшим потенциалом роста с точки зрения консенсус-оценок из всех представленных компаний. При высоком ROE в 45,5% имеет самую высокую долговую нагрузку L/A в 86,7% из всех рассматриваемых имен (впрочем, хотя этот показатель у нее и в желтой “зоне”, он пока не зашел на территорию “красной” — свыше 100%).

|

Показатель |

Industrials |

Basic Materials |

Tecnhology |

|||

|

FedEx |

Carrier Global |

The Chemours |

Vulcan Materials |

QUALCOMM |

VMware |

|

|

P/E |

13.2x |

18.6x |

13.9x |

37.9x |

20.4x |

25.7x |

|

Revenue growth |

19.8% |

15.6% |

22.6% |

5.2% |

42.6% |

9.2% |

|

Net Debt/EBITDA |

1.8x |

2.6x |

2.9x |

3.1x |

0.3x |

-0.2x |

|

L/A |

70.4% |

72.0% |

86.7% |

52.9% |

75.9% |

71.4% |

|

ROE |

21.3% |

37.1% |

45.5% |

10.5% |

112.8% |

21.7% |

|

Consensus |

$310 |

$58.50 |

$39.5 |

$226 |

$200 |

$165 |

|

Upside/Downside |

26.6% |

22.4% |

17.8% |

21.5% |

21.3% |

23.2% |

Производитель и продавец строительных материалов Vulcan Materials (VMC) имеет коэффициент Net Debt/Ebitda чуть выше нормы (3,1) и не самый высокий квартальный рост выручки в 5,2%, что связано с проблемами из-за цепочек поставок. В остальном мультипликаторы компании в порядке и не вызывают опасений, высокий мультипликатор P/E вызван снижением чистой прибыли из-за низких темпов роста выручки.

Производителя коммуникационного оборудования Qualcomm (QCOM) стоит отметить за высокую рентабельность на капитал (112,8%) и внушительный темп роста квартальной прибыли в 42,6%. При целевой стоимости 200 долларов за акцию, исходя из консенсус-оценок, котировки сейчас имеют потенциал роста в 21,3%.

И последняя компания из рассматриваемых, крупнейший представитель программного обеспечения для виртуализации VMware (VMW), обладает потенциалом роста акций в 23,2% при хорошем уровне рентабельности в 21,7%. L/A чуть выше нормы (71,4%), но в целом выглядит приемлемо.

Выводы

Подводя итоги, стоит отметить что исторически наиболее растущими секторами в период повышения ставок остаются добыча полезных ископаемых, технологии и промышленность. В течение первых 3 месяцев после старта повышения ставок им свойственна коррекция (в среднем на 3%), после чего они отыгрывают потери, стремясь по доходности к среднегодовому показателю 9%.

Исторически безубыточными секторами, на которые не влияет повышение ставок, можно считать энергетику, ЖКХ, недвижимость и коммуникации. Это говорит о высоком и стабильном спросе на услуги этих направлений. И именно по этой причине роста акций в этом сегменте проигрывает лидерам из технологий, промышленности и добычи полезных ископаемых.

Наиболее глубокая коррекция после повышения ставок наблюдается в потребительском дискреционном и нециклическом секторах, финансах и здравоохранении. С точки зрения потребления, удорожание кредитов корректирует повседневные и плановые расходы граждан, что изначально приводит к снижению расходов. В финансах повышение процентных ставок более всего выражается в замедлении роста ипотечного кредитования, но затем темп выравнивается благодаря более высокой доходности облигаций, удорожанию корпоративных кредитов и восстановлению спроса на ипотеку.

Коррекция в секторе здравоохранения исторически проявляется сильнее, чем в остальных областях экономики, так как удорожание долга из-за повышения процентных ставок влияет сильнее всего именно на этот сектор. Это связано с относительно высоким финансовым барьером для входа в сектор, для которого характерно долговое финансирование и относительно невысокая итоговая рентабельность уже работающего бизнеса. Что исторически выражается в медленном росте акций сектора.

Впрочем, исторические результаты не гарантируют получения подобных результатов в будущем, а при принятии инвестиционных решений стоит учитывать собственные инвестиционные цели и склонность к рискам.

Аналитик Александр Холодов

InvestFuture.ru