В данном обзоре мы оценим тяжеловесов сектора информационных технологий США и выберем фаворита для включения в инвестиционный портфель.

Выборка состоит из 4 компаний: Apple, Microsoft, Intel и IBM. Акции этих эмитентов обращаются не только на американских площадках, но и на Санкт-Петербургской бирже, а значит, доступны для покупок на индивидуальный инвестиционный счет.

В выборку не вошли представители интернет-сегмента, ибо это тема для отдельного обзора. Пока остановимся на производителях «железа» и поставщиках связанных с ним IT-услуг.

Продуктовая линейка этих компаний не единообразна, но в целом их можно отнести к единому сегменту со схожими масштабами бизнеса и капитализацией.

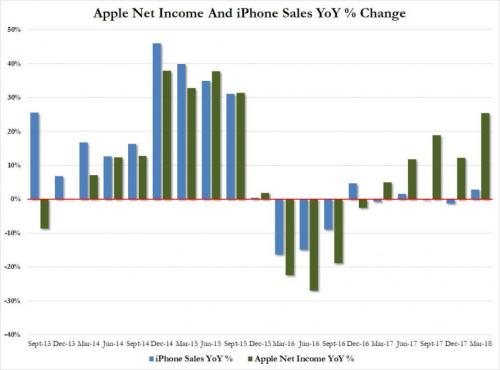

Apple (AAPL)По итогам II финквартала (I календарного) Apple рапортовал о 25,3% приросте чистой прибыли (г/г), до $13,8 млрд. Выручка увеличилась на 15,6% и составила $61,1 млрд.

Продажи iPhone, iPad и Маков не оправдали ожиданий рынка. В первом случае имеем лишь 2,8% прирост относительно аналогичного периода прошлого года. Зато на 31% взлетела выручка сегмента услуг, до $9,2 млрд. Apple сумел создать комплексную «яблочную» экосистему, которая позволяет надеяться на сегмент услуг в качестве надежного источника доходов.

Источник: zerohedge.com

В географическом разрезе блеснул Китай с 21,4% ростом выручки. Это важное направление в бизнесе Apple, который упорно конкурирует с местными производителями смартфонов. Фактор риска для продаж в Китае – высокая цена девайсов Apple.

Впрочем, это вообще риск для Apple. В этом плане отметим «тревожный звоночек» в отчетности Apple – резкий рост запасов, которые во II финквартале превысили $7 млрд. Это может означать переизбыток непроданных моделей iPhone «на руках» у компании.

Отметим дружественную политику Apple в отношении акционеров. Налоговая реформа, одобренная в конце прошлого года, позволила компании репатриировать гигантские объемы зарубежного «кэша» по льготной ставке. Часть средств уже была потрачена на дивиденды и программы buyback.

На данный момент дивдоходность Apple составляет не слишком впечатляющие 1,6% годовых, но не забываем о байбеках. После выхода отчетности Apple анонсировал новую программу buyback на $100 млрд.

Microsoft (MSFT)

По итогам III финквартала компания рапортовала о 35% приросте чистой прибыли относительно аналогичного периода прошлого года, до $7,4 млрд. Выручка выросла на 15,6% и составила $26,82 млрд. Был представлен позитивный прогноз на текущий IV финквартал: ожидается выручка в диапазоне $28,8-29,5 млрд.

Блеснуло «облачное» направление. Office (относится к сегменту Productivity and Business Process) удалось перевести на модель SAAS - программное обеспечение как услуга, то есть по подписке. Услугой Office365 пользуются 135 активных коммерческих подписчиков и 30,6 млн частных пользователей. Согласно прогнозу инвестдома Evercore ISI, к 2021 году выручка от Office 365 может достигнуть $32 млрд.

Не забываем и про «облачную» платформу для бизнеса Azure (относится к сегменту Intelligent Cloud), которая наступает на пятки Amazon Web Services. В III финквартале выручка Azure взлетела на 93%. Пока на Azure приходится около 20% рынка по сравнению с 60% у AWS, но такими темпами Microsoft может сократить разрыв.

Согласно оценкам исследовательской компании IDC, к 2021 году публичные глобальные расходы на «облачные» услуги составят $266 млрд по сравнению с $128 млрд в 2017 году.

Intel (INTC)

По итогам I квартала чистая прибыль компании взлетела на 32% (г/г). Выручка увеличилась на 9% и составила $16,07 млрд.

Наибольший прирост пришелся на сегмент Data Center Group. Речь идет об увеличении выручки на 24%, до $5,2 млрд. Наблюдается трансформация от специализации на компьютерных процессорах в сферу дата-центров, «облака», искусственного интеллекта и «интернета вещей» (в I квартале 49% общей выручки Intel).

Помимо этого, компания улучшила финансовый прогноз по выручке на 2018 год – на $2,5 млрд, до $67,5 млрд.

IBM (IBM)

По итогам I квартала компания рапортовала о втором отчетном периоде роста выручки (г/г) после 6 лет падения. Показатель увеличился на 5%, до $19,07 млрд. Был зафиксирован 65% прирост продаж сегмента услуг в сфере безопасности, 25% увеличение – в «облачном» сегменте.

В последние годы компания трансформируется, переходя на более маржинальный сегмент услуг в области «облака», кибербезопасности и дата-аналитики, все больше отходя от «железа».

Несмотря на это, в I квартале маржа валовой прибыли компании сократилась до 43,7% по сравнению с 44,5% за аналогичный период прошлого года. Intel объясняет это единовременными факторами. Помимо этого, корпорация так и не улучшила прогноз по прибыли на 2018 год.

Сравнительная оценка

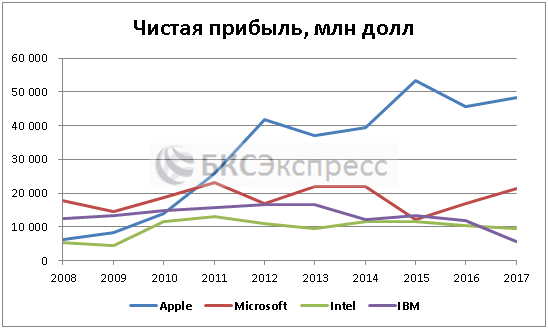

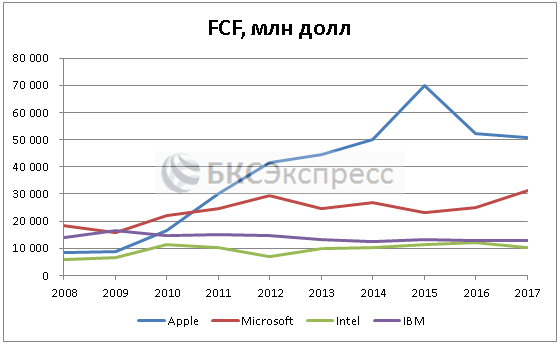

Динамика финансовых показателей

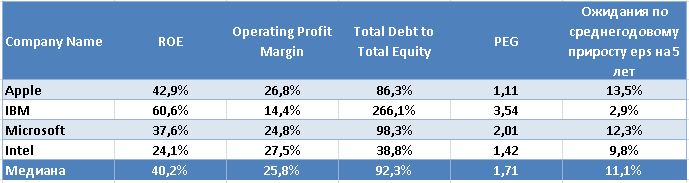

По приросту чистой прибыли лидируют Apple и Intel – около 8% среднегодового увеличения eps за 5 лет. IBM, напротив, аутсайдер со среднегодовым падением показателя на 4%.

Помимо этого, Apple наиболее активно генерирует свободные денежные потоки (FCF, операционные потоки минус капзатраты). Полученные средства могут быть использованы на реализацию новых инвестпроектов и вознаграждение акционеров.

Соответственно, запасы «кэша» и краткосрочных инвестиций у Apple весьма солидны - $72,3 млрд. В лидерах в этом плане Microsoft c $132,2 млрд. В тоже время Intel – безусловный аутсайдер с $5,6 млрд.

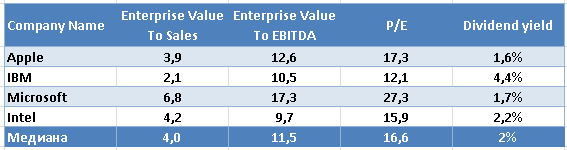

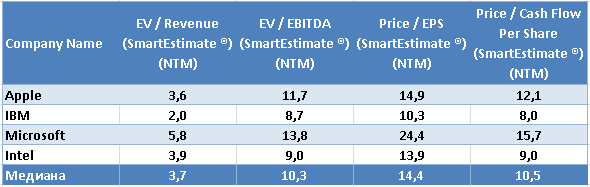

Оценка по мультипликаторам

По рыночным мультипликаторам в рамках выборки наиболее «дешев» IBM. К примеру, показатель P/E компании равен 12,1 при медианном значении в 16,6 по группе сопоставимых компаний.

При этом дивидендная доходность IBM составляет вполне солидные 4,4% годовых при вполне нормальном (невысоком) уровне выплат из чистой прибыли в 49%.

Форвардные мультипликаторы (с учетом будущих доходов, данные Reuters) дают схожую картину. Отмечу, что согласно обоим видам мультипликаторов, наиболее «дорог» Microsoft.

Для подтверждения адекватности выводов, полученных по мультипликаторам, посмотрим более детально на финансовые показатели компаний. Дело в том, что о низкие (высокие) значения мультипликаторов частенько оправданы слабыми (сильными) фундаментальными характеристиками предприятия.

Сравнительно низкая операционная маржа и высокий уровень задолженности IBM, а также слабые ожидания по приросту прибыли на акцию явно оправдывают формальную недооценку компании по мультипликаторам.

В этом плане наиболее интересны Apple и Intel. Показатель PEG Apple (P/E с учетом ожиданий по приросту прибыли на акцию) самый низкий и равен 1,11. При прочих равных условиях, подобное значение PEG играет в пользу покупки акций.

Предполагаемый потенциал роста

Посмотрим, насколько акции недооценены относительно медианных таргетов аналитиков (на 12 месяцев). Согласно этому критерию, по Apple не столь уж и интересен (+6% потенциал относительно уровня закрытия 24.05.2018). При этом наиболее недооцененным выглядит IBM (+16%).

Вывод

По совокупности факторов наиболее интересным выглядит Apple, но тут уровни явно высоковаты. Для покупок ждала бы $165.

IBM – пока стагнирующий в плане фундаментальных показателей вариант. Но тут наблюдается явная недооценка к консенсус-таргету аналитиков.

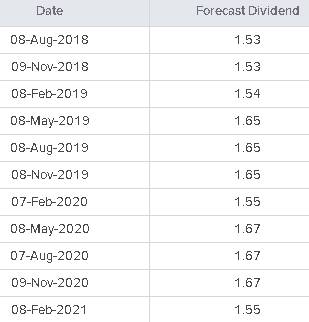

В принципе, перед нами интересная дивидендная история, которую можно добавить в инвестиционный портфель уже на текущих уровнях. Ближайшая экс-дивидендная дата – 8 августа. Предполагаемый размер квартальных выплат - $1,53 на акцию.

Прогноз дивидендных выплат IBM от Reuters

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер