Обзор рынка

Зарубежные рынки

Квартальные результаты Microsoft и Ford оказались лучше ожиданий, что позволило американским индексам вернуться к росту, европейские бенчмарки также показали позитивную динамику. Японский Nikkei упал на 3,7%, следуя за распродажами предыдущего дня.

По данным министерства энергетики США запасы нефти за неделю увеличились на 6,3 млн. барр. (прогноз: 3,7 млн. барр.), уровень запасов на 2% превышает среднее пятилетнее значение для этого периода. Sinopec and CNPC отказались от ноябрьских поставок нефти из Ирана. Нефтяные цены незначительно выросли к концу дня.

Российский рынок

Несмотря на позитивный фон на глобальных площадках, динамика российских индексов была слабо негативной: индекс МосБиржи −0,21%, РТС −0,39%.

Лучше рынка были акции НЛМК (+2,7%) после выхода отчетности и объявления дивидендов, АЛРОСА (+2,5%), Магнит (+1,6%), Х5 (+1,5%), НОВАТЭК (+1,1%).

Аутсайдеры: Россети (-2,3%), ФСК ЕЭС (-2,2%), Мечел (aп −2,2%, ао −1,8%), ПИК (-1,9%), Газпром нефть (-1,8%). На Лондонской бирже ГДР Mail.Ru снизились на 2% на фоне слабой отчетности за 3К18.

Новости

Mail.Ru опубликовала финансовую отчетность по МСФО за 3К18. Совокупная сегментная выручка компании (без учета Pandao, который войдет в СП с Alibaba) выросла на 32,4% г/г до 17,75 млрд руб., показатель EBITDA составил 4,35 млрд долл. (+6,3% г/г, ниже ожиданий аналитиков). Совокупная чистая прибыль компании снизилась на 0,6% до 2,74 млрд руб. Показатели прибыли на консолидированной основе показали негативную динамику: консолидированная EBITDA в 3К18 сократилась до 1,88 млрд руб. (-50% г/г), чистый убыток составил 0,26 млрд руб. против чистой прибыли 1,43 млрд руб. в 3К17.

НЛМК сообщила о росте выручки за 3К18 до $3,13 млрд (+0,5% к/к, +23% г/г) на фоне роста объемов продаж и увеличения доли продукции с высокой добавленной стоимостью, частично компенсированного снижением средних цен реализации. EBITDA увеличилась на 11% к/к до $1,02 млрд (+57% г/г) из-за улучшения структуры продуктового портфеля, снижения цен на уголь и ослабления рубля. Чистая прибыль достигла $646 млн (+11% к/к, +82% г/г), свободный денежный поток увеличился в 2,2 раза к/к до $638 млн. Чистый долг/EBITDA снизился до 0,25х.

Совет директоров НЛМК рекомендовал дивиденды за 3К18 в размере 6,04 рубля на одну акцию, что эквивалентно 86% свободного денежного потока группы. Рекомендованная дата закрытия реестра — 9 января 2019 г. Дивидендная доходность составляет 3,8% относительно текущих котировок.

Суммарный объем добычи угля Распадской в 3К18 составил 2,9 млн тонн (+20% к/к) благодаря вводу в эксплуатацию новой лавы на шахте «Распадская», интенсификации открытых горных работ на разрезе «Распадский» и повышению эффективности открытой добычи коксующегося угля. Объемы реализации угольного концентрата увеличились на 11% к/к до 1,8 млн т, средневзвешенные цены реализации выросли на 2% к/к. Снижение реализации рядового угля (-53% к/к до 324 млн т) было обусловлено изменением доли использования углей Распадской в смесях, производимых на обогатительных фабриках Южкузбассугля (ЕВРАЗ).

ЕВРАЗ опубликовал операционные результаты за 3К18. Производство стали снизилось на 10,3% к/к до 3,1 млн тонн в основном из-за сокращения объемов производства чугуна, а продажи стальной продукции снизились на 1,2% к/к из-за сокращения реализации продукции для железнодорожного транспорта и плоского проката. Производство рядового коксующегося угля выросло на 9,6% до 5,9 млн тонн на фоне увеличения производительности на разрезе «Распадский», при этом продажи угольной продукции снизились на 8,3% к/к из-за логистических ограничений на железных дорогах России. Продажи железорудной продукции снизились на 15,9% к/к в связи с пополнением запасов для собственного производства. Продажи ванадиевой продукции снизились на 3,9% к/к, в основном из-за ремонтных работ на заводе ЕВРАЗ Ванадий-Тула.

Газпром инициировал арбитражное разбирательство против Украины с целью защиты своих инвестиций на ее территории. Разбирательство связано со штрафом в размере свыше 6 млрд долл. (включая пени), который украинский Антимонопольный комитет наложил на Газпром за злоупотребление монопольным положением на рынке транзита газа Украины.

Х5 Retail в ходе Дня инвестора сообщила, что основными целями компании на 2019 г. являются открытие 2 тыс. новых магазинов (в 2018 г. ожидается 2,5 тыс.), поддержание рентабельности и показателя возврата на инвестиции, продолжение дивидендных выплат в соответствии с дивидендной политикой (не менее 25% от чистой прибыли при условии, что отношение чистого долга к EBITDA будет ниже 2,0х).

Компания Интер РАО опубликовала операционные результаты за 9М18. Установленная электрическая мощность увеличилась на 2,8% г/г до 32,565 ГВт, установленная тепловая мощность составила 25,632 (+0,4% г/г). Выработка электроэнергии составила 96,994 млрд кВт*ч, что на 1% ниже прошлогоднего показателя в связи с проведением более продолжительных ремонтных кампаний. Объём реализации электроэнергии на розничном рынке увеличился на 4,2% г/г до 132,188 млрд кВт*ч за счет роста числа потребителей.

Криптовалюты

По информации deVere Group, за 10 лет биткоин утратит лидерство, а капитализация рынка достигнет 20 трлн долл. Биткоин вырос до 6539 долл. Уровень доминирования биткоина составляет 57,3%. Капитализация криптовалютного рынка повысилась до 209 млрд долл.

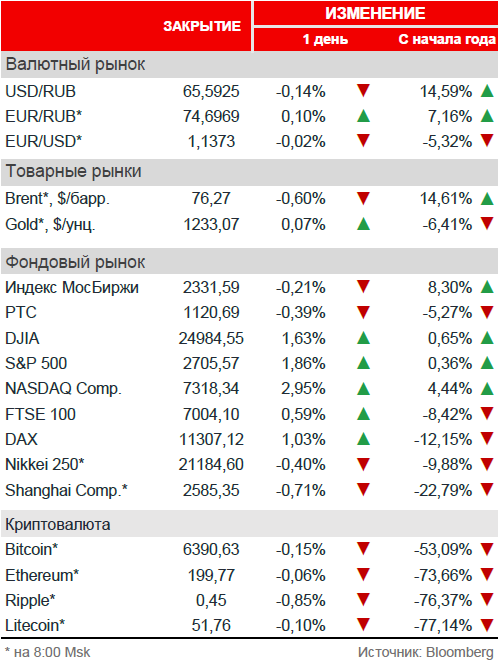

Рыночные индикаторы

Календарь ключевых макроэкономических событий

| Дата | Страна | Событие |

| Пт, 26 октября | Россия | Заседание ЦБР |

| США | ВВП, количество буровых установок |