Тикеры из выпуска

VTBR (банк ВТБ), SBER (банк Сбербанк), TSCG (банк Тинькофф)

Вступление

Сегодня мы с вами разберем очень актуальный вопрос для каждого инвестора: где открыть брокерский счет, какого брокера выбрать? Ведь это самый первый шаг для того, чтобы выйти на биржу и что-то там купить.

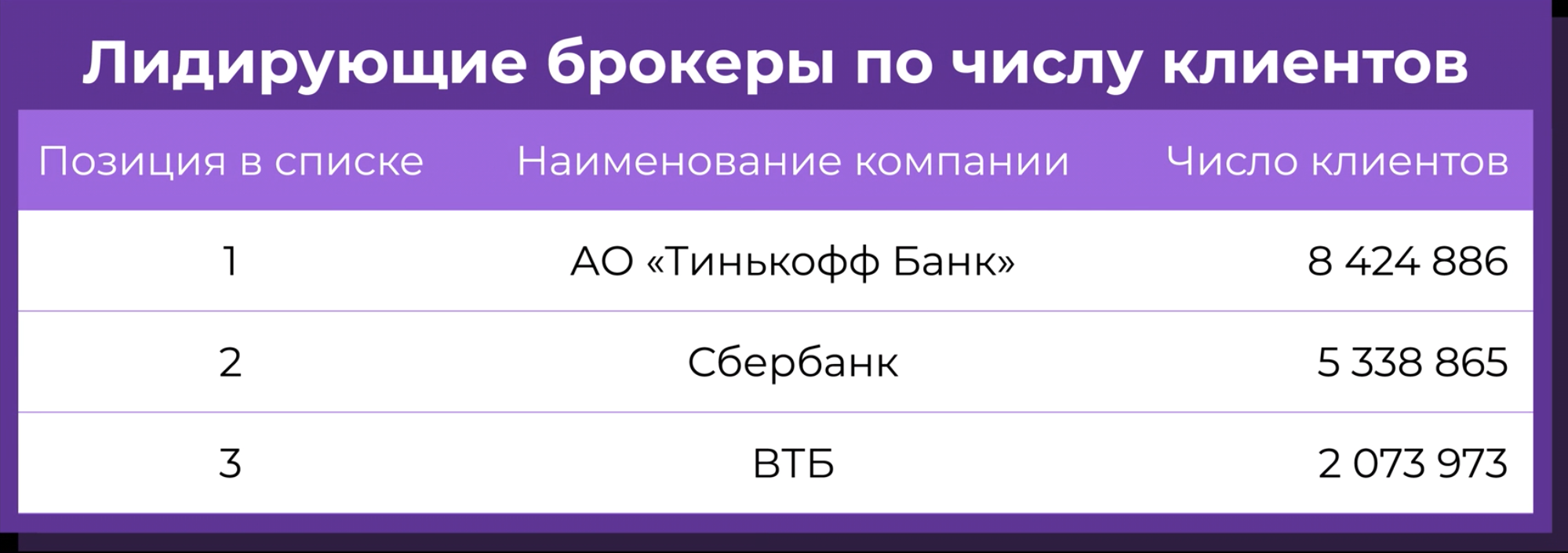

Совсем недавно мы выясняли, какой брокер лучше всего подходит для открытия ИИС. А сегодня обсудим классические брокерские счета. Посмотрим, как обстоят дела у трех банков, лидирующих по числу клиентов: ВТБ, Сбер и Тинькофф. Их позиции на рынке мы видим в таблице (рис. 1). Но вот является ли такая популярность признаком качества?

Рис. 1. Число клиентов у Тинькофф, Сбера и ВТБ, источник: Московская Биржа

А также оценим классические инвестиционные компании: БКС, Атон, Финам. Посмотрим, выступает ли их опыт гарантией качественного сервиса.

По каким параметрам будем сравнивать?

Во-первых, пополнение и вывод средств: как долго происходит и есть ли комиссия? Во-вторых, удобство приложения: функциональная и визуальная составляющие. В-третьих, ассортимент активов: на какие биржи дают выход, есть ли доступ к IPO.

Далее, есть ли возможность открывать субсчета. Это удобная функция, позволяющая под каждую цель, а следовательно и стратегию, открыть отдельный счет. Ну и наконец, конечно же, размер комиссии.

Итак, давайте определим, какой из брокеров окажется впереди других по своему удобству для клиентов.

Атон

Начнем со специализированных инвестиционных компаний, которые предоставляли свои услуги по брокерскому обслуживанию задолго до банков. И первый из них Атон. Давайте взглянем на него внимательнее.

Открыть брокерский счет можно на официальном сайте компании. Весь процесс займет не более получаса.

Далее можно открывать мобильное приложение и переходить к покупкам. Вот так выглядит мобильный кабинет клиента. (рис. 2).

Рис. 2. Личный кабинет клиента Атон, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

Однако сначала необходимо пополнить счет. Как правило, зачисление денег происходит в течение дня. Комиссия за пополнение счета и за вывод денежных средств не взимается. Но если выводить валюту, придется заплатить 2000 рублей, а ещё комиссию банка-корреспондента, не менее $10.

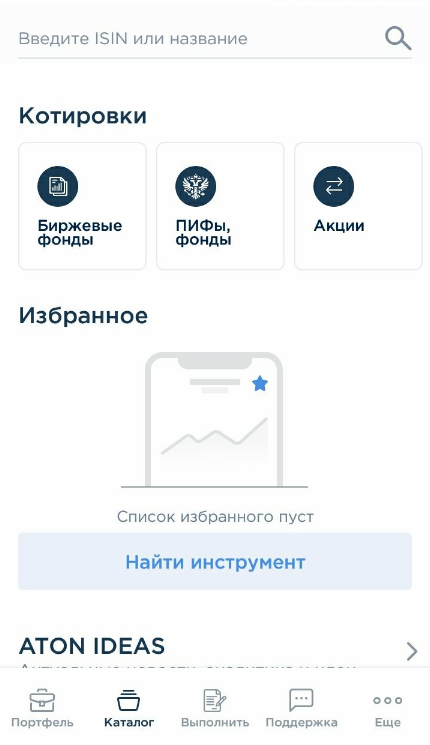

Приложение у Атона удобнее и вполне понятное. Правда, оно немного отличается от принятых на рынке негласных стандартов. Например, в каталоге активов первыми стоят биржевые фонды и ПИФы, и лишь потом акции. Кстати, в колонках биржевые фонды и ПИФы вы найдете только продукты от Атона. Вот так это выглядит (рис. 3).

Рис. 3. Список активов у брокера Атон, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

Фонды от FinEx почему-то располагаются в колонке «акции»: либо ошибка, либо такая своеобразная борьба с конкурентами. (Рис. 4.)

Рис. 4. Акции, доступные у брокера Атон, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

Специалисты в чате работают быстро, информацией владеют, однако при большой загрузке ответ придется подождать, особенно вечером.

У Атон неквалифицированный инвестор имеет доступ только к Московской бирже, что является очень заметным минусом этого брокера.

Что касается возможности участвовать в IPO, здесь тоже все непросто и однозначного ответа нет. Если есть такое желание, нужно будет обращаться по телефону горячей линии.

А вот открыть субсчет в Атоне легко, достаточно лишь обратиться в чат в мобильном приложении.

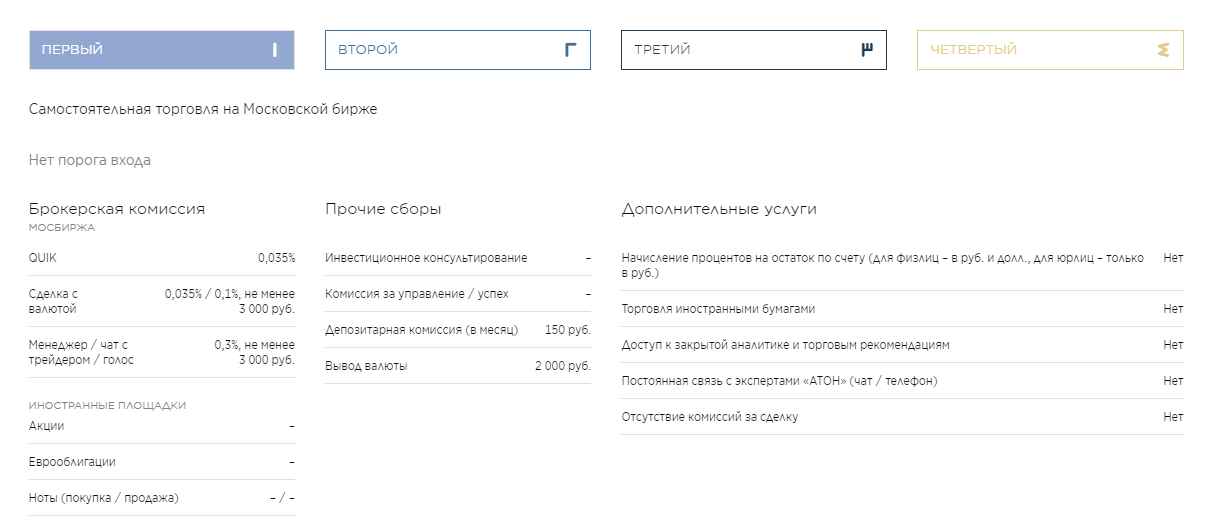

Переходим к комиссиям. Тарифная линейка у Атона нестандартная и относительно широкая. Однако начинающему неквалу доступен лишь один тариф — Первый Тариф. (рис. 5).

Рис. 5. Тарифы Атон, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

Как видим, тарифов всего 4. А главное требование для получения уровней 2, 3 и 4 — размер депозита. Сумма огромная — от 10 млн рублей, так что даже статус квалифицированного инвестора получить проще, чем перейти на Второй Тариф в Атоне).

Итак, что же по условиям Первого Тарифа? Давайте посмотрим. (рис. 6).

Рис. 6, Первый Тариф Атона, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

Порог входа по этому тарифу отсутствует, и на том спасибо. Доступна только Московская биржа. За покупку активов через терминал QUIK берут 0,035%. Комиссию за покупку через приложение пришлось узнавать в чате, она такая же — 0,035%. А еще есть депозитарная комиссия — 150 рублей в месяц, но она платится, только если были сделки.

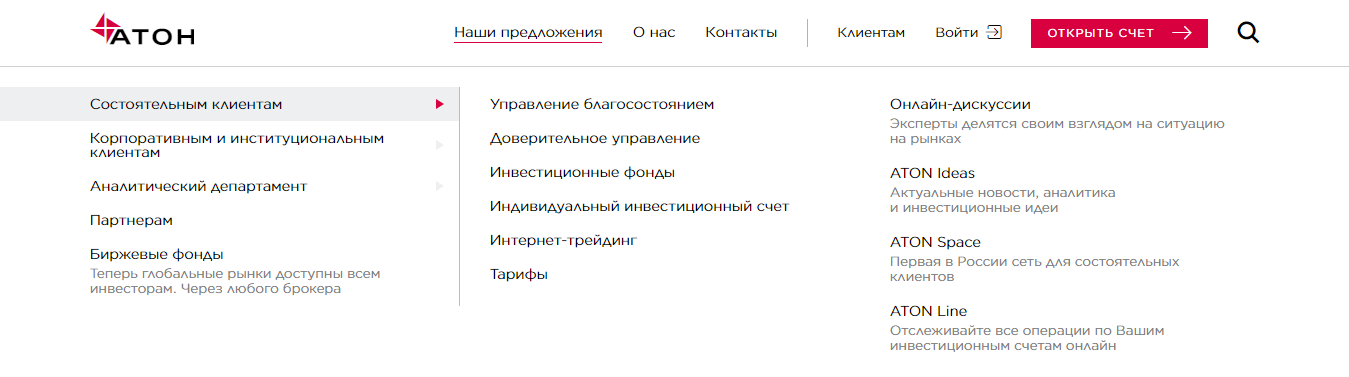

Вывод. Что в итоге? Откровенно говоря, Атон не очень подходит начинающим инвесторам с относительно небольшим депозитом, да даже и с большим в несколько миллионов рублей. Сама компания не стесняется об этом говорить. Например, чтобы просто ознакомиться с тарифами, необходимо пройти через вкладки «Наши предложения» — «Состоятельным клиентам». Это может сразу отсечь часть инвесторов, которых оттолкнет такое позиционирование. (рис. 7).

Рис. 7. Предложения для состоятельных клиентов, источник: «АТОН» – инвестиционно-банковская группа для состоятельных частных и институциональных клиентов

А кого не отпугнет, те наверняка сильно задумаются: стоит ли открывать счет именно в Атон, где будут брать депозитарку и при этом торговать разрешат только на Мосбирже?

В общем, Атон — очень сомнительный вариант, по крайней мере, для начинающих.

Финам

Следующий у нас брокер Финам. Открыть счет в Финам можно на официальном сайте компании. После регистрации станут доступны личный кабинет на том же сайте и приложение FinamTrade.

При открытии счета вам по умолчанию присваивают консервативный инвестиционный профиль. От него затем можно отказаться либо пройти тест на присвоение нового профиля. На основе вашего профиля вам присылают рекомендации по инвестированию, а также предлагают автоследование соответствующего уровня риска.

Весь процесс открытия счета занимает не более 15 минут.

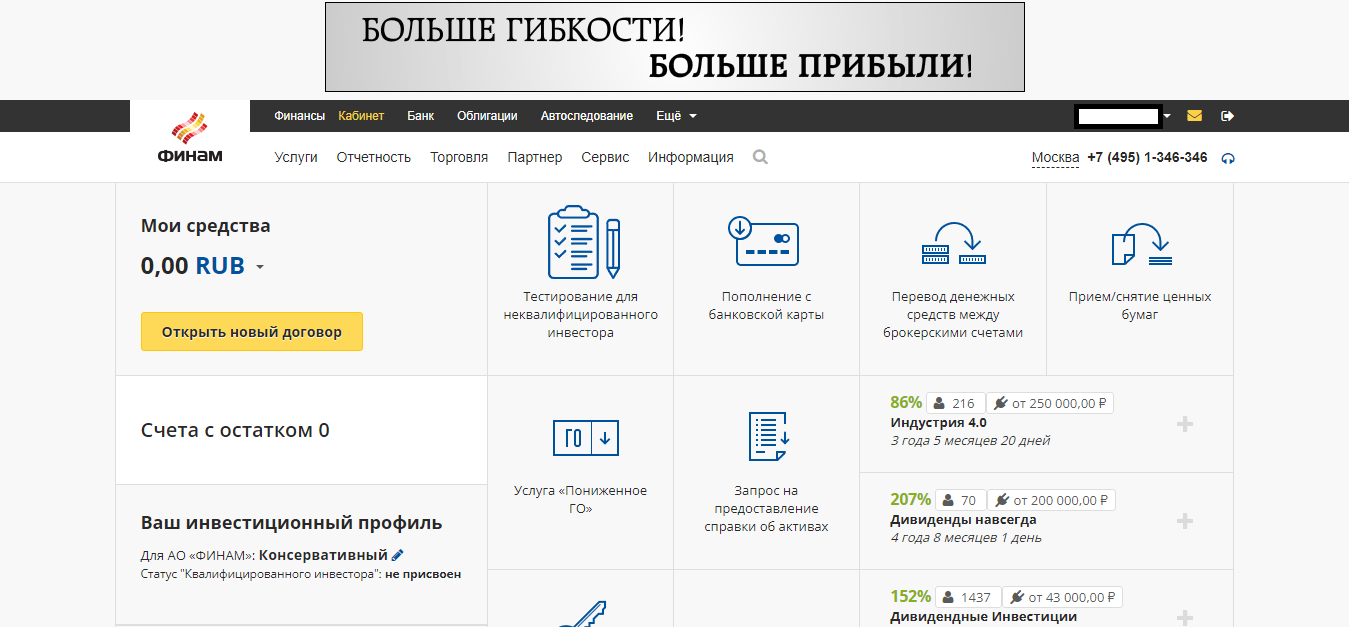

Интерфейс личного кабинета сложно назвать современным. Второстепенные вещи, например, справка об активах выдвинуты на первый план. А вот информацию о тарифах спрятали за несколько вкладок. (рис. 8).

Рис. 8. Интерфейс Финам, источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

Счет можно пополнить тремя способами. Во-первых, через кассу в офисе компании. Очевидно, такой вариант удобен далеко не всем. Во-вторых, банковским переводом по реквизитам. Если переводить со стороннего банка, деньги могут идти до 3 рабочих дней. Или же с карты в личном кабинете либо приложении. Самый удобный способ, но в данном случае будет удержана комиссия 1%, как минимум 50 рублей, кроме первого пополнения. Сама транзакция занимает около 30 минут.

В общем, пополнение счета в Финам — задача не из простых.

Вывод средств в рублях без комиссии. А еще в Финам сейчас проходит акция: если в день открытия счета пополнить его на 30 тысяч рублей, то на 30 дней вы получаете льготный тариф с комиссией 0,001%.

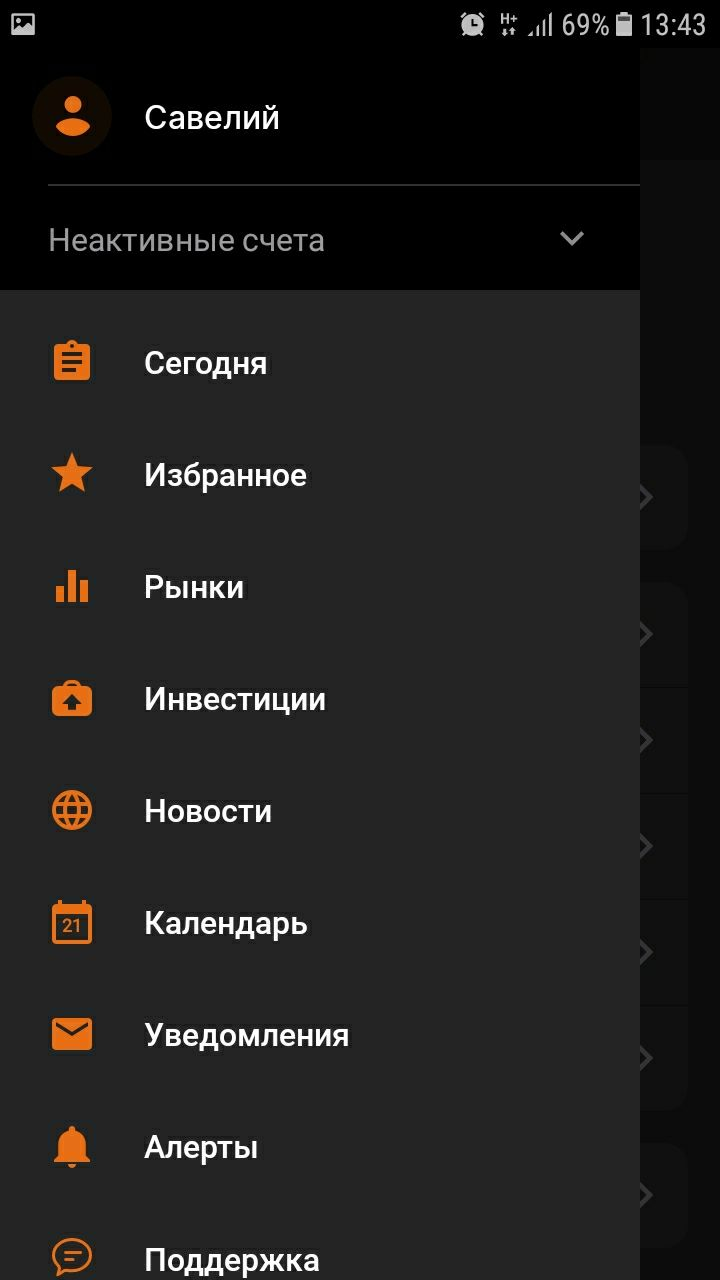

Перейдем к приложению FinamTrade. Из названия сразу понятно, на какую аудиторию в принципе нацелен Финам: трейдеры. Что касается визуала, то ситуация как с сайтом. Создается впечатление, что Финам отстал как минимум лет на 5, да и цветовые решения выглядят отталкивающе. Но здесь, конечно, все субъективно, смотрите сами. (рис. 9.)

Рис. 9, приложение Финам, источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

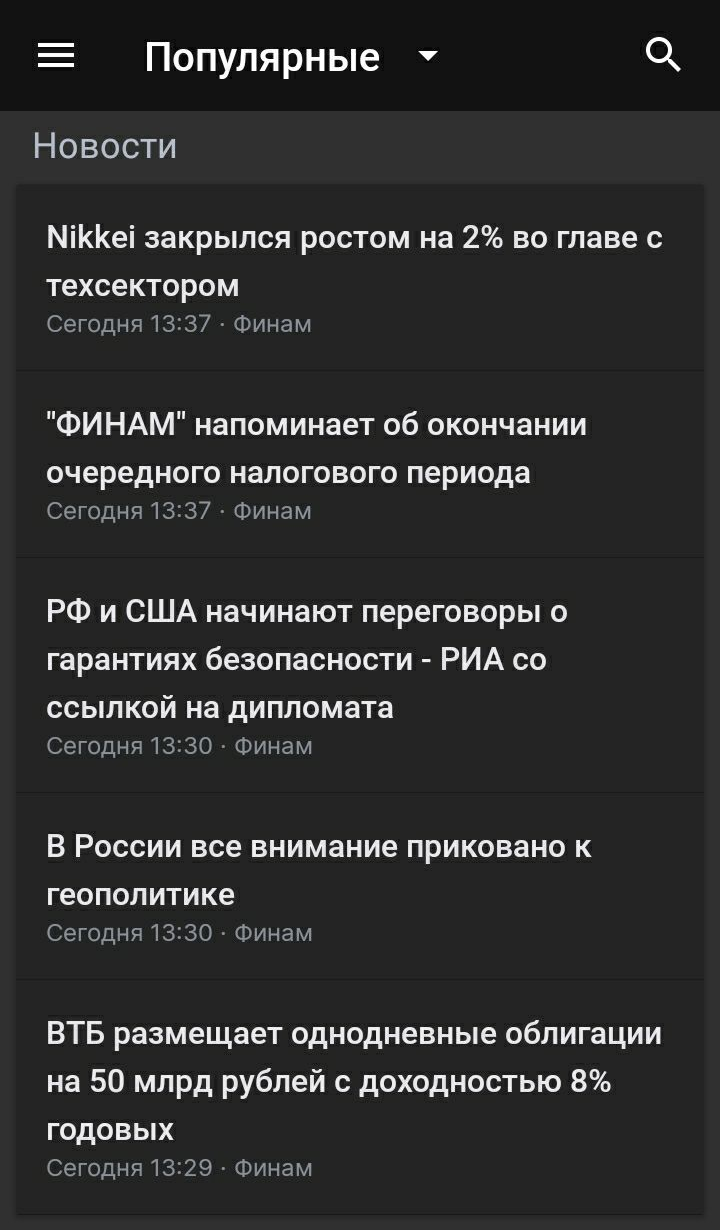

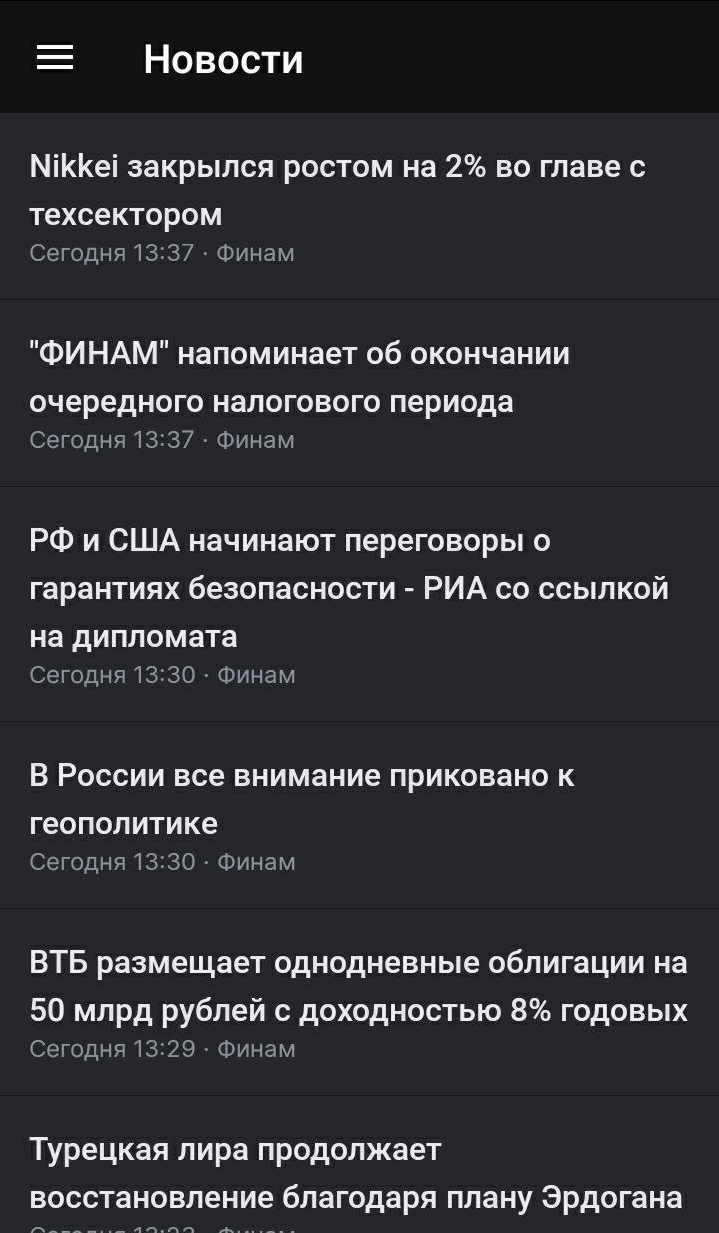

В приложении большое количество вкладок, некоторые из которых просто дублируют друг друга, например, вкладки «Сегодня» и «Новости». (Рис. 10).

Рис. 10 источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

А вот так выглядит следующая вкладка, всё то же самое (рис. 11).

Рис. 11, источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

Приложение просто перенасыщено информацией. Может, это полезно трейдерам, но вот долгосрочным инвесторам точно ни к чему. (рис. 12).

Рис. 12, информация в приложении Финам, источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

При всех недостатках сайта и приложения, в Финам неквал хотя бы получает выход к стандартному ассортименту активов — Московская и Петербургская биржи. Можно участвовать и в IPO, но в последние годы эта функция перестала быть уникальной.

Что касается работы техподдержки, то здесь как повезет. Это касается как времени ожидания, так и уровня компетенций сотрудника.

Ещё один плюс брокера — в Финам можно открывать сразу несколько брокерских счетов.

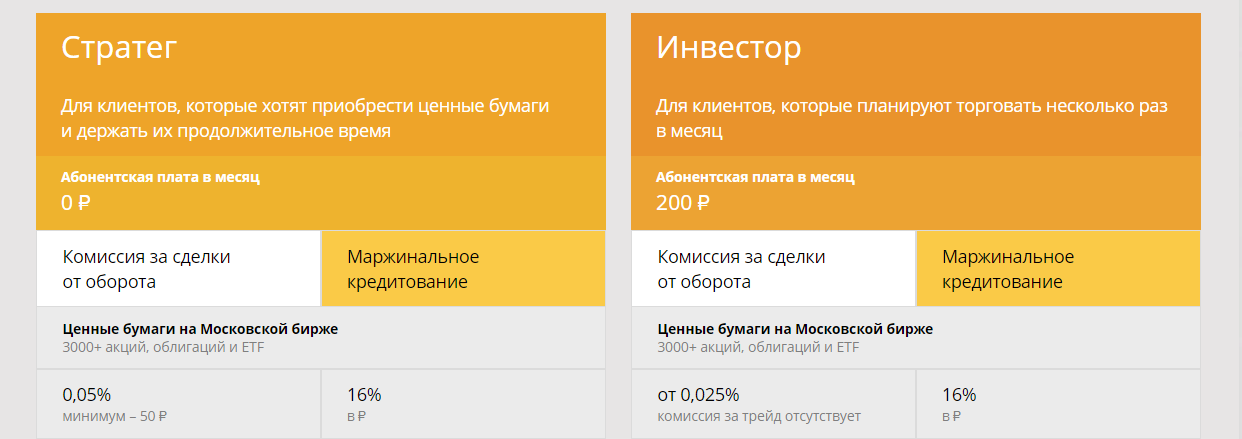

Наконец, самый важный вопрос — комиссии.

По умолчанию при открытии счета вам присваивается тариф Стратег, который, на удивление, отражает скорее потребности инвестора, чем трейдера. А вот тариф, подходящий тем, кто собирается торговать активно, почему-то называется Инвестор. Сделано любопытно (рис. 13).

Рис. 13, тарифы Финам, источник: Финам.ру — финансовый портал: новости фондового рынка ценных бумаг и экономики, прогнозы и анализ. Инвестиционная компания Финам

Размер комиссий достаточно приятный — 0,05%, это одна из самых низких комиссий на рынке. Но есть важный нюанс: минимальная комиссия за сделку — 50 рублей. А значит, комиссия в 0,05% сработает, только если вы сразу приобретаете активы на 100 тысяч рублей и более. Это далеко не всем подходит.

Вывод. Финам — достаточно интересный брокер, который ориентирован на работу с теми, кто предпочитает активную торговлю или среднесрочные инвестиции. При этом у него неплохие условия для долгосрочных инвесторов, хотя и со своими нюансами. Самый главный вопрос в данном случае — это удобство работы, а именно процесс пополнения счета и покупки ценных бумаг.

В принципе, Финам — хороший вариант при выполнении следующих условий.

Первое — у вас достаточный капитал для того, чтобы комиссии Финама действительно были выгодными. Второе — у вас есть четкая инвестиционная стратегия. Дело в том, что Финам очень активно предлагает своим клиентам готовые решения, но не факт, что они подойдут именно вам. И наконец, вы не любите спешку в вопросе пополнения и вывода средств, а еще лучше — в вашем городе есть офис компании, на всякий случай.

И конечно, неплохо бы иметь уже хоть какой-то опыт в инвестициях и работе с фондовым рынком. Новичков большой объем хаотичной информации на сайте и в приложении брокера может просто запутать.

БКС

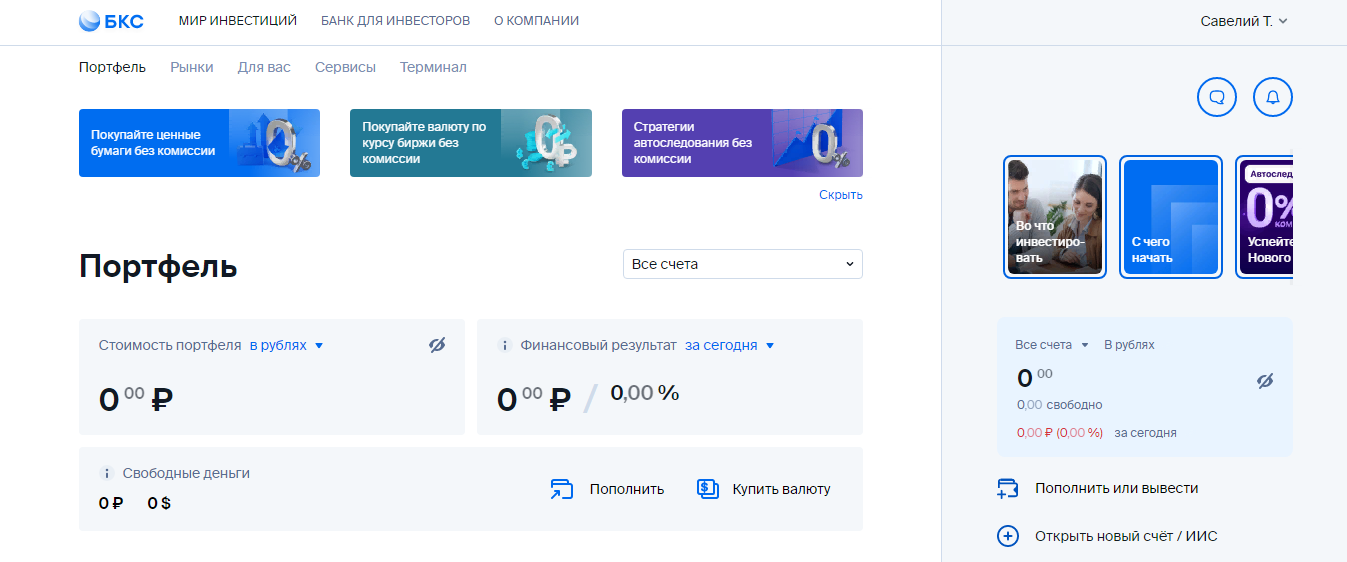

Переходим к следующему брокеру. БКС — еще один старожил рынка брокерских услуг. Открытие счета, как и в предыдущих случаях, происходит быстро — около 15 минут. Правда, регистрация его на бирже может занять более длительное время. После этого также появится доступ в личный кабинет на сайте и в приложении БКС Мир инвестиций. Они выглядят визуально приятно и понятно. (рис. 14).

Рис. 14, личный кабинет БКС, источник: bcs.ru

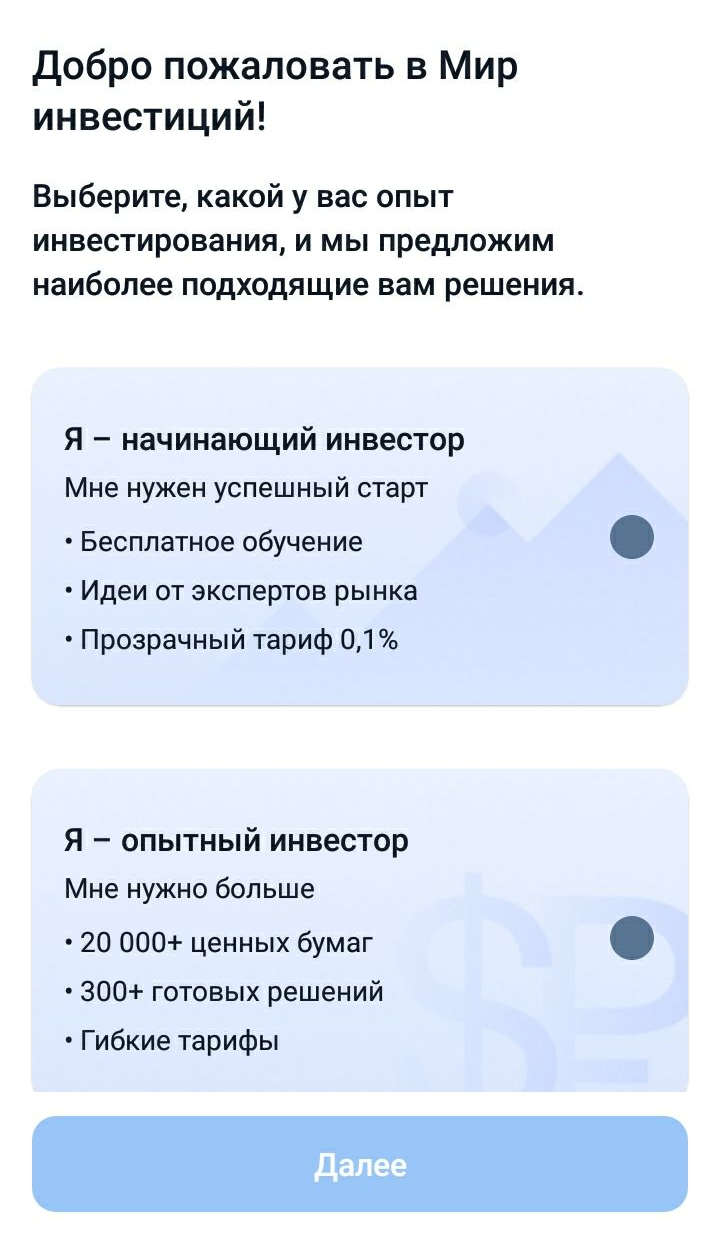

Прежде чем начать работу в приложении, необходимо сообщить о своем опыте, чтобы вам подобрали наиболее подходящее решение. Вот так это выглядит (рис. 15).

Рис. 15, решения для разных категорий клиентов от БКС, источник: bcs.ru

Брокер гарантирует зачисление денежных средств на счет не позднее одного рабочего дня с момента поступления средств в БКС. Переводы из БКС Банка по системе быстрых платежей без комиссии. За пополнения с карты комиссия есть: 0,6%, минимум 39 рублей. Как правило, платежи приходят в течение часа, однако межбанковский перевод может затянуться и до 3 рабочих дней.

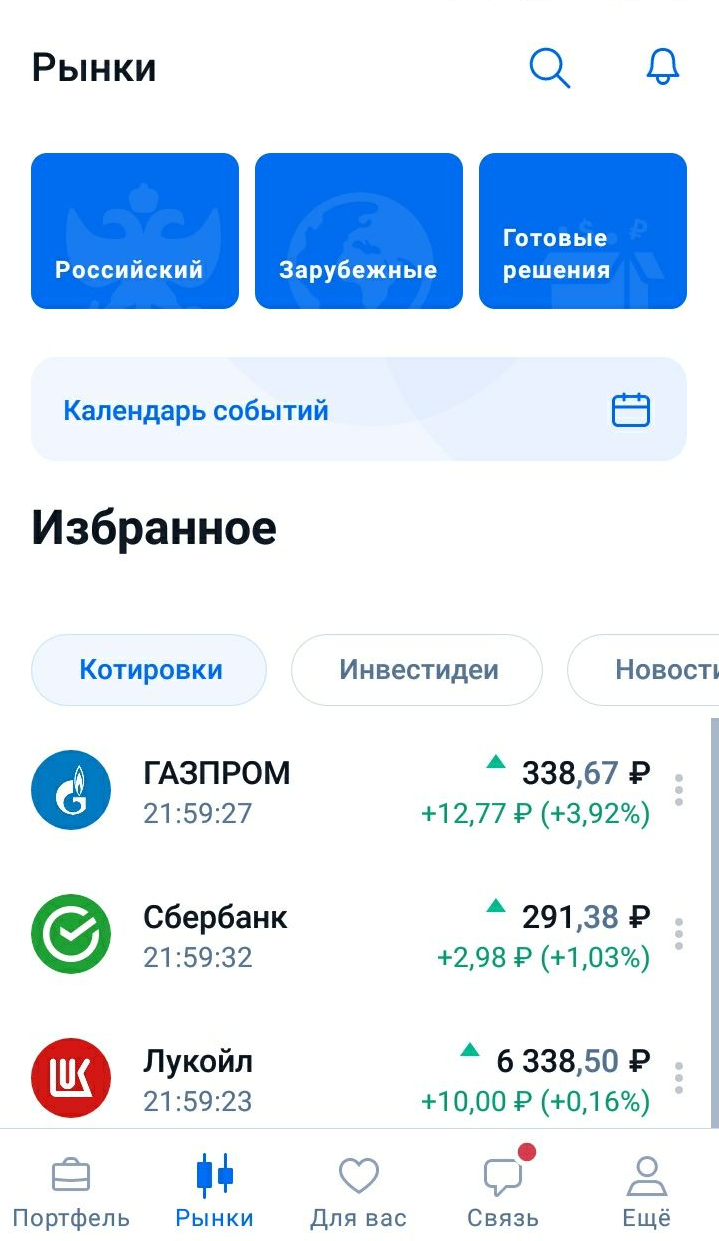

В самом приложении все достаточно компактно. Вот, например, вкладка «рынки»: отдельно российские и отдельно зарубежные бумаги. (рис. 16).

Рис. 16, вкладка «Рынки» в приложении БКС, источник: bcs.ru

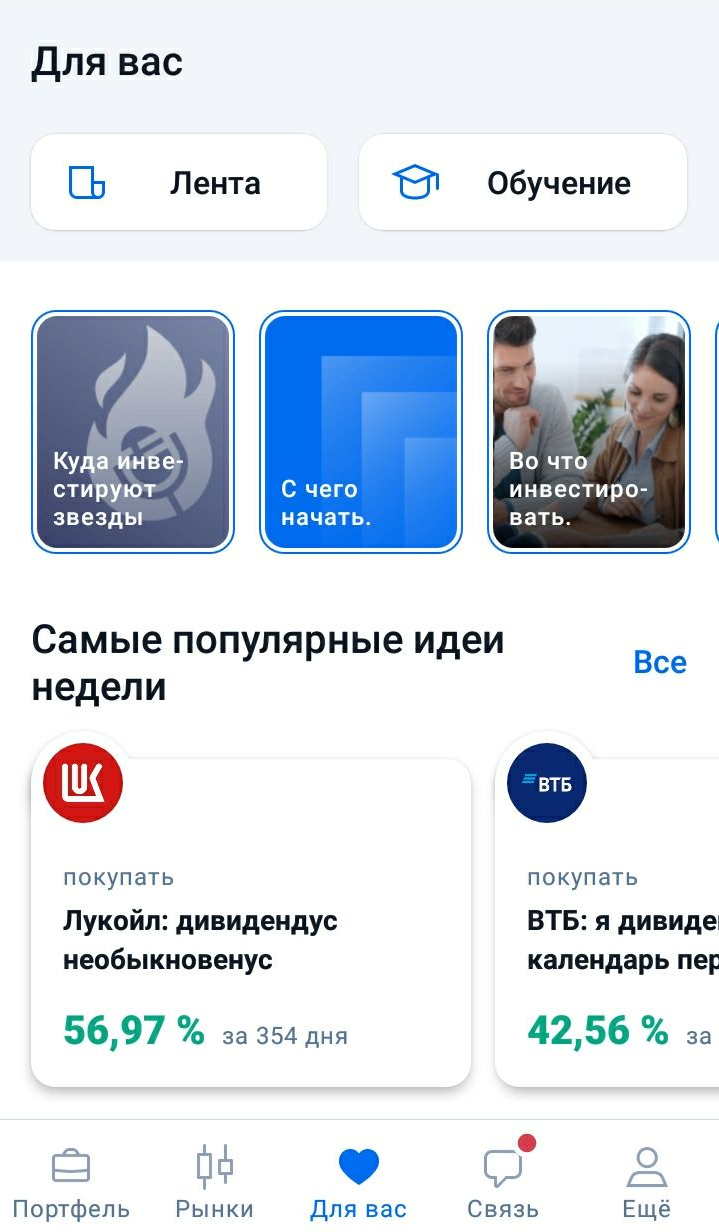

Ещё есть вкладка «Для вас», где можно найти огромное огромное количество готовых решений и рекомендаций. Но хорошо это или плохо — вопрос открытый. (рис. 17).

Рис. 17, вкладка «Для вас» в приложении БКС, источник: bcs.ru

Поддержка в чате на вкладке Связь работает медленно. Судя по всему, дело в большой загрузке по вечерам. Зато отвечают очень развернуто.

Можно открывать дополнительные брокерские счета. Субсчета открывать нельзя. В IPO участвовать можно, но все зависит от условий конкретных размещений.

Что с комиссиями? Они в БКС очень привлекательные. По умолчанию вам присваивается тариф Инвестор, про него мы уже рассказывали в ролике про ИИС. Коротко напомню: комиссия за ежемесячное обслуживание отсутствует, комиссия за сделки 0,1%, но конца года акция: 0% за покупку активов.

Вывод. Очевидно, что представители старой школы, то есть классические инвесткомпании, проспали массовый приток розничных инвесторов на биржу. Иначе мы бы видели именно их в первой тройке по количеству клиентов. Но там, как мы уже знаем, находятся банки.

В итоге классическим инвесткомпаниям пришлось выступать в роли догоняющих. Атон сделал ставку на состоятельных клиентов, Финам во многом на трейдеров, в БКС решили попытаться привлечь розничного инвестора. Кстати, удалось им это неплохо, БКС занимает 5 место среди брокеров по количеству зарегистрированных клиентов.

ВТБ

Теперь рассмотрим самых популярных брокеров на российском рынке. А это, как мы помним, банки. Пробежимся коротко, так как совсем недавно мы разбирали их в контексте ИИС. Ссылка на прошлый обзор под этим видео.

Начнем с ВТБ. У него более 2 млн клиентов. Открыть счет можно прямо в мобильном приложении за 10-15 минут.

Как пополнить брокерский счет? Для этого есть ВТБ Онлайн, оплата без комиссии. Также можно пополнить с карты любого банка в мобильном приложении. В этом случае комиссия уже будет: с суммы меньше тысячи рублей — 10 рублей, от 1000 до 10 тысяч — 0,5%, от 10 тысяч до 600 тысяч рублей — 0,4%. Наконец, счет можно пополнить по реквизитам.

По номеру банковской карты через приложение ВТБ Мои Инвестиции средства зачисляются мгновенно. Со счета банка ВТБ — в течение 10-15 минут. Если пополнять счет после 18 часов по Москве, то деньги придут уже завтра. А если вы делаете перевод из другого банка по реквизитам, то он может занять до 3 рабочих дней, хотя обычно всё же в тот же день.

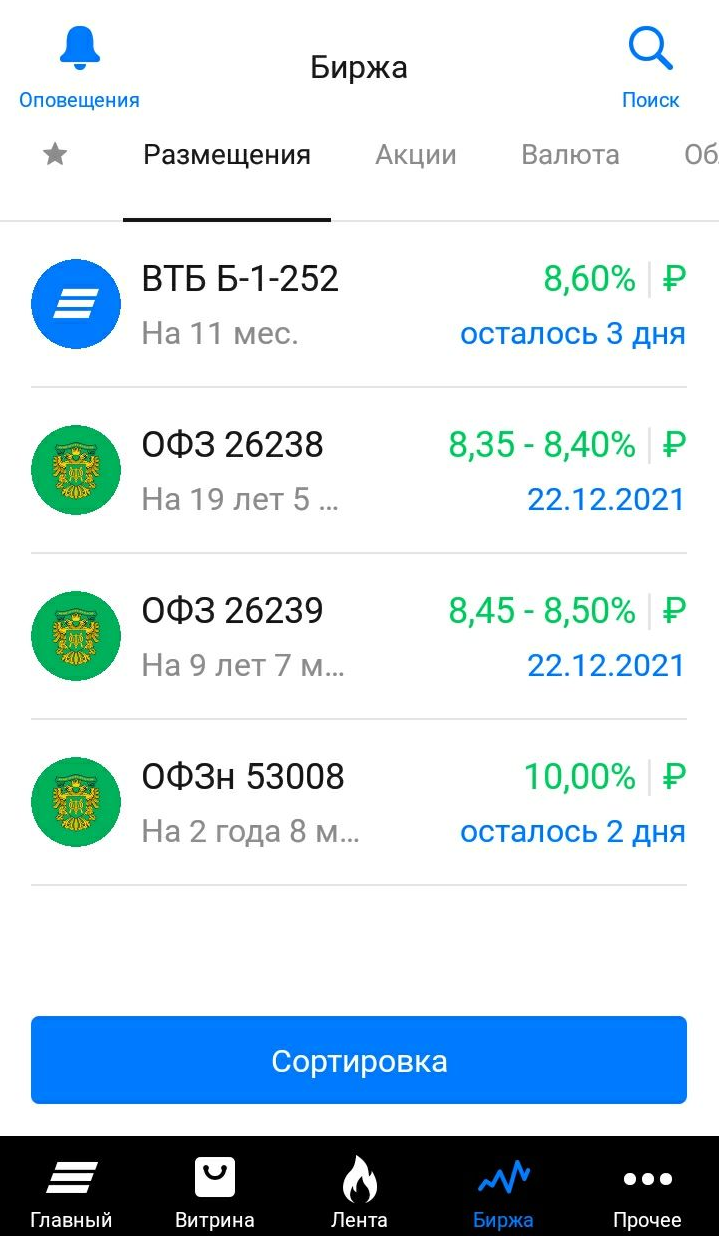

ВТБ дает доступ к стандартному перечню активов: Московская и Петербургская биржи. Под ближайшие размещения ценных бумаг выделили отдельную вкладку, что очень удобно и мало у кого оформлено в таком виде (рис. 18).

Рис. 18. Ближайшие размещения в приложении ВТБ, источник: Инвестиционные услуги: ВТБ

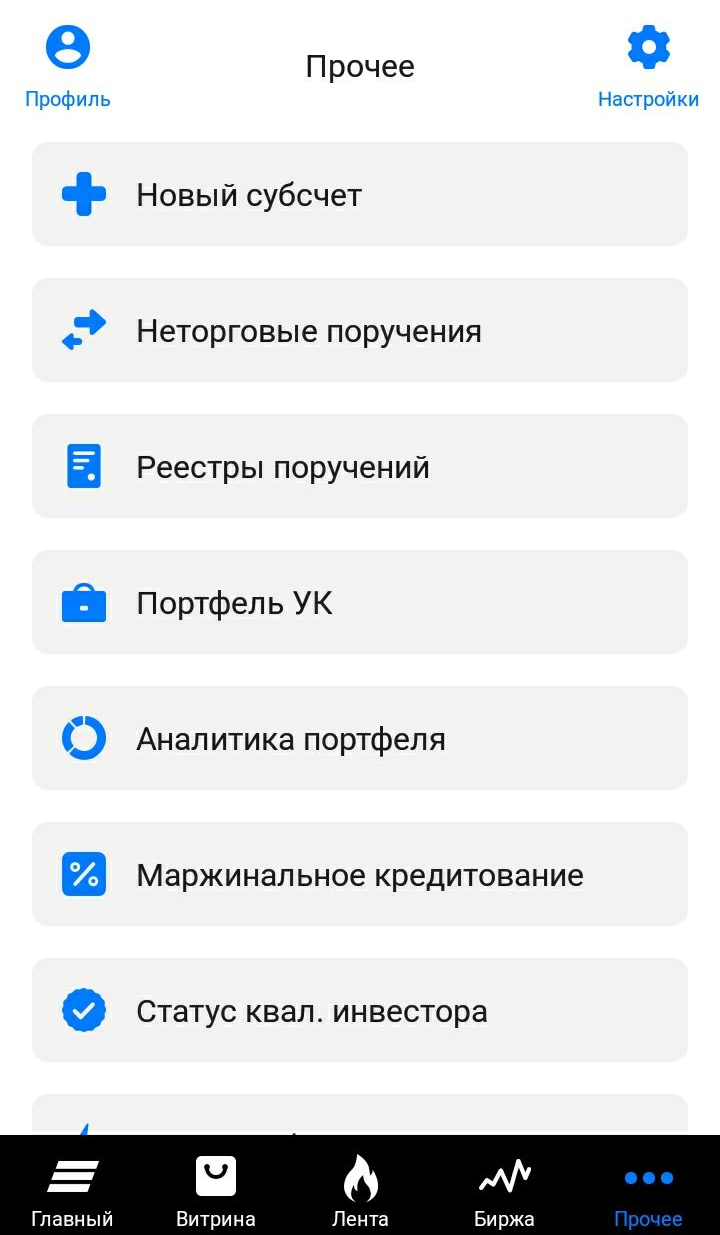

Субсчета в ВТБ открывать можно прямо в приложении в разделе Прочее. (рис. 19).

Рис. 19. Открытие субсчета у брокера ВТБ, источник: Инвестиционные услуги : ВТБ

Комиссии ВТБ одни из самых низких на рынке — 0,06%.

Сбер

Дальше у нас Сбер — «большой зеленый не только банк». Открыть брокерский счет и пополнить его можно в мобильном приложении. Обычно это занимает не более 15 минут. Всё довольно просто, вот как это выглядит (рис. 20).

Рис. 20. Мобильные приложения Сбера, источник: СберИнвестиции — СберБанк

Про брокерские приложения Сбера уже много сказано в предыдущих видео, пока никаких существенных изменений не произошло. По части доступа к Санкт-Петербургской бирже — его как не было, так и нет.

Субсчета открывать нельзя. Поучаствовать в IPO предлагается только по некоторым продуктам и эмитентам, какой-то устойчивой практики в Сбере нет. Но из существенных плюсов небольшая комиссия — 0,06%.

Тинькофф

Наконец, Тинькофф, самый популярный брокер на российском рынке. О нем слышал, наверное, уже каждый благодаря агрессивной рекламе где только возможно.

Открыть счет в Тинькофф можно прямо в приложении для инвестиций. На это уйдет около часа, в редких случаях чуть дольше. Например, если на бирже выходной, очередь из желающих или заявка была оставлена после 19 часов по Москве. В этом случае счет будет открыт в ближайший рабочий день, в редких случаях — через два рабочих дня.

Пополнить счет можно несколькими способами. С дебетовой карты Тинькофф — без лимитов по сумме в рублях, долларах и евро. С карт других банков — до 150 000 рублей за одну операцию и до 2 млн рублей в месяц, без комиссии со стороны Тинькофф. Через Apple Pay и Google Pay — до 15 000 рублей в месяц. Деньги зачисляются моментально.

В Тинькофф можно открывать субсчета: вкладка «все счета» — «открыть новый счет».

В разделе «что купить» Тинькофф регулярно предлагает поучаствовать в размещении новых бумаг. За что, правда, берет приличную комиссию. Аллокация, то есть удовлетворенная доля заявки на покупку, при этом зачастую минимальна. А иногда заявка остается вовсе не выполненной.

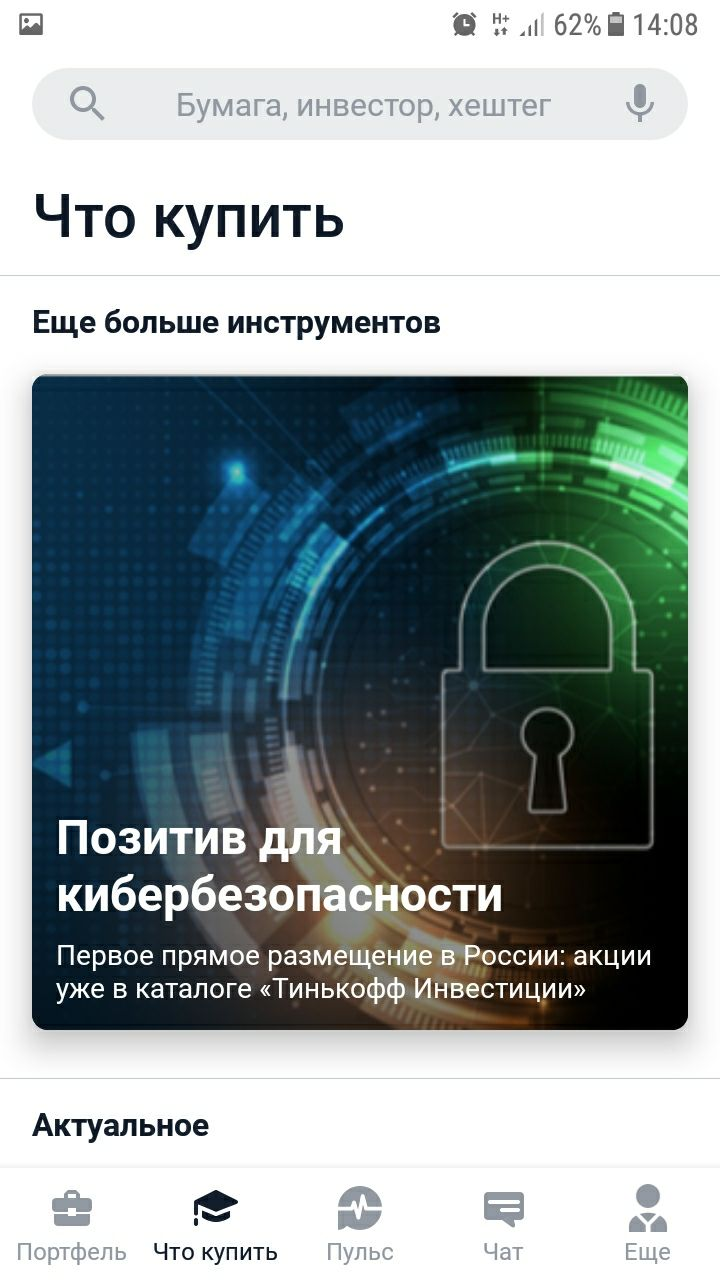

Вот так выглядит раздел «Что купить» (рис. 21).

Рис. 21. Раздел «Что купить» у Тинькофф.

Главный недостаток брокера — высокая комиссия. На тарифе Инвестор она составляет 0,3%.

Вывод

Как мы видим, лидеры рынка тоже далеко не идеальны. Свои недостатки есть у каждого: в ВТБ это периодические глюки и зависания, основная претензия к Сберу — узкий ассортимент активов, главный недостаток Тинькофф — размер комиссий.

При выборе брокера ориентироваться нужно прежде всего на свои потребности и интересы. Многое зависит от вашей стратегии инвестирования, от того, насколько вам психологически комфортно работать с тем или иным брокером и его приложением. А также от ожидаемого уровня сервиса и технической поддержки.

Самый объективный фактор при выборе брокера — это комиссии. Но он не главный и не единственный. Как видим, дороговизна не мешает Тинькофф быть лидером по числу клиентов. Возможно, просто мало кто задумывается, сколько приходится платить брокеру за сделки, особенно если торговля происходит в удобном приложении. И вряд ли самый популярный брокер добровольно пойдет на снижение комиссий, если к нему и так приходят новые инвесторы.

Чтобы было удобнее, сравним комиссии брокеров в этой табличке (рис. 22). В ней представлены комиссии по тарифам, наиболее подходящие долгосрочным инвесторам.

Рис. 22. Комиссии брокеров, источник: InvestFuture.

Заключение

Итак, друзья, мы только что разобрали с вами крупнейших российских брокеров, постарались узнать о них самый максимум. Однако наша задача — только рассказать о плюсах и минусах, окончательный выбор всегда остается за вами.

При анализе мы использовали информацию, находящуюся в открытом доступе, опирались на личный опыт, а также на ответы консультантов в чате и по телефону.

Пишите, какого брокера используете лично вы и какие его плюсы и минусы можете выделить. Это будет интересно и мне, и всем нашим зрителям.