Инвесторам, предпочитающим пассивный подход и ориентированным на среднесрочный горизонт инвестиций, мы предлагаем обратить внимание на биржевые паевые фонды (ETF), которые обеспечивают инвестиции в различные классы активов и торгуются на Санкт-Петербургской фондовой бирже с расчетами в долларах США. Оставляя на усмотрение читателей формирование портфеля, мы отобрали несколько ETF из трех категорий: облигации, акции, альтернативные инвестиции. В каждой из категорий мы приводим ETF, которые (исходя из динамики доходности и притока капитала) востребованы рынком в настоящее время («спекулятивные») и ETF, которые могут сыграть роль «защитных» в случае ухудшения обстановки на рынке. Далее в приложениях приведены подробные сведения о каждом из ETF.

ETF (Exchange Traded Funds) – финансовый инструмент, представляющий собой паи фонда, обращающиеся на биржевом рынке. Корзина активов, из которых формируется фонд, обычно соответствует некоторому бенчмарку – это может быть фондовый индекс, цена на определенный вид товарных контрактов (нефть, золото и т.п.), курс валюты и др. Различают фонды пассивного и активного управления: в первом случае управляющий фонда копирует корзину бенчмарка с минимальным расхождением, во втором – имеет право менять веса отдельных активов в корзине с целью увеличения доходности в сравнении с бенчмарком.

Для инвесторов ETF удобны сравнительно высокой ликвидностью, снижением издержек (в том числе, затрат времени) на ребалансировку и мониторинг портфеля (диверсификация возможна не на уровне портфеля инвестора, а «внутри» ETF), а также возможностью инвестирования в различные классы активов (акции, облигации, сырье и др.) на одном счете.

Полная доходность ETF = доходность бенчмарка

+ активная доходность ETF («альфа»)

(разность между изменением СЧА фонда и доходностью бенчмарка)

- комиссия управляющей компании

+ дивиденды

+ изменение рыночной премии

(разность между биржевой ценой пая и СЧА)

1. Класс активов: облигации

Спекулятивные ETF

Облигации с переменным купоном

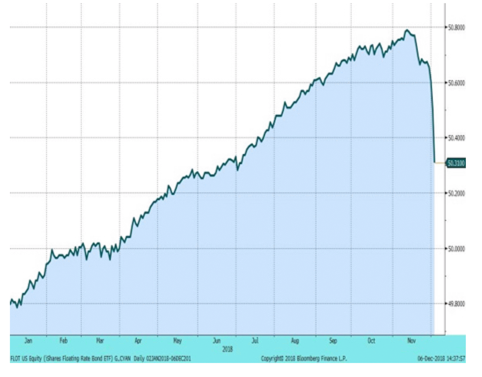

Наименование: iShares Floating Rate Bond

Тикер: FLOT US Активы: $12.2 млрд.

Приток средств с начала года: $5.7 млрд.

Доходность с начала года: +1.1%

Активное управление портфелем корпоративного долга

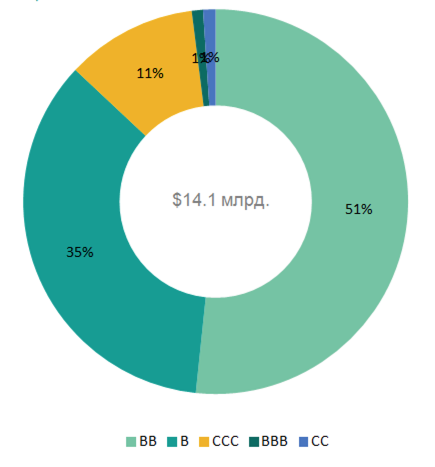

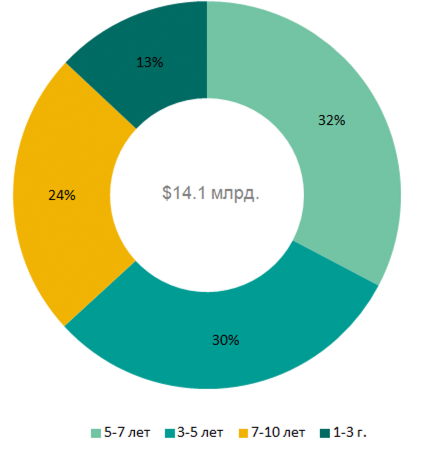

Наименование: iShares iBoxx High Yield Corporate Bond

Тикер: HYG US Активы: $14.1 млрд.

Приток средств с начала года: -$3.0 млрд.

Доходность с начала года: +0.1%

Защитные ETF

Конвертируемые облигации

Наименование: SPDR Bloomberg Barclays Convertible Securities

Тикер: CWB US Активы: $4.3 млрд.

Приток средств с начала года: $340 млн.

Доходность с начала года: +3.0%

Облигации с низкой дюрацией

Наименование: iShares Short Treasury Bond

Тикер: SHV US Активы: $14.7 млрд.

Приток средств с начала года: $9.3 млрд.

Доходность с начала года: +1.5%

2. Класс активов: акции

Спекулятивные ETF

Сектор здравоохранения США

Наименование: Health Care Select Sector SPDR

Тикер: XLV US Активы: $19.5 млрд.

Приток средств с начала года: $1.2 млрд.

Доходность с начала года: +13.6%

Сектор здравоохранения США

Наименование: Vanguard Health Care

Тикер: VHT US Активы: $9.0 млрд.

Приток средств с начала года: $988 млн.

Доходность с начала года: +13.6%

Акции поставщиков мед. оборудования

Наименование: iShares U.S. Medical Devices

Тикер: IHI US Активы: $3.0 млрд.

Приток средств с начала года: $1.1 млрд.

Доходность с начала года: +21.9%

Сектор здравоохранения

Наименование: iShares U.S. Healthcare Providers

Тикер: IHF US Активы: $1.2 млрд.

Приток средств с начала года: $614 млн.

Доходность с начала года: +23.6%

Large-Cap акции роста

Наименование: iShares Morningstar Large-Cap Growth

Тикер: JKE US Активы: $1.0 млрд.

Приток средств с начала года: $103 млн.

Доходность с начала года: +9.2%

Оборона и авиастроение

Наименование: SPDR S&P Aerospace & Defense

Тикер: XAR US Активы: $156 млрд.

Приток средств с начала года: $259 млн.

Доходность с начала года: +1.7%

Large-Cap акции роста

Наименование: iShares S&P 500 Growth ETF

Тикер: IVW US Активы: $21.1 млрд.

Приток средств с начала года: $253 млн.

Доходность с начала года: +7.1%

Оборона и авиастроение

Наименование: iShares U.S. Aerospace & Defense

Тикер: ITA US Активы: $5.1 млрд.

Приток средств с начала года: $275 млн.

Доходность с начала года: -0.9%

Глобальный сектор здравоохранения

Наименование: iShares Global Healthcare

Тикер: IXJ US Активы: $1.8 млрд.

Приток средств с начала года: $12 млн.

Доходность с начала года: +9.1%

SmallCap акции мед. компаний

Наименование: Invesco S&P SmallCap Health Care

Тикер: PSCH US Активы: $1.1 млрд.

Приток средств с начала года: $821 млн.

Доходность с начала года: +29.9%

Large-Cap акции роста

Наименование: iShares Russell Top 200 Growth

Тикер: IWY US Активы: $1.2 млрд.

Приток средств с начала года: $271 млн.

Доходность с начала года: +6.3%

Защитные ETF

Волатильность

Наименование: ProShares VIX Short-Term Futures

Тикер: VIXY US Активы: $132 млн.

Приток средств с начала года: -$107 млн.

Электроэнергетика

Наименование: Utilities Select Sector SPDR

Тикер: XLU US Активы: $8.7 млрд.

Приток средств с начала года: $455 млн.

Инфраструктура

Наименование: iShares Global Infrastructure

Тикер: IGF US Активы: $2.6 млрд.

Приток средств с начала года: $563 млн.

3. Класс активов: альтернативные инвестиции

Спекулятивные ETF

Репликация хедж-фондов (акции США)

Наименование: AlphaClone Alternative Alpha

Тикер: ALFA US Активы: $20 млн.

Приток средств с начала года: -$7 млн.

Доходность с начала года: +7.3%

Защитные ETF

Покупка золота

Наименование: iShares Gold Trust

Тикер: IAU US Активы: $10.8 млрд.

Приток средств с начала года: $1.2 млрд.

Доходность с начала года: -5.5%

Покупка нефти

Наименование: Invesco DB Oil Fund

Тикер: DBO US Активы: $300 млн.

Приток средств с начала года: -$40 млн.

Доходность с начала года: -2.4%

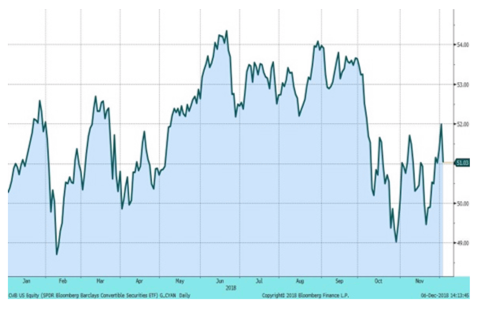

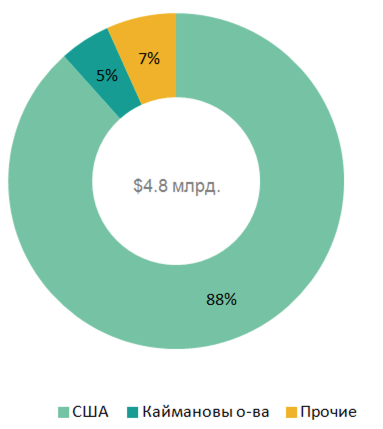

Приложение 1. SPDR Bloomberg Barclays Convertible Securities ETF (CWB US)

SPDR Bloomberg Barclays Convertible Securities ETF (CWB US) ориентирован на репликацию доходности диверсифицированного портфеля ликвидных конвертируемых облигаций. Портфель активов фонда состоит преимущественно из корпоративных облигаций (72%) с рейтингом не ниже уровня “BBB”, еще 27% активов приходится на привилегированные акции. На десять крупнейших вложений приходится 25.5% активов фонда. Географический фокус фонда – США, но часть активов выпущены эмитентами через оффшорные юрисдикции.

Показатели полной доходности (изм. цены + дивиденды):

| 1 месяц | +0.2% | +0.3% |

| 3 месяца | -5.3% | -5.0% |

| С начала года | +3.0% | +3.3% |

| Средняя годовая за 3 года | +9.3% | +9.9% |

Динамика цены пая:

Основные характеристики:

| Дата создания | 16.04.2009 |

| Цена пая | $51.0 |

| СЧА пая | $51.1 |

| Комиссия УК | 0.4% |

| Бенчмарк | Bloomberg Barclays U.S. Convertibles Liquid Bond Index TR Unhedged USD |

Структура активов по географии:

Структура активов по отраслям:

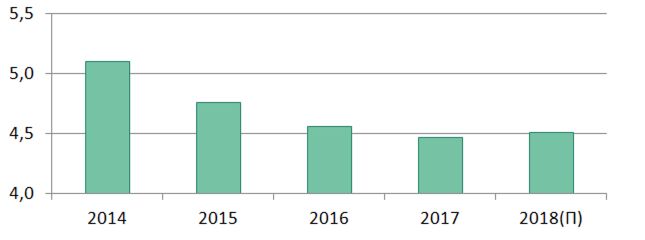

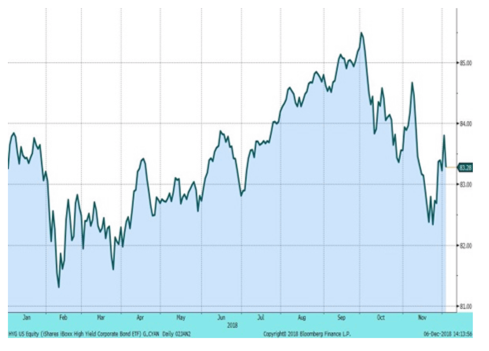

Приложение 2. iShares iBoxx High Yield Corporate Bond (HYG US)

iShares iBoxx High Yield Corporate Bond ETF (HYG US) управляет портфелем высоколиквидных корпоративных облигаций с рейтингами преимущественно спекулятивного уровня (BB, B, C). Географический фокус – США (80% активов) и другие развитые страны. Портфель фонда хорошо диверсифицирован, на десять крупнейших бумаг приходится лишь 5.2% портфеля.

Дивиденды, $ на пай:

Показатели полной доходности (изм. цены + дивиденды):

| 1 месяц | -0.7% | -0.4% |

| 3 месяца | -1.6% | -1.1% |

| С начала года | +0.1% | +1.1% |

| Средняя годовая за 3 года | +5.7% | +6.6% |

Динамика цены пая:

Основные характеристики:

| Дата создания | 11.04.2007 |

| Цена пая | $83.3 |

| СЧА пая | $83.3 |

| Комиссия УК | 0.49% |

| Бенчмарк | iBoxx USD Liquid High Yield Index |

Структура активов по рейтингам:

Структура активов по срокам погашения:

Приложение 3. iShares Floating Rate Bond (FLOT US)

iShares Floating Rate Bond (FLOT US) инвестирует в корпоративные облигации короткой дюрацией с рейтингом инвестиционного уровня. Географический фокус фонда – США (56% активов), значительные доли приходятся на эмитентов Канады (7%), Японии (4.8%), Австралии (4.8%) и Великобритании (4.7%). Активы фонда хорошо диверсифицированы – на десять крупнейших выпусков приходится менее 6% активов. По срокам погашения в портфеле фонда преобладают облигации до трех лет (74% активов), еще 24% приходится на бумаги со сроками погашения от 3 до 5 лет. Фонд придерживается пассивной стратегии управления, реплицируя состав бенчмарка. Поскольку фонд ориентирован на облигации с переменным купоном, его полная доходность может повыситься (за счет купона) в условиях роста процентных ставок.

Показатели полной доходности (изм. цены + дивиденды):

| 1 месяц | -0.8% | -0.2% |

| 3 месяца | -0.6% | +0.1% |

| С начала года | +1.1% | +1.9% |

| Средняя годовая за 3 года | +1.5% | +1.9% |

Динамика цены пая:

Основные характеристики:

| Дата создания | 17.06.2011 |

| Цена пая | $50.6 |

| СЧА пая | $50.6 |

| Комиссия УК | 0.2% |

| Бенчмарк | Bloomberg Barclays Capital US FRN

Источник: Олма Оцените материал:Выбор читателей InvestFuture |