Свершилось! Доходность 10-летних гособлигаций США достигла критической отметки в 3%.

Что спровоцировало рост доходностей Treasuries, и чем это грозит рынку США? Об этом в нашем новом обзоре.

Почему растут доходности

Для начала отмечу, что рост доходностей Treasuries означает падение самих облигаций. Как правило, в случае возникновения глобальных тенденций однонаправленные движения наблюдаются по всем эталонным выпускам (с различными сроками погашения).

Тут есть и нюансы. Движения в доходностях частенько позитивно коррелируют (взаимосвязаны), но имеют разную амплитуду в связи с различиями в дюрациях (средневзвешенных сроках до погашения – как цена бонда реагирует на изменение доходности), а также различной реакцией гособлигаций на одни и те же фундаментальные факторы.

К росту доходностей Treasuries, как правило, приводят:

• Ужесточение монетарной политики ФРС

Когда Федрезерв повышает процентные ставки или осуществляет другие меры по ужесточению кредитно-денежной политики, то «дешевых денег» в финансовой системе становится меньше. Как результат, участники рынка уже не имеют столь много возможностей для покупок гособлигаций. Бонды падают, а доходности растут.

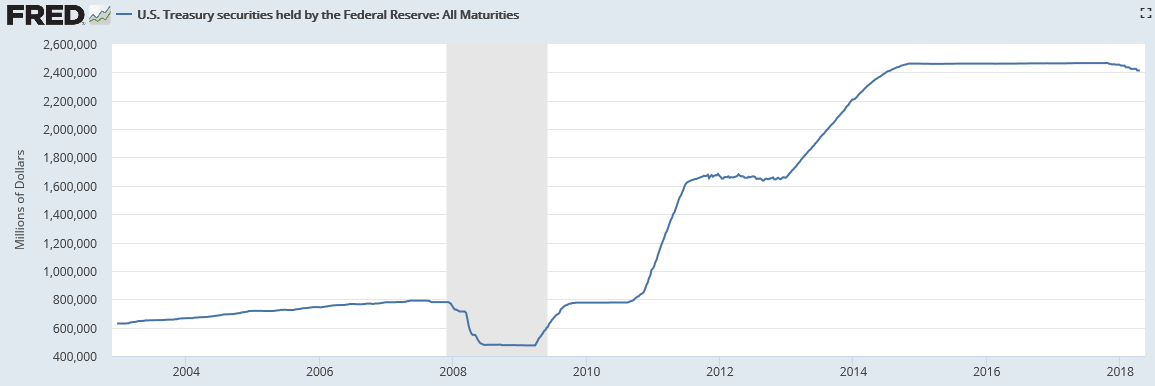

Интуитивно это особенно очевидно, когда сворачиваются программы QE и запускается обратный процесс. На балансе у Федрезева около $2,4 трлн Treasuries при общем объеме долга Штатов примерно в $21 трлн. Когда скупки бондов или реинвестирование в них свободных средств прекращается, то рынок трежерей лишается важного стратегического покупателя. В отдаленном будущем предполагается разгрузка баланса регулятора, включая продажу активов.

Согласно сегменту деривативов (сервису CME FedWatch), с вероятностью, близкой к 50%, предполагается 4 и более этапа повышения ключевой ставки в 2018 году (в марте уже было одно). Пока Комитет по операциям на открытом рынке официально прогнозирует 3 этапа, до 2-2,25%. Читайте также «Как ФРС повышает процентные ставки».

• Сворачивание монетарных стимулов другими ЦБ

Частенько доходности суверенных облигаций развитых стран растут в унисон. Дело в том, что при повышении ставок ФРС «дешевых денег» становится меньше не в Штатах, по всему миру. Более того, сворачивание стимулов может проходить одновременно в нескольких регионах, что усугубляет ситуацию. В экономике различных стран есть расхождения, но глобальные тенденции остаются в силе.

В тоже время, кредитно-денежная политика ведущих мировых ЦБ (ФРС, ЕЦБ, Банка Японии, Банка Англии) изменяется не синхронно. Как результат, расширяются или сужаются спреды между доходностями различных суверенных бондов. То есть появляются возможности для арбитража и игре на изменениях курсов валют.

К примеру, на данный момент наблюдается серьезное расхождение (спред) между доходностями гособлигаций США и Германии (Treasuries и Bunds). При прочих равных условиях, это фактор в пользу укрепления доллара против евро. Ключевой риск для американской валюты - протекционистская риторика Дональда Трампа.

• Инфляция в США

Чем выше инфляция, тем больше поводов у ФРС для повышения ставок. Долгое время инфляция в Штатах (да и в прочих развитых странах) была низка, несмотря на восстановление мировой экономики. Ситуация удивляла даже Джанет Йеллен. Отчасти дело было в структурных особенностях, включая развитие электронной коммерции.

Ключевыми инфляционными индикаторами являются показатели инфляции потребителей (CPI), производителей (PPI), а также ценовые индексы потребительских расходов (PCE Indices). Последние являются любимым показателем Федрезерва и таргетируются на уровне 2%. Инфляционные индикаторы бывают обычными и базовыми, то есть очищенными от еды и энергоносителей (волатильных компонент).

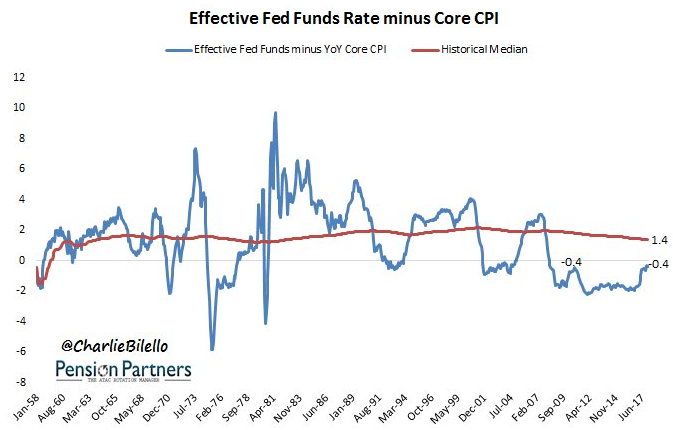

Согласно индексу CPI, инфляция в США начала потихоньку ускоряться. В марте рост индекса в годовом исчислении составил 2,4%. Существует интересный показатель – ключевая ставка ФРС за вычетом базовой потребительской инфляции (реальная ставка). Пока она все еще отрицательна.

Инфляция как таковая – это взгляд в прошлое. Важны инфляционные ожидания. Их подогревают рост цен на сырье (энергоносители), прирост заработных плат, запуск программы фискального стимулирования (снижения налогов и возможного расширения инфраструктурных расходов).

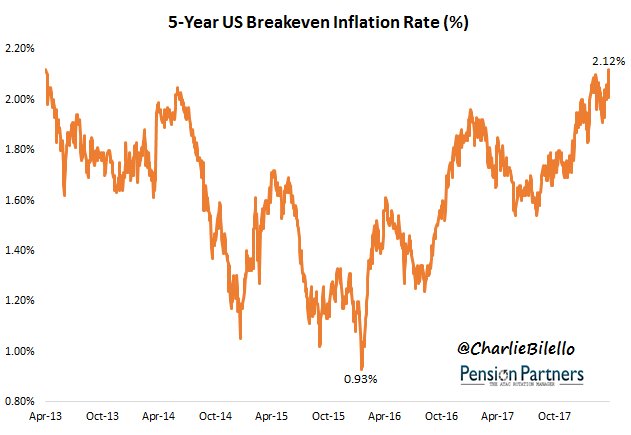

Инфляционные ожидания в США отслеживаются на основе рынка Treasuries, защищенных от инфляции (TIPS). Согласно 5-леткам, сейчас речь идет об уровне апреля 2013 года – около 2,1%.

• Состояние экономики

Тут все довольно банально. Чем лучше развивается экономика, тем меньше необходимость в покупке защитных активов, которыми являются бонды. Более того рост экономики способен в теории подогреть инфляцию и инфляционные ожидания.

Классическим показателем в этом плане принято считать ВВП, но тут данные явно запаздывают за ходом событий, а еще и неоднократно пересматриваются. Интересной является оценка ФРБ Атланты (сервиса GDPNow) по ВВП на текущий квартал. Оценка эта строится на основе входящего потока макрорелизов и является достаточно «свежей» и гибкой.

Сейчас прогноз GDPNow предполагает 2% прирост ВВП США по итогам I квартала. Первая оценка показателя будет представлена в пятницу, 27 апреля.

На 2018 год ФРС прогнозирует 2,7% прирост ВВП, на 2019 +2,4%, на 2020 год +2%. Так что, предполагается не слишком активный, но все-таки рост экономики. По-видимому, это можно принять за базовый сценарий. Читайте также «Каковы риски наступления рецессии в США?».

• Долговая нагрузка

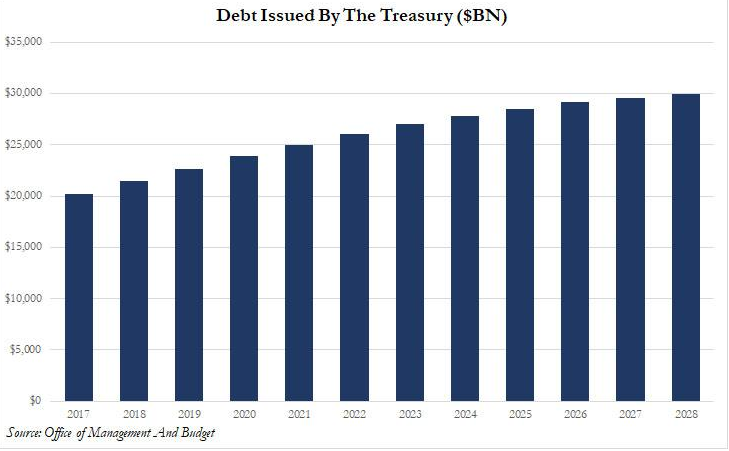

В результате реализации программы Трампа в 2028 году госдолг Штатов может достигнуть $29,9 трлн по сравнению с нынешними $21,1 трлн. Отмечу, что по итогам 2017 года соотношение долга и ВВП США составило 106%. Пока страна на 12 месте в мире по этому показателю, но все еще впереди. К примеру, в Японии речь идет о 240%, но тут большая часть бумаг держится внутренними инвесторами.

Тут расклад для самих бондов негативен и играет в пользу доходностей. Налицо активное фискальное стимулирование на пике экономического цикла. В случае реализации проекта Трампа ожидания по росту дефицита бюджета и долговой нагрузки Штатов усилят инфляционные ожидания. Как результат, от эры низких ставок явно придется отвыкнуть. Более того, рост долговой нагрузки Штатов в теории способен усилить суверенные риски страны, оказав давление на трежеря. Пока это условный фактор, ибо перед нами условно безрисковый инструмент.

Однако в перспективе существует угроза, что Китай (крупнейший «зарубежный» держатель Treasuries) способен замедлить покупки бондов или даже начать их распродажу, особенно в случае ужесточения собственной кредитно-денежной политики вслед за ФРС, а тем более начала торговых войн

Чем это грозит рынку США

Рост доходностей гособлигаций в целом негативен для рынка акций. Отмечу, что связь не линейна, но общие тенденции зачастую прослеживаются.

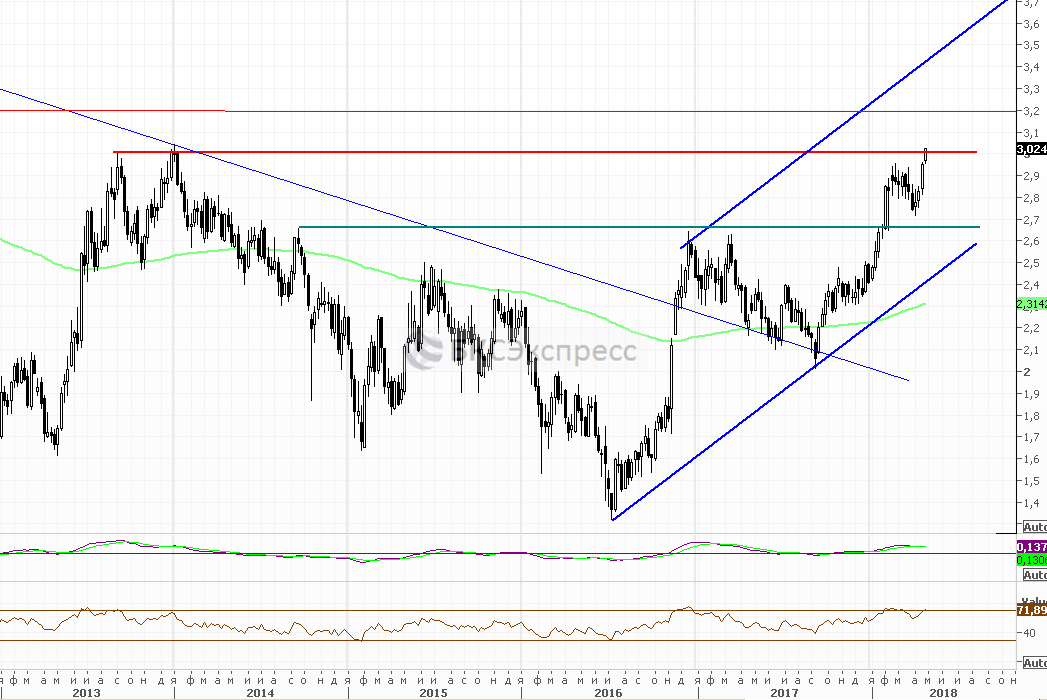

Динамика активов с 2013 года, таймфрейм недельный

Резкое увеличение доходностей гособлигаций означает ужесточение финансовых условий, так что способно оказать давление на рынок акций. На данный момент дивдоходность индекса S&P 500 (1,85% годовых) уже заметно превышает доходность 2-летних Treasuries (2,5%).

Особо опасна создавшаяся ситуация для традиционно дивидендных секторов – телекомов, энергетики, REITs. Тут все просто, чем выше доходности длинных гособлигаций, тем менее интересен заработок на дивидендах. Гораздо проще вложиться в относительно безрисковые активы, не подвергаясь специфическим рискам акций.

Это означает, что дивидендным бумагам необходима просадка для успешной конкуренции с трежерями. Напомню, что рост дивдоходности зачастую наблюдается при снижении акций.

Есть еще два момента. Первый лежит в экономической плоскости. Чем выше стоимость кредитования, тем сложнее компаниям привлекать заемные средства для финансирования инвестпроектов, поглощения перспективных конкурентов, выплаты дивидендов и реализации программ buyback. Читайте также «Байбеки в США - важнейший драйвер рынка акций».

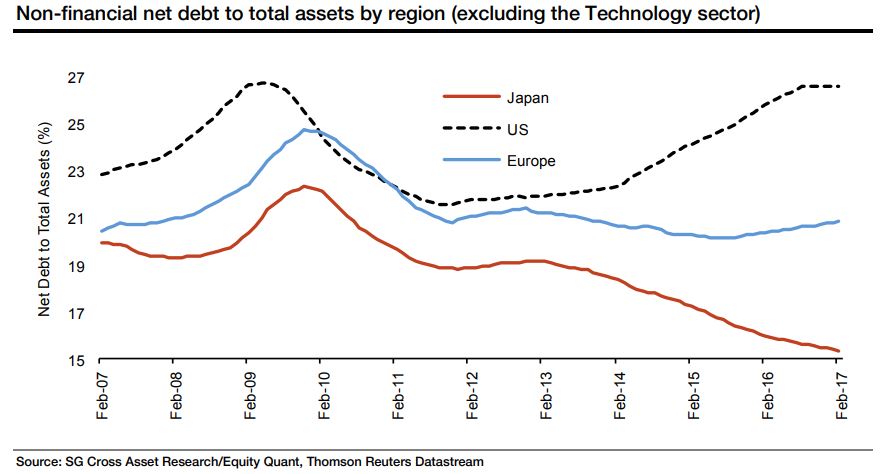

Особенно чувствительны в этом плане предприятия с уже высокой долговой нагрузкой. Превышение соотношением долг/собственный капитал (D/E) 70% уже является фактором риска, не говоря уже о свыше 100%. На графике хорошо видно, что в последние годы американские корпорации наращивали долговую нагрузку в отличие от тенденции на делевериж в Европе и Японии (приведены данные за вычетом финансового и технологичного секторов).

Другой момент находится в сфере теории корпоративных финансов. Аналитики частенько рассчитывают справедливую стоимость акций, исходя из моделей дисконтированных денежных потоков (DCF). Согласно этим моделям, ожидаемые денежные потоки приводятся к настоящему периоду при помощи ставки дисконтирования. Ставка эта зависит от безрисковой доходности и находится в знаменателе при расчетах.

Соответственно, чем выше безрисковые ставки, тем ниже расчетная справедливая стоимость акций. Подобный расклад способен спровоцировать крупных портфельных управляющих на продажу акций при уверенном росте доходностей Treasuries, а также к пересмотру инвестдомами целевых ориентиров (таргетов).

Не забываем и о том, что чем выше доходности облигаций, тем сильнее должен выглядеть доллар. Для оценки общих тенденций существует индекс доллара (DXY), который показывает динамику «американца» против корзины мировых валют.

Чем выше процентные ставки в США в сравнении со ставками «за рубежом», тем более привлекателен доллар для покупок. Помимо ставок, как таковых, на американскую валюту влияет состояние экономики США и еще ряд факторов. Опять же, улучшение экономики способствует росту инфляционных ожиданий, а значит, подталкивает процентные ставки вверх.

Укрепление доллара вместе с ростом доходностей бондов означает ужесточение финансовых условий, столь опасное для рынка акций. Более того, рост американской валюты не выгоден для экспортеров США, на которых приходится приличная часть американских корпораций из состава индекса S&P 500.

Куда могут пойти 10-летки

Возьмем доходность 10-леток в качестве индикативного показателя. 3% - этот не просто некое круглое число, но и статическое сопротивление. В случае если доходность закрепится выше этого уровня, то есть пару дней продержится над 3%, следующим целевым ориентиром станет 3,2%. Как результат, американский рынок акций окажется под давлением.

Отмечу, что доходность 30-леток также находится на важном сопротивлении – 3,2%. Увеличение показателя уже привело к росту ставок на ипотеку, что в перспективе может негативно повлиять на рынок недвижимости. Тем временем, доходности многих коротких выпусков находятся на уровне посткризисного 2009 года.

График доходности 10-летних Treasuries с 2013 года, таймфрейм недельный

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер