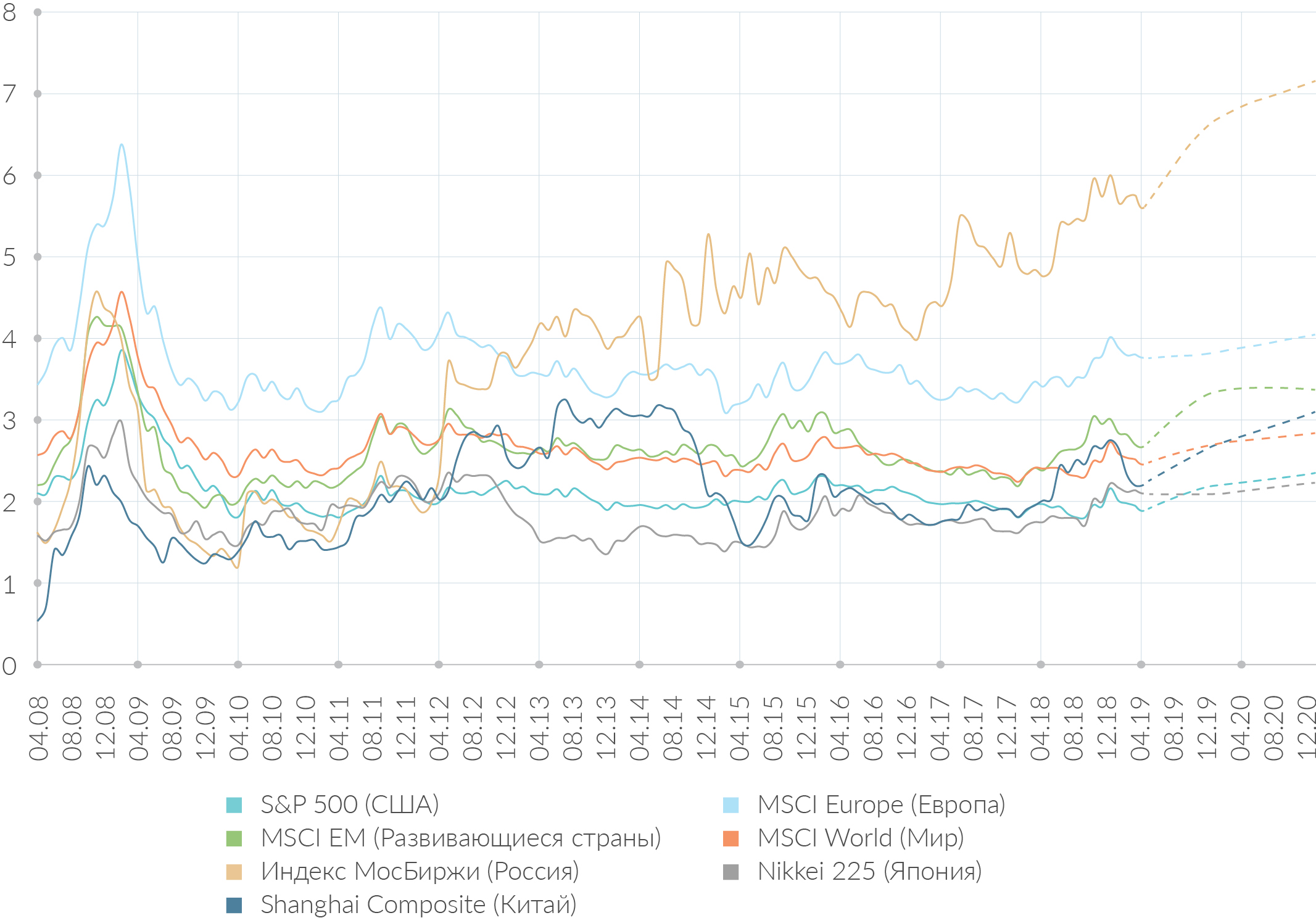

Дивидендный сезон в России, как правило, начинается в июне и заканчивается во второй половине июля. По итогам 2018 года большое число российских компаний может выплатить рекордно высокие дивиденды. Дивидендная доходность отечественного фондового рынка практически достигла ставок по банковским вкладам и составляет в настоящий момент около 6-7%.

При этом к 2020 году дивидендная доходность индекса МосБиржи может превысить 7%, что более чем в 2 раза превышает доходность индексов других развивающихся и развитых стран. Дивидендные выплаты интересны не только сами по себе, но и являются драйвером роста стоимости акций. Никакой другой фондовый рынок в мире не обеспечивает подобную комбинацию высокой доходности и потенциала для роста акций.

Дивидендная доходность мировых индексов, %

Источник: Bloomberg, расчет QBF

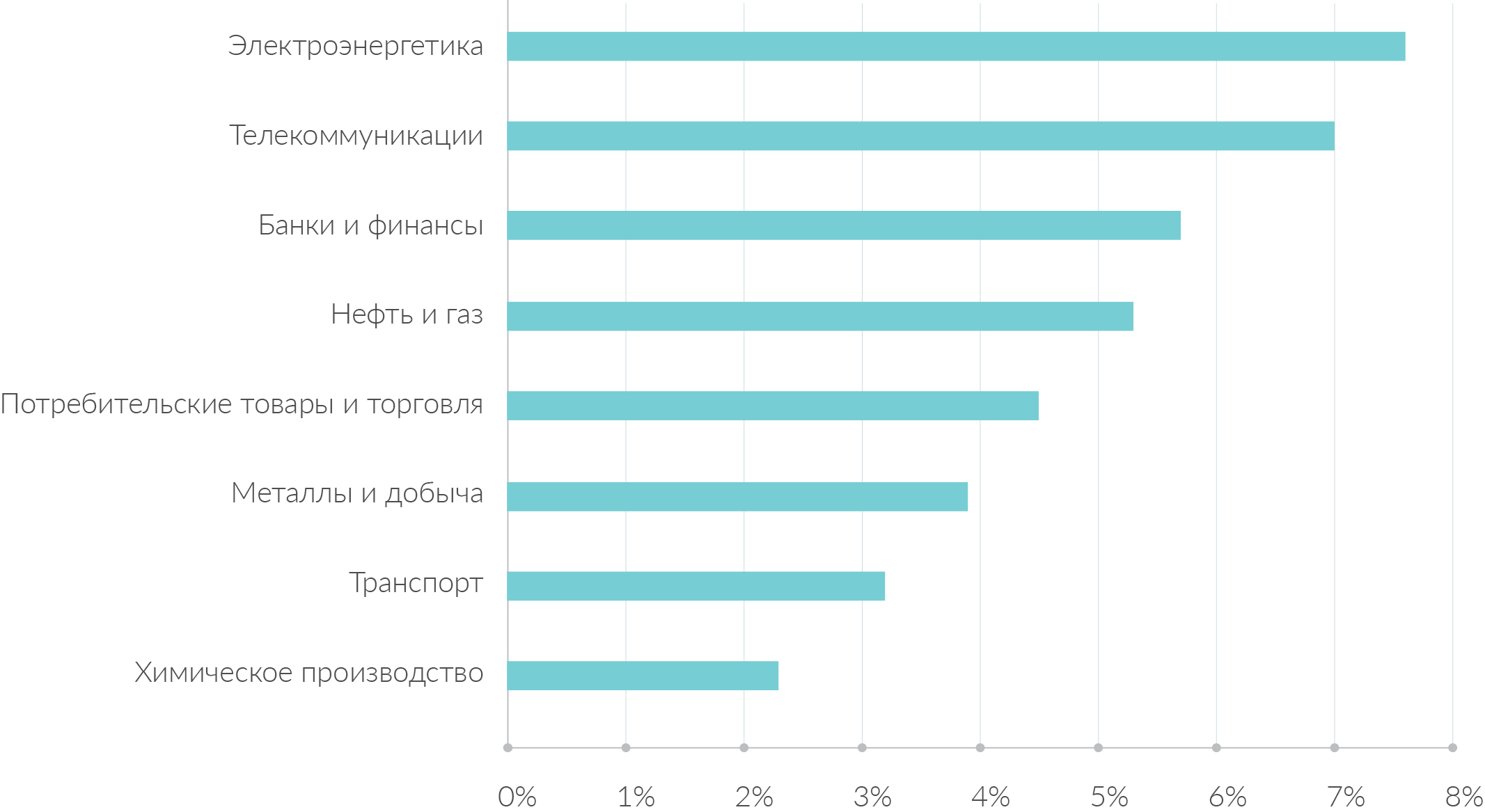

Российский фондовый рынок делится на 8 отраслевых индексов, которые взвешиваются по капитализации с учетом доли акций компаний в свободном обращении и коэффициента, ограничивающего вес. Для объективной оценки доходности отраслевых индексов в дивидендный сезон следует учитывать только выплаты дивидендов в период мая-июля 2019 года. Ожидается, что наибольшую дивидендную доходность за этот период покажут сектора электроэнергетики и телекоммуникаций.

Мобильные операторы традиционно направляют большую долю чистой прибыли на дивиденды, поскольку не обладают существенным потенциалом к расширению бизнеса. Сектор электроэнергетики является самым многочисленным среди отраслевых индексов МосБиржи: в него входит 21 эмитент, среди которых присутствуют компании с дивидендной доходностью выше 10%. Компании в секторе электроэнергетики накопили достаточно денежных средств после завершения программы ДПМ-1 и могут себе позволить выплатить высокие дивиденды по итогам 2018 года. Отчасти столь высокие дивиденды по итогам 2018 года стали возможными благодаря принятию новой дивидендной политики «Россетей», которая владеет контрольными пакетами в сетевых компаниях (МРСК).

Среднюю дивидендную доходность продемонстрирует индекс банков и финансов благодаря увеличению дивидендных выплат со стороны «Сбербанка», банка «Санкт-Петербург» и «Московской биржи». Сектор нефти и газа отмечается достаточно высокими и стабильными дивидендными выплатами, и в перспективе нескольких лет дивидендная доходность сектора нефти и газа может еще вырасти на фоне ослабления рубля к доллару и укрепления цен на нефть. Дивидендная доходность индекса потребительских товаров и торговли остается скромной из-за низкой покупательной способности населения РФ после экономического спада с 2014 года.

Тем не менее, с 2018 года впервые за 4 года наблюдается положительная динамика темпов роста реальных располагаемых доходов населения, что может впоследствии привести к расширению отрасли. Сектор химического производства состоит из 4-х компаний, при этом почти 80% доли в индексе принадлежит «ФосАгро», которая платит дивиденды ежеквартально, в связи с чем дивидендная доходность сектора на дивидендный сезон в мае-июле самая низкая среди всех отраслевых индексов.

Стоит отметить, что с 2010 года совокупный коэффициент дивидендных выплат компаний, входящих в отраслевые индексы МосБиржи, вырос почти в 4 раза с 10% до 40% чистой прибыли, и дальнейший потенциал увеличения уровня дивидендных выплат сохраняется благодаря тому, что текущие выплаты не превышают 100% свободного денежного потока (FCF).

Ожидаемая дивидендная доходность отраслевых индексов в дивидендный сезон 2019 года, %

Источник: Московская Биржа, данные компаний, расчет QBF

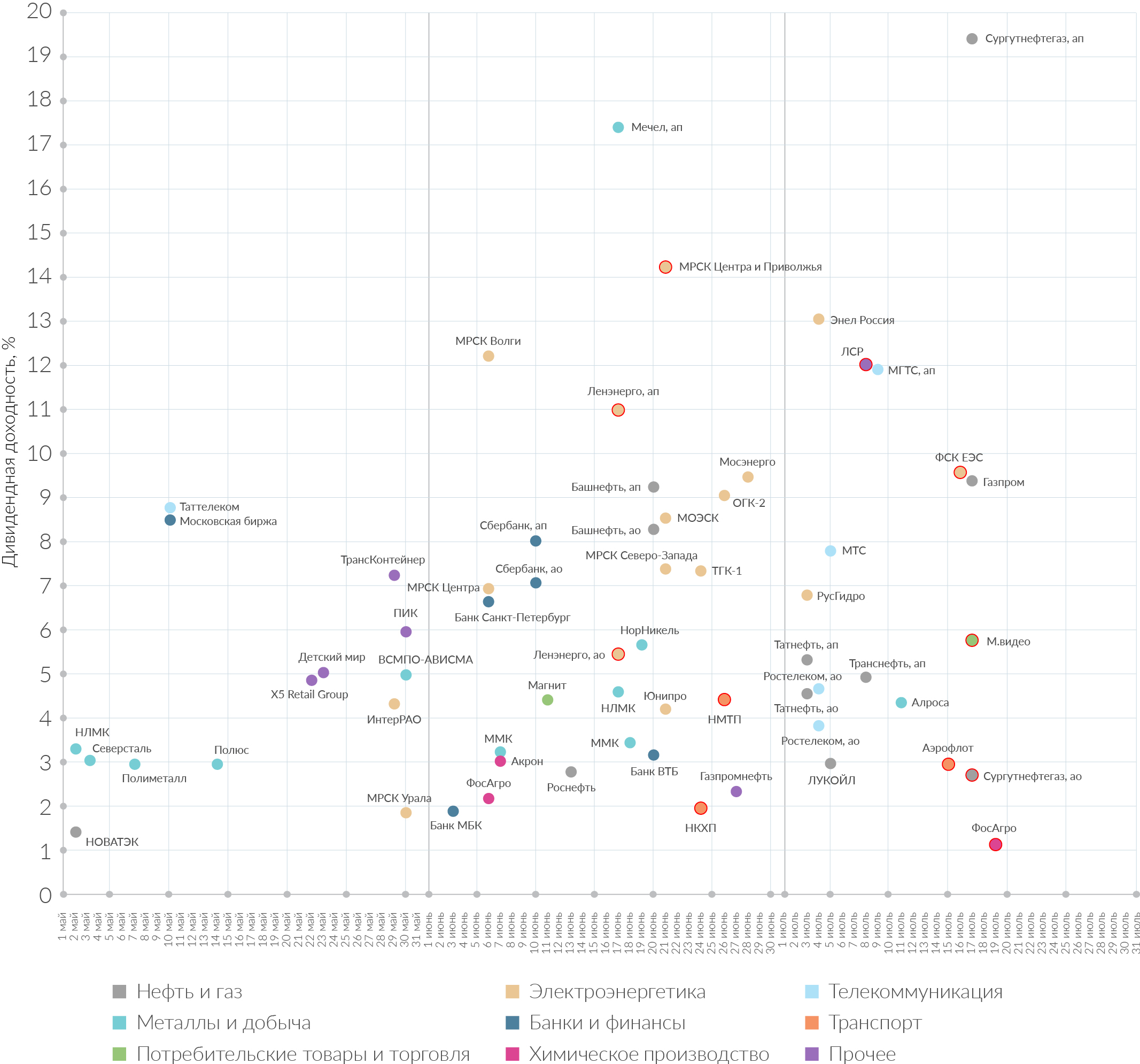

Несмотря на то, что полноценный дивидендный сезон начинается в июне, ряд российских компаний уже произвел выплаты в конце апреля и первой половине мая, в частности, «НЛМК», «НОВАТЭК», «Северсталь», «Московская биржа», «Полиметалл». В то же время есть компании, которые еще не анонсировали даты закрытия реестра и объем дивидендов, поэтому аналитики прогнозируют ожидаемые выплаты на основе актуальной политики компаний и истории прошлых лет. Помимо компаний, включенных в отраслевые индексы МосБиржи, есть и прочие эмитенты, показывающие высокую дивидендную доходность. В связи с тем, что ликвидность подобных акций достаточно низкая, их не следует рассматривать консервативному инвестору, однако среди них присутствуют и известные корпорации, такие как «ЛСР», «Газпромнефть», «Детский мир», «X5 Retail Group» и другие.

Закрытие реестров под дивиденды (Т+2)

Источник: Московская Биржа, данные компаний, расчет QBF

*ао – акция обыкновенная; ап – акция привилегированная;

**красным обведены акции с прогнозной дивидендной доходностью и прогнозными датами закрытия; расчет на 14.05.2019;

***в прочие компании включены только эмитенты со средним объемом торгов более 1 млн руб. в день за предыдущие 30 дней.

Поскольку торги на Московской бирже ведутся в режиме Т+2, то для получения дивидендов необходимо купить акцию за 2 торговых дня до даты закрытия реестра. На следующий день после отсечки Т+2 наступает дивидендный гэп и акция, как правило, снижается на величину дивидендной доходности. Поскольку инвесторы уже вписали себя в реестр получателей дивидендов, то участники рынка фиксируют прибыль. Успешным дивидендным вложением считается покупка акций, которые в короткие сроки смогут закрыть гэп, т.е. вернуться к цене перед отсечкой. Для того чтобы успешно инвестировать в дивидендный сезон, необходимо учитывать не только дивидендную доходность, но и дальнейшие перспективы компании.

Так или иначе, в дивидендном сезоне 2019 года целый ряд крупных фундаментально недооцененных компаний предлагают дивидендную доходность выше ставок по депозитам, в связи с чем у инвестора есть возможность реализовать как краткосрочные инвестиционные идеи, так и добавить в свой портфель акции с целью получения пассивного дохода.

Ксения Лапшина, младший аналитик QBF