Рыночные индикаторы

Рынки

В фокусе сегодня:

- Выступление президента ФРБ Филадельфии Патрика Харкера

- Число активных буровых установок в США от Baker Hughes

- Объём заказов на товары длительного пользования в США (м/м) (авг)

По нашим оценкам, российский рынок откроет торговую сессию разнонаправленной динамикой. В четверг индекс Мосбиржи прибавил 0,45%, РТС — 0,41%. Акции Газпрома внесли наибольший вклад в рост индекса, подорожав на 1,6%. По итогам сессии 30 из 41 акций подорожали, а 10 подешевели.

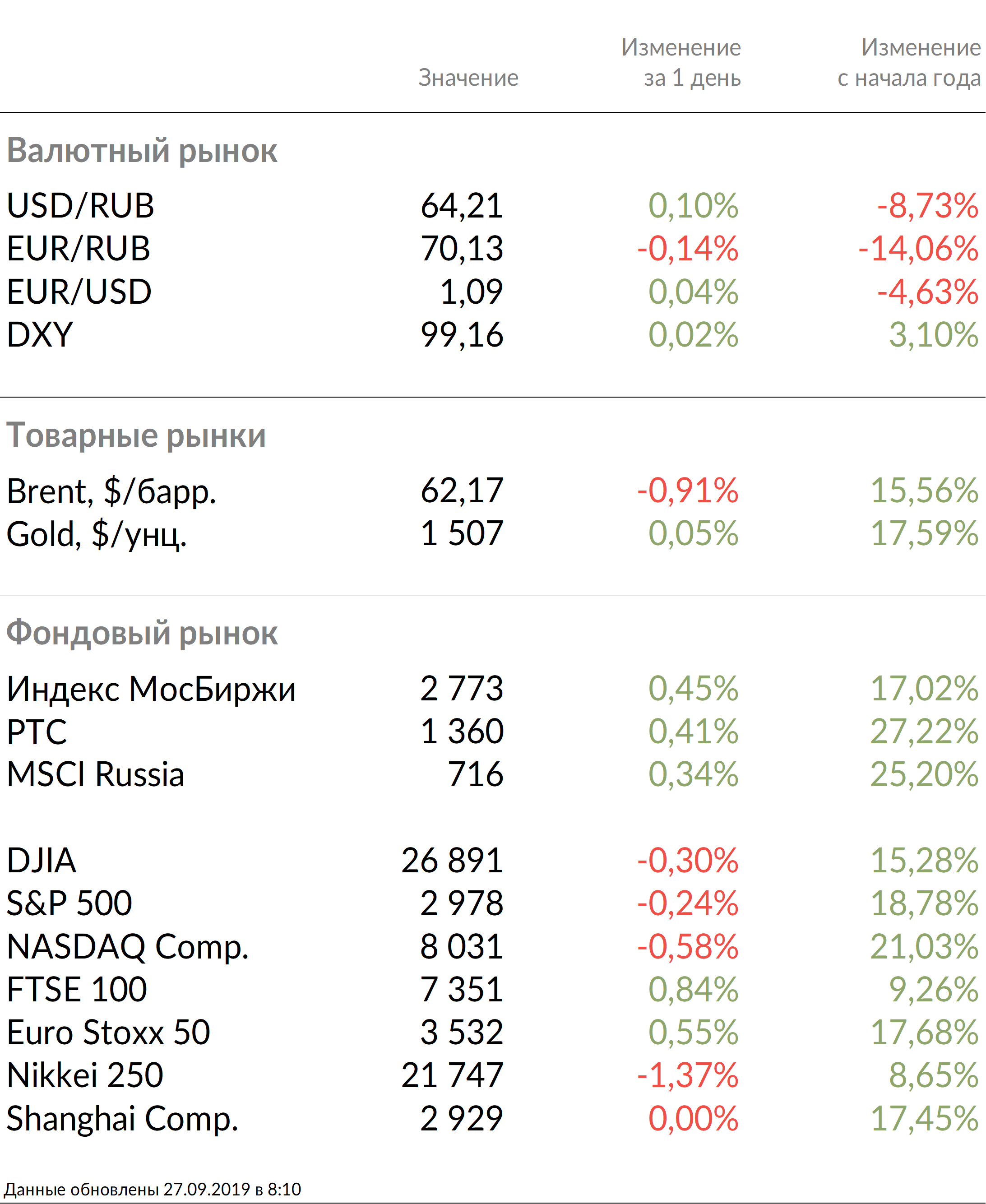

Рубль ослаб к доллару на 0,1%, до 64,21 руб., и укрепился к евро — до 70,13 руб.

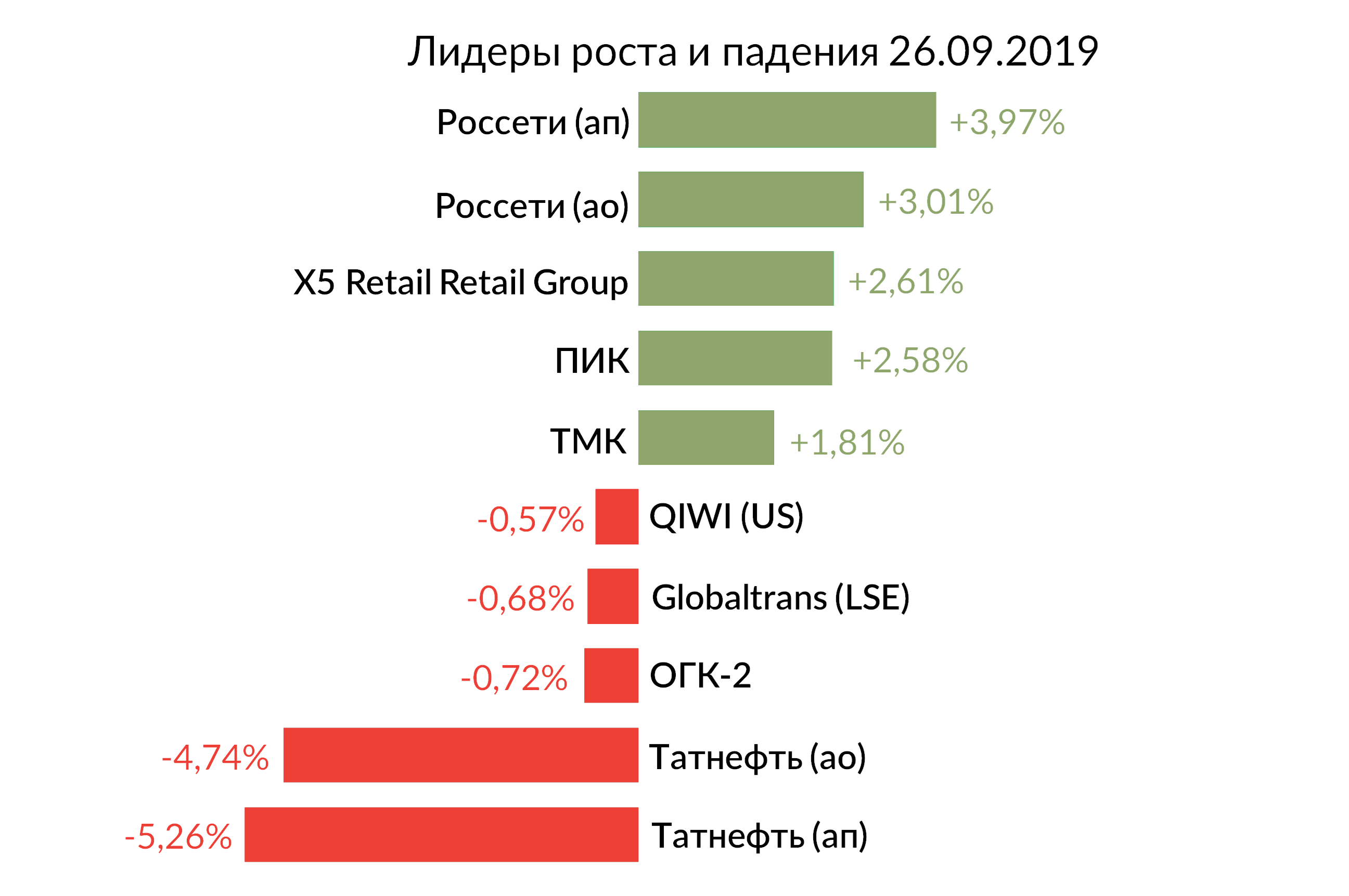

Лидерами роста стали Россети ап (+3,97%), Россети ао (+3,01%), Х5 Retail Retail Group (+2,61%), ПИК (+2,58%), ТМК (+1,81%).

В числе аутсайдеров оказались Татнефть ап (-5,26%), Татнефть ао (-4,74%) в связи с дивидендной отсечкой, ОГК-2 (-0,72%), Globaltrans (-0,68%), Qiwi (-0,57%).

Стоимость нефти Brent опускается на 0,91%, до $62,17/барр., на фоне восстановления добычи в Саудовской Аравии. Фьючерсы на нефть WTI на NYMEX в четверг дешевели третью сессию подряд, закрывшись снижением на 0,1%, до $56,41/барр. Рынки по-прежнему настроены пессимистично после выхода данных, указавших на неожиданный рост запасов в США. Кроме того, инвесторы беспокоятся, что американо-китайский торговый конфликт ослабит мировой спрос на сырье. С начала недели котировки WTI опустились уже на 2,9%. В пятницу инвесторы будут следить за на еженедельным отчетом Baker Hughes по числу активных буровых установок в США.

Золото подорожало на 0,05%, до $1507/унция. Доходность десятилетних казначейских облигаций США повышается на 0,01 п.п., до 1,69%.

Dow Jones потерял 0,3%, S&P 500 — 0,24%, Nasdaq — 0,58%. Индексы снизились после обнародования жалобы на Дональда Трампа, которая стала основанием для расследования в отношении президента США и может привести к его импичменту.

В рамках многочасовых слушаний конгресс США изучал вопрос о том, мог ли Трамп оказывать давление на власти Украины, чтобы вынудить их инициировать расследование против сына своего политического оппонента Джо Байдена.

В составе индекса S&P 500 снизились субиндексы большинства секторов, за исключением субиндексов трех защитных секторов: потребительского, коммунального и строительного.

Торговую активность ослабили торговые разногласия США и Китая и данные по расходам в производственном секторе, поэтому некоторые эксперты ждут сокращения прибыли американских компаний по итогам третьего квартала. DJIA находится на 1,7% ниже июльского рекордного максимума и на 1,9% выше, чем год назад, следует из данных Dow Jones. Инвесторы обеспокоены политическими противоречиями в Вашингтоне, хотя участники торгов уже проанализировали риски импичмента Трампа, сочтя их несущественными. Инвесторы также также внимательно следят за ситуацией вокруг Brexit.

Японcкий Nikkei снизился на 1,37%.

Shanghai Composite прибавляет 0,11%, повышаясь до 2932 п. Торговые противоречия между Вашингтоном и Пекином могут усугубиться ввиду сразу нескольких факторов. США объявили о введении «санкций в отношении определенных китайских компаний за сознательное участие в значительной сделке по транспортировке нефти из Ирана, включая осведомленность о поведении, противоречащем санкциям США», отмечается в заявлении госсекретаря Майкла Помпео. Мера «направлена на то, чтобы лишить иранский режим критически важных доходов для участия в иностранных конфликтах, развития его баллистических ракет и финансирования терроризма во всем мире».

Кроме того, заместитель госсекретаря по цифровой политике Боб Стреер заявил на брифинге в Брюсселе, что США вряд ли продлят послабления в отношении Huawei, позволяющие импортировать продукцию китайской компании, передает Bloomberg. Белый дом также не исключает дополнительных санкций для союзников США, которые отказываются вводить запрет на использование оборудования Huawei в сетях 5G, в дополнение к возможному отказу от сотрудничества в рамках соглашений об обмене разведданными.

Euro Stoxx 50 поднялся на 0,55%.

DXY повысился на 0,02%, S&P 500 futures дорожают на 0,16%.

Новости

Совет директоров Русгидро одобрил сделку по обмену Лучегорского угольного разреза и связанной с ним Приморской ГРЭС на пакет акций группы миноритарных акционеров Дальневосточной энергетической компании (ДЭК). Долг входящей в ДЭК Дальневосточной генерирующей компании (ДГК) перед Русгидро в размере 40,5 млрд руб. будет конвертирован в дополнительные акции, что позволит существенно сократить долговую нагрузку ДГК. В сентябре 2019 г. глава Русгидро Николай Шульгинов заявил, что компания планирует завершить обмен до конца года.

Новатэк объявил о подписании соглашения о сотрудничестве с Mitsui O.S.K. Lines (MOL) и Банком Японии для Международного Сотрудничества (JBIC), предусматривающего совместную реализацию проектов по строительству перегрузочных комплексов СПГ на Камчатке и в Мурманской области, а также приобретение долей и финансирование данных проектов. Глава компании Леонид Михельсон ожидает окончательных договоренностей по проектам до конца года, их реализация в долгосрочной перспективе позволит повысить эффективность поставок СПГ компании с Ямала и Гыдана на ключевые рынки сбыта.

X5 Retail Group планирует трансформировать сеть гипермаркетов Карусель путем преобразования части магазинов в супермаркеты большого формата и закрытия ряда магазинов. За 1П19 сеть Карусель принесла группе 5,1% общей выручки и 2,9% консолидированной EBITDA. Менеджмент ожидает негативного эффекта от запланированной передачи и закрытия магазинов на чистую прибыль 3К19 в размере 5–6 млрд руб., без влияния на денежный поток. Возможно это создаст краткосрочное давление на котировки, но в долгосрочной перспективе трансформация улучшит рентабельность группы.