Рыночные индикаторы

Рынки

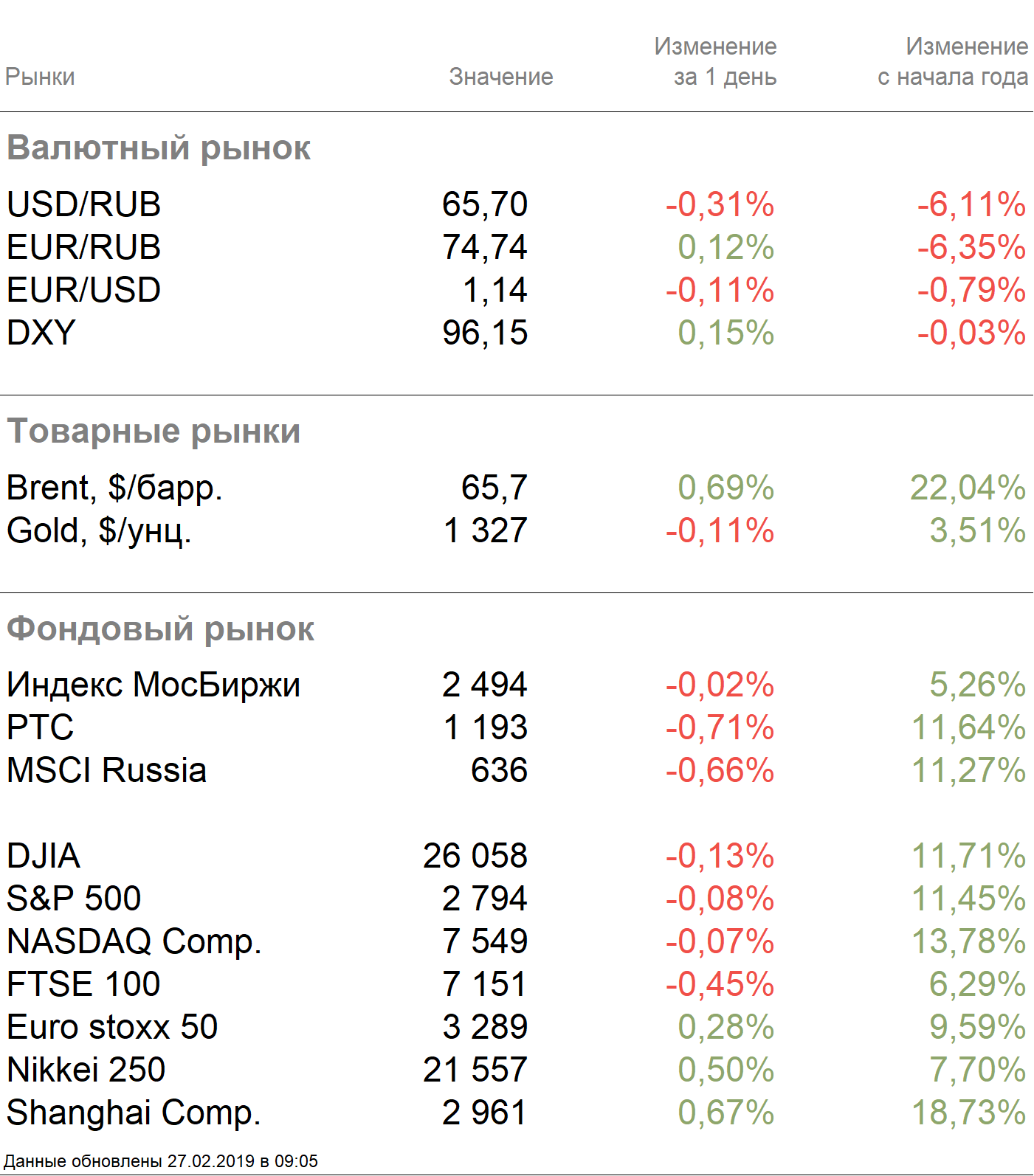

По нашим прогнозам, российский рынок сегодня откроется небольшим снижением.

Во вторник рынок акций России закрылся в минусе — индекс Мосбиржи снизился на 0,02%, РТС — на 0,7%.

В числе аутсайдеров оказались TCS Group (LSE −2,8%), Mail.Ru Group (-2,5%), Яндекс (-2,0%), Сбербанк ао (-1,9%), X5 Retail Group (-1,5%).

Лидерами роста стали Эталон (LSE +5,3%), Распадская (+2,2%), АЛРОСА (+1,4%), Полюс (+1,3%), Интер РАО (+1,3%).

Нефть Brent в среду утром выросла до $65,7/барр. после публикации данных API, показавших сокращение запасов нефти в США на 4,2 млн барр.

Рубль ослаб к доллару до 65,7 руб. за доллар, после завершения налогового периода российская валюта может продолжить снижение.

Американские торговые площадки закрылись в небольшом минусе — Dow Jones (-0,13%), S&P 500 (-0,08%) — на фоне негативной статистики по количеству новых домов в США, которое в декабре снизилось до 1,1 млн (-11,2% по сравнению с пересмотренным показателем ноября). При этом индекс потребительского доверия в США в феврале повысился со 121,7 до 131,4 п., ожидался рост до 124 п.

Председатель ФРС Джером Пауэлл заявил во вторник на выступлении в банковском комитете сената, что экономика США сталкивается с рядом противоречивых тенденций и сигналов, наблюдается замедление темпов роста экономики в некоторых странах, особенно в Европе и Китае, что оправдывает январское решение ФРС, предусматривающее терпеливый подход к изменению базовой процентной ставки.

Ожидается, что бывший личный адвокат президента Дональда Трампа Майкл Коэн на этой неделе выступит с заявлением о предполагаемом преступном поведении американского лидерах, в частности о его финансовых махинациях, сообщает NBC News со ссылкой на осведомленный источник. На протяжении трех дней Коэн будет выступать перед комитетом по разведке Сената США. Ожидается, что он подробно расскажет о контактах Трампа с Россией, тайных платежах, совершенных до выборов 2016 г.

Палата представителей США во вторник проголосовала за отмену решения Дональда Трампа о введении чрезвычайного положения на мексиканской границе; 13 республиканцев присоединились к демократам, чтобы попытаться заблокировать усилия президента по выделению финансирования на построение стены на границе с Мексикой без одобрения конгресса.

Специальный представитель Госдепартамента США по Украине Курт Волкер сообщил, что США будут усиливать антироссийские санкции до тех пор, пока Крым не вернется в состав Украины.

Euro Stoxx 50 (+0,28%), FTSE 100 снизился на 0,45% из-за укрепления британского фунта к доллару на фоне ожиданий по переносу срока Brexit.

Азиатские торговые площадки на утренних торгах во вторник демонстрируют рост в ожидании встречи президента США Дональда Трампа с главой Северной Кореи Ким Чен Ыном, которая состоится во Вьетнаме 27-28 февраля.

Nikkei (+0,50%), Shanghai (+0,67%).

DXY (+0,15%), S&P 500 futures (-0,01%), Brent futures (+0,69%).

Новости

ВТБ получил 102 млрд руб. доходов от корпоративно-инвестиционного бизнеса; малый и средний бизнес принес банку 34 млрд руб., розничный — 110 млрд руб., часть результата розницы была обеспечена продажей ВТБ Страхования СОГАЗу. Доход ВТБ от выбытия страхового бизнеса составил 54,1 млрд руб., однако положительный эффект от сделки с СОГАЗом был нивелирован убытком от выбытия ВТБ банка на Украине (17 млрд руб.), убытком от инвестиций в Мосметрострой на 12 млрд руб., а также обесценением инвестиционной недвижимости и банковских офисов. Стоимость риска в 2018 г. сохранилась на уровне 2017 г. — 1,6%. Стоимость риска за четвертый квартал 2018 г. достигла 1,7%, увеличившись на 20 б.п. г/г. Расходы на создание резервов в 2018 г. составили 167,1 млрд руб. (-2,8%). Расходы на персонал и административные расходы сократились на 0,4% за 2018 г., до 259,8 млрд руб.

Магнит провел 26 февраля техническое размещение облигаций БО-003Р-02 объемом 10 млрд руб. По результатам сбора заявок 15 февраля ставка купона была определена на уровне 8,5% годовых. Первоначальный ориентир ставки купона составлял 8,6-8,7%.

ЦБ купил валюту для Минфина на 12,5 млрд руб. с расчетами 25 февраля.

Индекс потребительского доверия в США в феврале повысился со 121,7 до 131,4 п., ожидался рост до 124 п.

Аэрофлот с 4 марта планирует повысить топливный сбор на 200 руб. вслед за ростом стоимости керосина и ослаблением курса руб.

Количество новых домов в США в декабре снизилось на 11,2% по сравнению с пересмотренным показателем ноября, до 1,1 млн, что оказалось хуже прогноза. Показатель стал минимальным с сентября 2016 г.

Собственные средства российского банковского сектора на 1 января 2019 г. за год выросли на 9,28%, до 10,3 трлн руб. против 9,4 трлн руб. годом ранее. Совокупные активы увеличились на 10,4%, до 94 трлн руб., против 85,2 трлн руб. на 1 января 2018 г. Чистая прибыль банковского сектора России составила 1,34 трлн руб., превзойдя результат 2017 г. в 1,7 раза. Убыток в размере 575 млн руб. в 2018 г. был зафиксирован у 21%, или 100 кредитных организаций. На финансовый результат сектора оказывали существенное влияние показатели санируемых банков.

Норильский Никель опубликовал ожидаемо сильные финансовые результаты за 2018 г., при этом показатель EBITDA оказался существенно выше ожиданий рынка, а чистая прибыль — ниже прогнозируемого уровня из-за значительного убытка по курсовым разницам. Выручка компании выросла на 28% до $11,7 млрд, EBITDA достигла $6,2 млрд (+56%) в связи с повышением операционной эффективности, чистая прибыль составила $3,1 млрд (+45%).

Свободный денежный поток увеличился до $4,9 млрд по сравнению с отрицательной величиной годом ранее, соотношение чистого долга к показателю EBITDA по состоянию на конец 2018 г. осталось неизменным относительно показателя на 30 июня 2018 г. — 1,1x. Таким образом, на выплату дивидендов по итогам года может быть направлено 60% EBITDA, а дивиденд за 2П18 составит около 780 руб., по нашей оценке (дивидендная доходность — 5,4%). Мы считаем результаты позитивными для акций компании.

Норильский Никель планирует в 2019 г. увеличить капиталовложения до $2,2-2,3 млрд (2018: $1,6 млрд), рост объемов производства никеля ожидается на 1-4%, палладия — на 2-3%, производство меди без учета Быстринского ГОКа сохранится на уровне 2018 г. Компания ожидает, что Чистый долг/EBITDA на конец 2019 г. будет на уровне 1,0-1,2х, что позитивно для прогноза дивидендных выплат текущего года. Финальные дивиденды за 2018 г. будут объявлены в мае и выплачены в июле 2019 г.

Mail.ru Group в ближайшее время доведет свою долю в образовательной платформе Skillbox до 10%. Сумма сделки не раскрывается. По данным VC. RU, Mail.Ru Group уже получила 3,6% компании 22 февраля. В 2017 г. выручка ООО Скилбокс составила 59 млн руб., чистая прибыль — 35,3 млн руб.

Газпром представил сегодня стратегию на период до 2035 г., которая подтвердила ранее озвученные компанией прогнозы по объему капиталовложений и размеру дивидендов, поэтому мы не ожидаем, что публикация стратегии окажет существенное влияние на котировки акций Газпрома.

Инвестиционная программа компании на текущий год составляет 1,33 трлн руб. (с НДС), в 2020 г. ожидается снижение до 1 трлн руб., в 2021 г.— снова повышение, до 1,1 трлн руб., в среднем на период 2018-35 гг. инвестиции в газовый бизнес оцениваются в 1 трлн руб. в год. Основные инвестиционные проекты Газпрома с 2020 г. — расширение мощностей Амурского ГПЗ, дополнительные экспортные проекты в Китай, разработка Ямальской группы месторождений, строительство Балтийского СПГ и 3-й очереди проекта Сахалин-2.

В отношении поставок в Китай по газопроводу Сила Сибири Газпром ожидает выхода на полную проектную мощность в 38 млрд куб м к 2025 г., что позволит компании увеличить объем добычи на 10% и экспорта на 20% относительно уровня 2018 г, а также занять существенную долю на рынке Китая (13% потребления газа и 25% импорта газа к 2035 г.). Компания также представила оценку эффективности проектов Северный поток — 2 и Турецкий поток: совокупная NPV составляет >$17 млрд (30% от текущей капитализации Газпрома) при ставке дисконтирования 9%, подробности прогноза не раскрываются.

Согласно бюджету компании, дивиденд за 2018 г. планируется в размере 10,43 руб. на акцию, что предполагает коэффициент дивидендных выплат ниже 20% от консенсус прогноза чистой прибыли компании. Газпром намерен в дальнейшем сохранять дивиденд на акцию не ниже предыдущей выплаты и придерживаться консервативной финансовой стратегии и сбалансированной дивидендной политики.

ВТБ увеличил прибыль по МСФО в 2018 г. на 49%, до 178,8 млрд руб. по сравнению с 120,1 млрд руб. в 2017 г. Прибыль за 4К18 сократилась на 12,7%, до 39,1 млрд руб. с 44,8 млрд руб. годом ранее при прогнозе в 35,05 млрд. Убыток от потери контроля над украинской дочкой ВТБ оценивается в 17,3 млрд руб.

Чистые процентные доходы банка в 2018 г. выросли на 1,8%, до 468,6 млрд руб. на фоне продолжения роста корпоративного и розничного кредитования в 4К18. Чистая процентная маржа снизилась на 20 б.п. по сравнению с прошлым годом, до 3,9%.

Чистый процентный доход за 4К18 составил 110,0 млрд руб, (-5,6% г/г) против прогнозируемых 113,42 млрд. Достаточность базового капитала за год уменьшилась с 12,5% до 12%.

МТС и Ericsson планируют развитие сети 5G в России на базе инфраструктуры МТС. В течение 2019 г. компании разместят первый пилот 5G NR, пилот 5G Fixed Wireless Access, внедрят сверхскоростное решение Gigabit LTE (1Гбит/с), проработают варианты использования Интернета вещей для промышленности, сельского хозяйства, городской инфраструктуры и коммунальных услуг. В 2020 г. компании планируют размещение сетей 5G для тестового использования eMBB в регионах России, в 2021–2022 гг. — обеспечение поддержкой приложений виртуальной реальности в коммерческих продуктах, а также создание зон для автономного транспорта.