Рыночные индикаторы

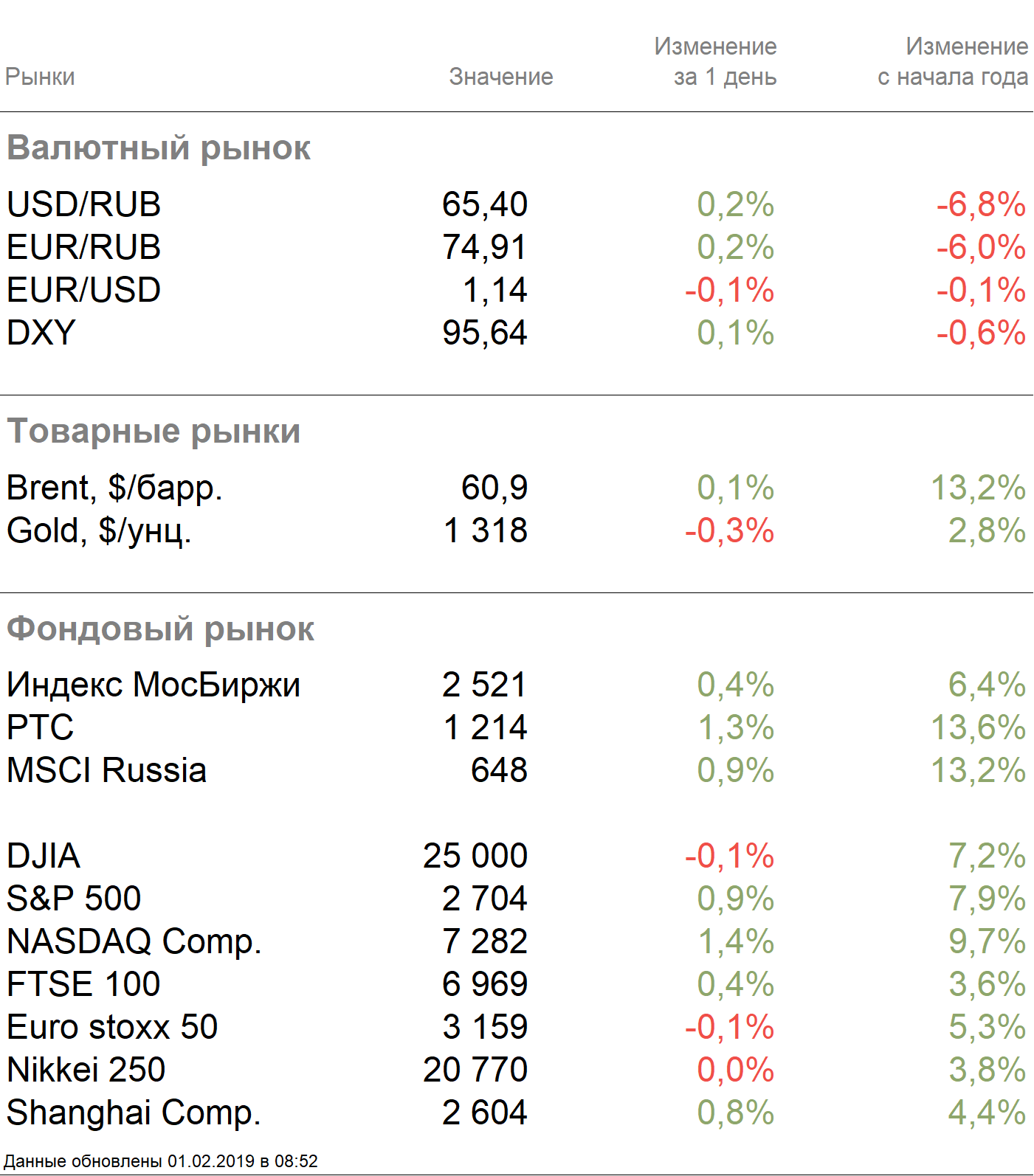

Рынки

Мы ожидаем, что российский рынок откроется в плюсе на фоне позитивных настроений на глобальных рынках.

В четверг Индекс Мосбиржи вырос на 0,4% вслед за финансовым сектором, РТС прибавил 1,3%.

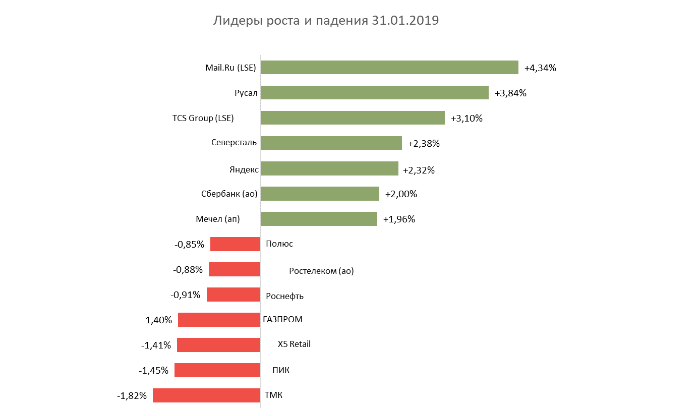

В четверг лидером роста на Московской бирже стал Русал (+3,84%); акции компании выросло после ухода Жана-Пьера Тома из совета директоров по ультимативному требованию министерства финансов США (источник — WSJ). Также значительно прибавили бумаги Северстали (+2,38%), Яндекса (+2,32%) и Сбербанка (+2,23%). В Лондоне выросли котировки Mail.ru (+4,34%) и TCS Group (+3,10%)

В числе аутсайдеров оказались Роснефть (-0,91%), Газпром (-1,4%), X5 Retail Group (-1,41%), ПИК (-1,45%) и ТМК (-1,82%).

В четверг американский рынок закрылся разнонаправленно: Dow Jones (-0,06%), S&P500 (+0,86%) в связи со смягчением риторики ФРС и сильными результатами Facebook, Amazon и General Electric. Выручка Facebook за 4К18 выросла на 30% г/г, до $16,9 млрд (прогноз — 3,19%) за счёт роста рекламных доходов на 30%, до $16,6 млрд. За 12М18 совокупная выручка увеличилась на 37%, до $55,8 млрд. Акции компании выросли на 10,82%.

За 12М18 выручка Amazon достигла $232,9 млрд. против $177,9 млрд в 2017 г., прибыль на акцию составила $20,14 по сравнению с $6,15 годом ранее. За 4К18 выручка Amazon достигла $72,4 млрд, а прибыль — $3 млрд. Компания ожидает в первом квартале 2019 г. получить выручку $56–60 млрд. Акции ритейлера прибавили 2,89%.

Чистая прибыль General Electric (GE) за 4К18 составила $860 млн против убытка годом ранее. Выручка GE увеличилась за отчетный период на 5% г/г, до $33,278 млрд. Акции GE подорожали на 11,65%.

Euro Stoxx 50 незначительно просел (-0,07%), азиатские площадки открылись в пятницу в плюсе Nikkei (+0,09%), Shanghai (+0,77%) — рынки рассчитывают на заключение торгового соглашения между Китаем и США по итогам переговоров, которые закончились в четверг. Дональд Трамп заявил в четверг, что надеется заключить сделку с Китаем до 1 марта. Представитель США Роберт Лайтхайзер заявил, что переговоры продолжатся после 5 февраля. (5 февраля в Китае отмечается Новый год). Негативную динамику продемонстрировал Индекс PMI Caixin Китая — за январь показатель составил 48,3 пункта против 49,7 пункта в декабре, прогноз — 49,5 пункта.

Курс рубля относительно доллара и евро существенно не изменился: USD/RUB: 65,5 (-0,03%), EURO/RUB: 74,96 (-0,09%), EURO/USD: 1,14 (-0,05%).

DXY (+0,04%), S&P 500 futures (-0,06%), Brent futures (+0,23%).

Новости

Тандер с 24 по 30 января приобрёл 129,8 тыс. акций Магнита в рамках процедуры обратного выкупа.

Объем добычи газа на проекте Zohr в Египте, которое разрабатывается консорциумом в составе Eni, Роснефти, BP и Mubadala Petroleum совместно с египетскими нефтегазовыми компаниями, по итогам 2018 г. составил 12,2 млрд куб. м. При этом добыча во 2П18 выросла до 9,1 млрд куб. м, что почти в три раза превышает показатель 1П18. Месторождение было запущено в декабре 2017 г., к концу 2019 г. планируется нарастить объем добычи газа до проектных 76 млн куб. м в сутки (+34% относительно текущего уровня).

Выработка электроэнергии электростанциями РусГидро, включая Богучанскую ГЭС, по итогам 2018 г. увеличилась на 2,9%, до рекордных 144,2 млрд кВт ч. Выработка электроэнергии РусГидро показывает позитивную динамику четвертый год подряд.

Общий полезный отпуск энергосбытовых компаний, входящих в субгруппу ЭСК РусГидро, и энергокомпаний, расположенных в изолированных энергосистемах Дальневосточного федерального округа, в 2018 г. составил 49 млрд кВт·ч.

Общая установленная мощность электростанций РусГидро с учетом Богучанской ГЭС на 31 декабря 2018 г. составила 39,4 ГВт, в т.ч. ГЭС и ГАЭС — 30 ГВт, ТЭС и ДЭС — 8,6 ГВт, ГеоЭС и ВИЭ — 78,6 МВт. Установленная тепловая мощность — 18 923,4 Гкал/ч.

ЕВРАЗ сообщил о снижении консолидированного производства стали в 2018 г. на 7,3%, до 13 млн т (в 4К18 — без изменений к/к) в связи с продажей ЕВРАЗ ДМЗ и ремонтными работами на ЕВРАЗ ЗСМК. Объемы продаж за год показали смешанную динамику. Продажи полуфабрикатов сократились на 18%, до 4,7 млн т, преимущественно из-за снижения производства стали на российских предприятиях компании. Продажи готовой продукции выросли на 3,5%, до 7,5 млн т благодаря увеличению производства в Северной Америке. Внешние продажи железорудной продукции упали на 32% (2 млн т) из-за продажи ГОК ЕВРАЗ Суха Балка группе DCH, продажи ванадиевой продукции снизились на 18,8% (12,4 т) в связи со снижением спроса и вынужденного простоя производства. Производство рядового коксующегося угля в 2018 г. выросло на 3,8%, до 24,2 млн т, продажи коксующегося угля увеличились до 11 млн т (+4,9%) благодаря росту поставок в Юго-Восточную Азию и страны Европы.

В 1К19 группа ожидает небольшого увеличения производства стали в квартальном сопоставлении и снижения производства коксующегося угля.

Полиметалл опубликовал ожидаемо сильные операционные показатели за 4К18. Производство выросло на 23% г/г, до 497 тыс. унций в золотом эквиваленте в связи с выходом проекта Кызыл на полную производительность. Общий объем производства за 2018 г. достиг 1 562 тыс. унций (+9% г/г), превысив первоначальный производственный план в 1 550 тыс. унций.

Компания подтвердила планируемый объем производства в 1,55 млн унций в 2019 г. и 1,6 млн унций в 2020 г. В 2019 г. увеличение производства за счет полного года работы Кызыла на проектной мощности и роста содержаний на Омолоне будет компенсировать снижение содержаний на Албазино, Воронцовском и Дукате.

Совет директоров Полиметалла решил не выплачивать в 2018 г. специальный дивиденд, а регулярный дивиденд за 2018 г. составит 50% от скорректированной чистой прибыли. Размер финального дивиденда будет определен в марте 2019 г., исходя из итоговых финансовых результатов.