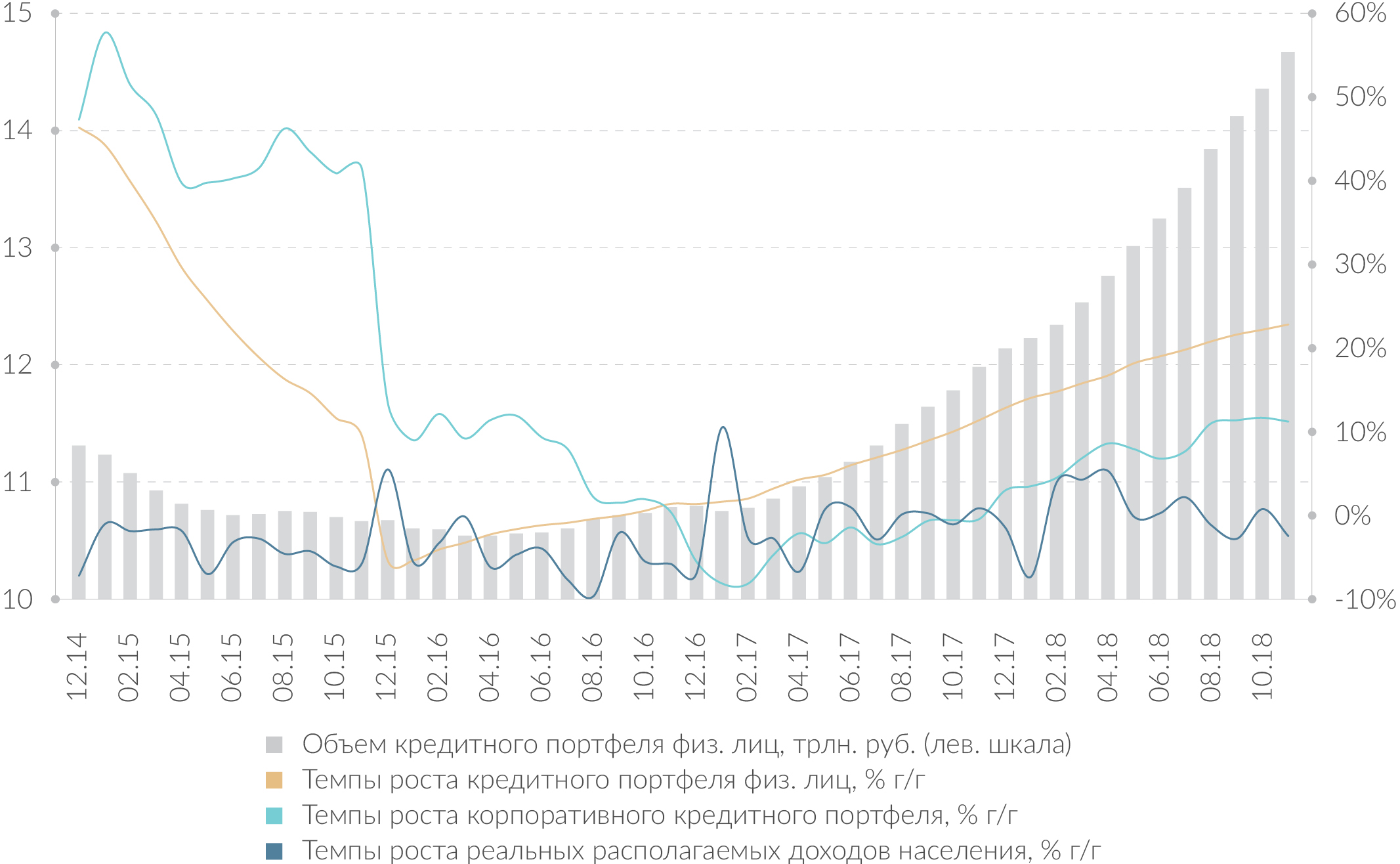

По итогам ноября 2018 года объем выданных физическим лицам кредитов кредитными организациями РФ достиг 14,7 трлн руб., увеличившись на 22,7% г/г. Зафиксированные темпы роста стали максимальными с сентября 2015 года. Показатель включает в себя потребительские кредиты без обеспечения, жилищные (в том числе ипотечные) кредиты, автокредиты. ЦБ РФ обеспокоен текущими темпами роста сектора, расходящимися с темпами роста реальных доходов населения. По мнению главы регулятора Эльвиры Набиуллиной, сегмент потребительского кредитования должен расти со скоростью, сопоставимой с темпами повышения доходов населения, а также с темпами увеличения кредитного портфеля реального сектора экономики.

В ноябре 2018 года первый из показателей сократился на 2,9% г/г, тогда как объем кредитного портфеля российских нефинансовых организаций увеличился на 11,1% г/г. За последние 48 месяцев сокращение реальных располагаемых доходов населения в годовом выражении было зафиксировано в 38 месяцах. Наблюдаемое расхождение показателей заставляет регулятор ужесточать требования к банкам в части формирования резервов по потребительским кредитам, а также в части расчёта коэффициентов достаточности капитала.

Кредитный портфель физ. лиц растёт быстрее располагаемых доходов населения и кредитного портфеля организаций

Источник: ЦБ РФ, Росстат

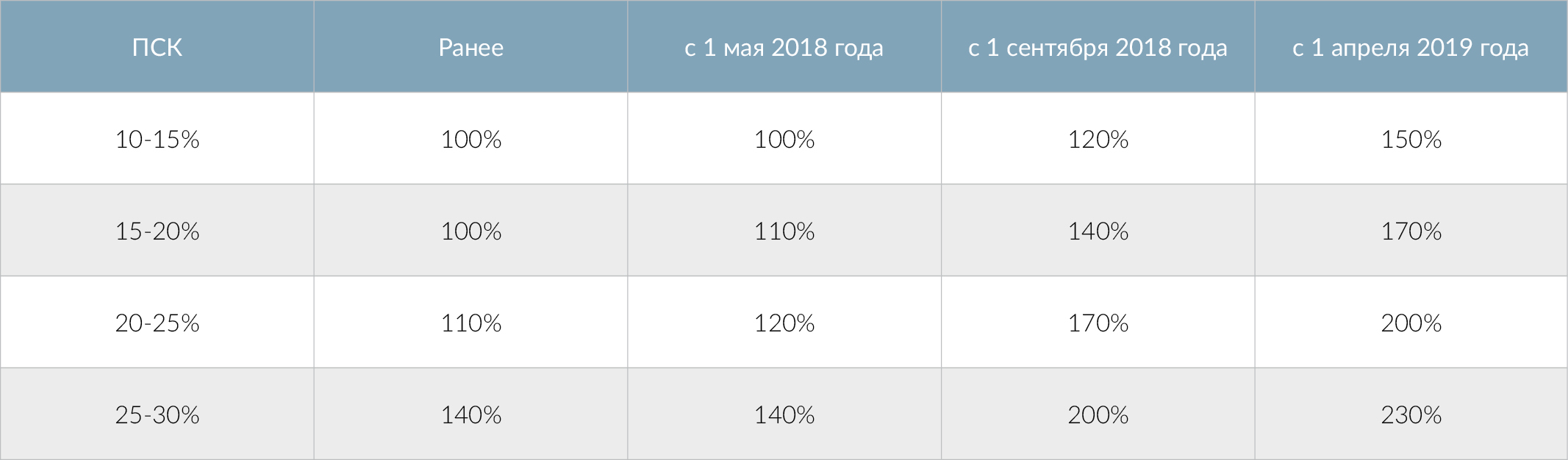

Одной из главных задач регулятора является ограничение темпов роста необеспеченного потребительского кредитования. За год с ноября 2017 года по октябрь 2018 года показатель расширился на 21,4% г/г . Ответом на планомерный рост показателя являлось повышение коэффициентов риска по данным кредитам – первое повышение произошло 1 мая 2018 года, второе состоялось 1 сентября 2018 года. Тем не менее, регулятору не удалось остановить рост индикатора. В данной связи с 1 апреля 2019 года ЦБ РФ повышает коэффициенты риска для потребительских кредитов с полной стоимостью кредита (ПСК) от 10% до 30% на 30 п.п.

За последние 2 года регулятор 4 раза пересматривал коэффициенты риска по потребительским кредитам. Если повышение надбавочных коэффициентов для кредитов с ПСК 20% и выше выглядит оправданным, то рост коэффициентов риска по потребительским кредитам с ПСК в рыночном диапазоне 10-20% до 150% и 170% кажется искусственным. В условиях увеличения рыночных ставок в конце 2018 года повышение требований к объемам формируемых резервов по кредитным продуктам приведёт к сокращению числа кредиторов, готовых обслуживать дорожающие кредиты.

Изменение коэффициентов риска по потребительским кредитам

Источник: ЦБ РФ

Повышение коэффициентов риска по потребительским кредитам также связано с желанием ограничить объем высокорискованной ипотеки. Согласно заявлению заместителя председателя ЦБ РФ Василия Поздышева, текущий рост ипотечного рынка предполагает также и высокорискованные схемы, в которых первоначальный взнос по ипотеке совершается за счёт необеспеченного потребительского кредита. По оценкам ЦБ РФ, в I полугодии 2018 года в общем объеме новых ипотечных кредитов доля заёмщиков, взявших за 3 месяца до этого потребительский кредит, составляла менее 3%.

Тем не менее, регулятор будет пристально следить за развитием ситуации. В III квартале 2018 года объем выданных необеспеченных потребительских кредитов в стране расширился на 36,2% г/г – до 773 млрд руб. Часть из этих средств могла быть направлена на внесение первоначального взноса по ипотеке. Косвенно свидетельствовать о данном факте может рост доли кредитов объемом свыше 500 тыс. руб. В III квартале 2018 года показатель достиг 56,2% против 47% за аналогичный период годом ранее. Объем необеспеченных потребительских кредитов объемом свыше 500 тыс. руб., выданных за период, продемонстрировал рост на 62,8% г/г.

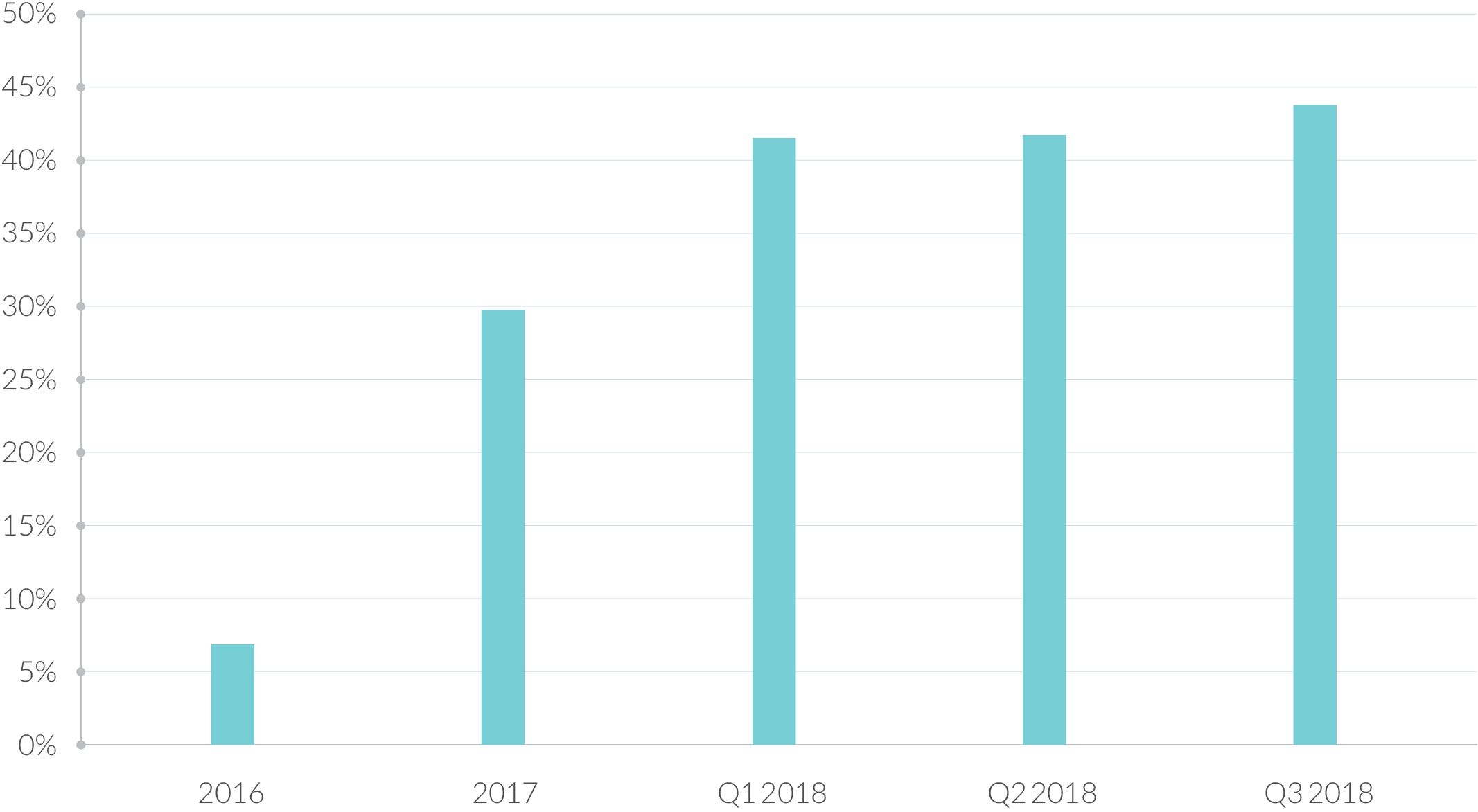

Наконец, регулятор опасается и потери контроля над ипотечным сектором. За первые 11 месяцев 2018 года число выданных в стране ипотечных кредитов выросло на 40% г/г до 1,3 млн ед. При этом их объем расширился на 54% г/г – до 2,68 трлн руб. Проблемой является тот факт, что наблюдаемый рост не подкреплён ростом реальных располагаемых доходов населения. С этой точки зрения тревожным является рост среднего размера ипотечного кредита в ноябре 2018 года на 15,3% г/г – до 2,34 млрд. Данное изменение обусловлено сокращением доли первоначального взноса в общей стоимости приобретаемого жилья.

По итогам 2016 года доля кредитов с первоначальным взносом менее 20% составляла 6,8%. В 2017 году показатель достиг 29,5%. По итогам III квартала 2018 года 43,4% выданных в стране ипотечных кредитов предполагали первоначальный взнос в размере 10-20%. По оценкам ЦБ РФ, годовая вероятность дефолта по ипотеке с первоначальным взносом 10-20% в 1,5-2 раза выше, нежели при взносе в размере 20-40% от стоимости приобретаемого жилья.

Доля ипотечных кредитов с первоначальным взносом от 10% до 20% от стоимости приобретаемого жилья, %

Источник: ЦБ РФ

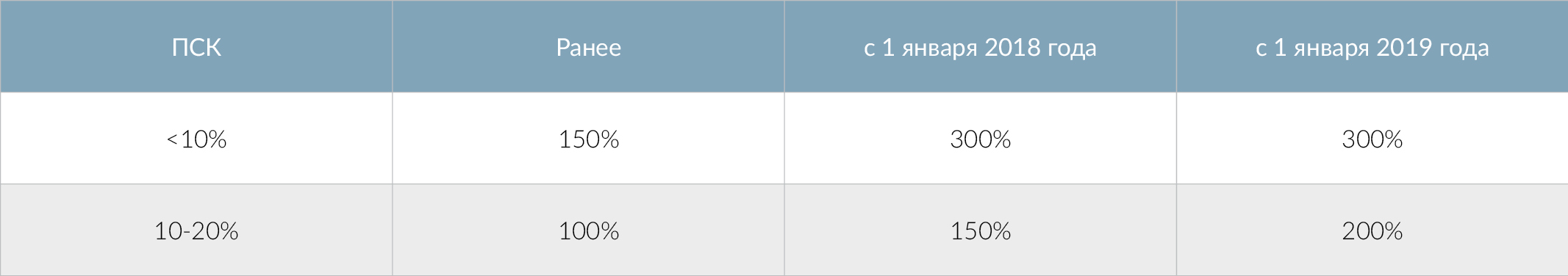

С 1 января 2019 года ЦБ РФ повысил коэффициенты риска по ипотечным кредитам с первоначальным взносом от 10-20% со 150% до 200%. Новые коэффициенты риска будут действовать для ипотечных кредитов, выданных с 1 января 2019 года. Для ипотечных кредитов, первоначальный взнос (ПВ) по которым находится в интервале 0-10%, коэффициент риска сохранён на уровне 300%.

Изменение коэффициентов риска по ипотечным кредитам

Источник: ЦБ РФ

По нашему мнению, стоит приготовиться к заметному снижению темпов роста сектора. Кроме роста ставок, сопровождаемого увеличением ключевой ставки ЦБ РФ (в условиях повышения НДС с 18% до 20% с 1 января 2019 года и политики таргетирования инфляции, мы прогнозируем дальнейший рост ключевой ставки), ограничивать рост сектора будет и ужесточение требований регулятора к банкам. Кроме этого сдерживать дальнейший рост сектора будет увеличение стоимости жилья на фоне резкого перехода на механизм эскроу-счетов, а также снижение базы для рефинансирования ипотеки. Наконец, невысокие темпы роста реальных располагаемых доходов населения ограничат возможности для выплаты ипотечных кредитов.

В данных условиях мы ожидаем повышения доли просроченной задолженности в секторе с ноябрьского уровня в 1%. Удержать показатель от роста может обсуждаемый в ЦБ РФ законопроект, в рамках которого заёмщики смогут временно приостанавливать выплаты по ипотеке в случае потери работы, в том числе по причине заболеваний, приводящих к временной нетрудоспособности. При этом банк, выдавший ипотечный кредит, удлиняет срок ипотеки, а регулятор не будет относить кредит к просроченному. Законопроект предлагает снижать ежемесячный платеж на 50% на срок до полугода, а сама мера может применяться не чаще, чем раз в 5-7 лет. В настоящее время документ находится на стадии обсуждения с рынком.

Александр Жданов — аналитик QBF