Рыночные индикаторы

Рынки

В субботу парламент Великобритании проголосовал за отсрочку выхода Великобритании из ЕС. Европейский союз отложит Brexit до февраля 2020 г., если премьер-министр Борис Джонсон не сможет согласовать сделку в парламенте на этой неделе. Это ключевой фактор неопределенности для рынков, в то время как позитивные заявления Китая в отношении торговой сделки отошли на второй план.

Глава ЦБ России, Эльвира Набиуллина в интервью CNBC допустила возможность более решительного снижения ключевой ставки (против ранее прогнозируемого сокращения на 25 б.п.). Мы оцениваем с высокой долей вероятности снижение показателя 25 октября на 50 б.п и ещё на 25 б.п. 13 декабря, в результате чего ставка на конец года может составить 6,25% вместо ранее ожидаемой 6,75%.

В фокусе сегодня:

- Германия опубликует индекс цен производителей за сентябрь

- Отчётность за 3К19 представит Halliburton, Cadence Design, Celanese, Zions

Мы считаем, что российский рынок откроет первую торговую сессию недели небольшим плюсом.

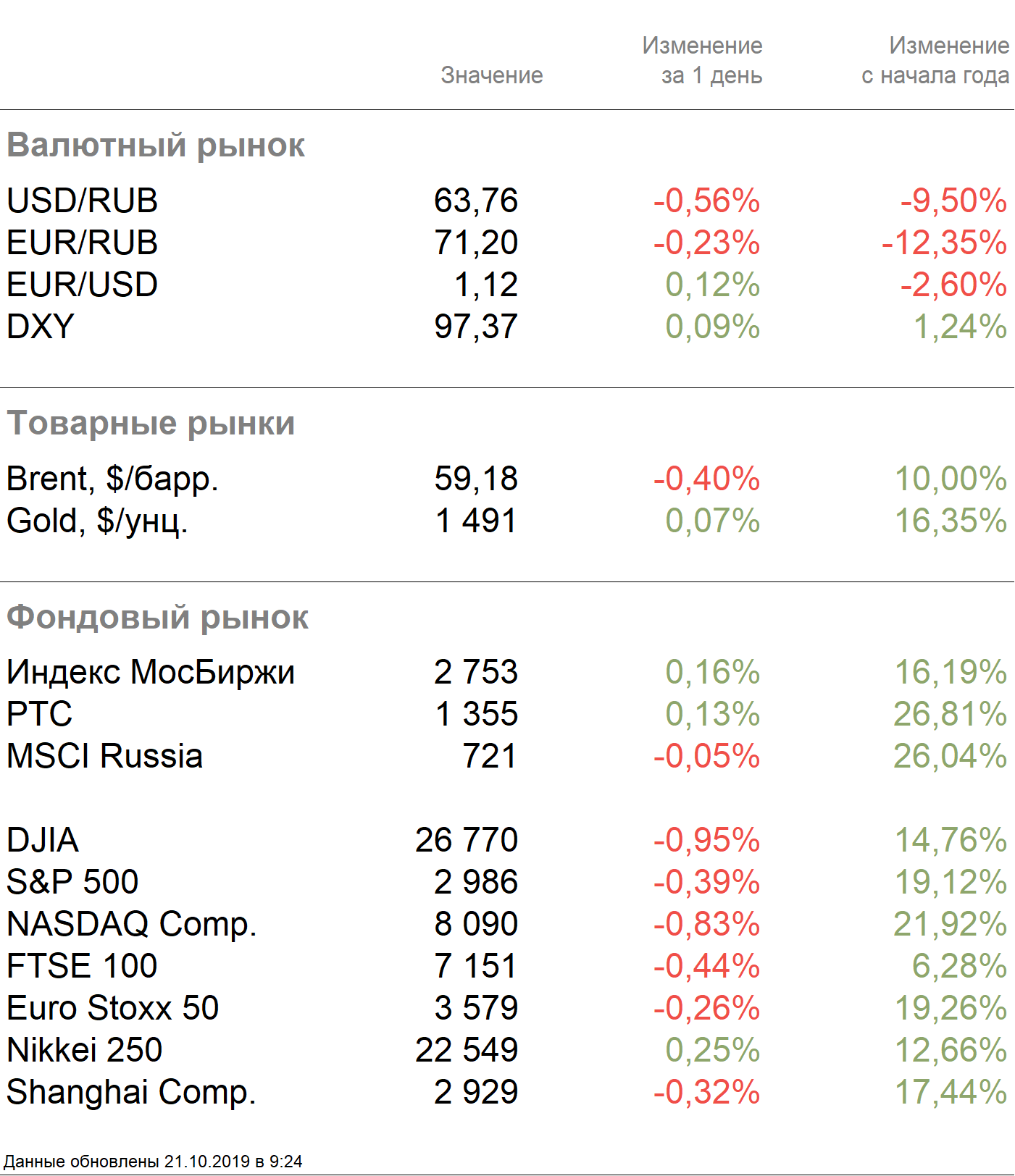

В пятницу индекс Мосбиржи прибавил 0,16%, РТС — 0,13%. Курс российской валюты повысился к доллару и евро до 63,76 руб. и 71,2 руб. соответственно после того, как глава ЦБ России Эльвира Набиуллина допустила более решительное снижение ключевой ставки.

Лидерами роста стали Полюс (+2,48%), Qiwi (+2,01%), АФК Система (+2%), ВТБ (+1,83%), Сбербанк ап (+1,44%).

В число аутсайдеров вошли Veon (-2,7%), Транснефть (-2,1%), ММК (-1,64%), Северсталь (-1,5%) после рекомендации более скромных дивидендов за 3К19, Распадская (-1,38%) из-за дивидендной отсечки.

На утренних торгах понедельника Brent дешевеет на 0,4%, до $59,18/барр., из-за продолжающихся опасений по поводу замедления экономического роста.

Цены на золото сохраняются практически без изменений на уровне $1490/унция, доходность десятилетних казначейских облигаций США выросла на 0,51 п.п., до 1,8%.

Американские площадки закрылись в пятницу в минусе из-за потерь в транспортном секторе, секторе здравоохранения и технологическом после падения в стоимости бумаг Boeing (-6,8% — самое большое однодневное падение с февраля 2016 г.) из-за новостей о том, что компания утаивала информацию о проблемных самолетах 737 MAX от регулятора; Johnson & Johnson (-6,22%) после сообщения о том, что компания отзовет партию детской присыпки в США из-за обнаружения следов асбеста в образцах, взятых из бутылки, купленной онлайн. Dow Jones снизился на 0,95%, S&P 500 — на 0,39%.

Азиатские рынки торгуются утром в понедельник разнонаправленно из-за надежд на прогресс в разрешении американо-китайского торгового конфликта и неопределённости относительно Brexit. Nikkei прибавил 0,25%, Shanghai снижается на 0,32%.

По данным Министерства финансов, опубликованным в понедельник, экспорт Японии в сентябре упал на 5,2% г/г против прогнозируемого снижения на 4% г/г.

Фондовые индексы Европы завершили торговую сессию пятницы в минусе в ожидании голосования парламента Великобритании по Brexit. Euro Stoxx 50 потерял 0,26%.

Британское правительство в воскресенье запустило чрезвычайный план действий, разработанный на случай выхода из ЕС без соглашения, Yellowhammer, сообщил канцлер Майкл Гоув. В субботу британский парламент отказался голосовать по новому соглашению с ЕС, достигнутому в четверг премьером Борисом Джонсоном, и одобрил поправку, обязывающую Джонсона просить о переносе Brexit с 31 октября до 31 января 2020 г. Европейский союз отложит Brexit до февраля 2020 г., если премьер-министр Борис Джонсон не сможет согласовать сделку в парламенте на этой неделе.

Фунт упал с пятимесячного максимума по отношению к доллару до 1,29 доллара за британскую валюту.

DXY прибавил 0,05%, S&P 500 futures вырос на 0,26%.

Новости

Нафтогаз может предъявить Газпрому новый иск на $11 млрд в качестве компенсации за прекращение транзита, сообщает Интерфакс со ссылкой на исполнительного директора НАК Юрия Витренко. Ранее глава Газпрома предлагал отозвать взаимные судебные иски между компаниями до заключения нового контракта с Украиной (Нафтогаз требует с Газпрома $4,63 млрд за недопоставку согласованных объемов газа для транзита, встречный иск Газпрома на $2 млрд связан с долгом за поставки газа).

Мы считаем заявление Нафтогаза скорее попыткой оказать давление на Газпром в преддверии следующего раунда газовых переговоров 28 октября, хотя обе стороны заинтересованы в достижении нового соглашения по транзиту (текущий контракт заканчивается 31.12.2019). Новость нейтральна для акций Газпрома на данный момент, но затягивание переговоров с учетом вероятного сдвига запуска Северного потока — 2 может негативно сказаться на экспортных поставках компании в начале 2020 г. и котировках акций.

Евраз сегодня провел день инвестора в Лондоне, в ходе которого подтвердил свои стратегические цели и дивидендную политику. Стратегия увеличения EBITDA до 2024 г. на $300 млн в год за счет снижения себестоимости успешно реализуется: в 2019 г. компания ожидает эффекта в размере более $350 млн. Инвестпрограмма компании предполагает $1 млрд расходов в год в 2020-23 гг., а прогноз на 2019 г. был повышен с $800 млн до $850 млн, хотя, компания сохраняет гибкость в отношении отмены некоторых проектов при ухудшении ценовой конъюнктуры. Масштабная программа потребует дополнительного финансирования, но Евраз рассчитывает сохранить уровень чистого долга в среднесрочной перспективе менее $4 млрд при значении Чистый долг/EBITDA