Последние 3000 лет деньги являются неотъемлемой частью истории человечества. Сами по себе, в изоляции они не имеют никакой ценности, будь то металлическая монета или листок бумаги с изображением исторического символа, – истинная ценность денег происходит из их использования в качестве средства обмена и меры благосостояния.

Первые деньги в форме ракушек были заменены сначала золотом и серебром, на смену которым пришли бумажные банкноты, что отражает потребности каждого из этапов финансового развития. Бумажные деньги тоже изначально обеспечивались золотом, поскольку люди не были уверены в номинальной стоимости листка бумаги. Это стало новым этапом развития золотого стандарта.

Однако золотой стандарт не используется с 15 августа 1971 года, когда президент Никсон установил соотношение 38 $ за унцию золота. ФРС больше не могла выкупать доллары за золото. Это лишило существовавший золотой стандарт смысла. В 1973 г. американское правительство установило новую цену за унцию, 42 $, а затем в 1976 г. полностью отвязало цену доллара от золота.

В результате отказа от такой привязки стоимость суверенных фиатных валют оказывается поддерживаемой исключительно правительствами. В Википедии это сформулировано точнее: «Фидуциарные (от лат. fiducia — доверие), или фиатные (от лат. fiat — декрет, указание, «да будет так») деньги – это необеспеченные золотом и другими драгоценными металлами деньги, номинальная стоимость которых устанавливается и гарантируется государством вне зависимости от стоимости материала, использованного для их изготовления. Зачастую фидуциарные деньги функционируют как платёжное средство на основе государственных законов, обязывающих принимать их по номиналу. Стоимость фидуциарных денег поддерживается за счёт веры людей в то, что они смогут обменять их на что-либо ценное. Падение авторитета государственной власти приводит к снижению покупательной способности фидуциарных денег, инфляции, «бегству от денег» (попытки сохранить их покупательную способность путём инвестиций) и т. п.»

Последующая цепочка событий привела к тому, что центральные банки стали печатать деньги всякий раз, когда экономика демонстрировала признаки рецессии. Венесуэла, Зимбабве и т.д. – в кризисных ситуациях страны начинают бесконтрольно печатать деньги, провоцируя гиперинфляцию, и в этом заключается главная причина краха фиатных валют в новейшей истории.

Эту ситуацию можно разрешить или по крайней мере свести к минимуму, если центральные банки вернут привязку фиатных денег к некоему конечному активу. Это было невозможно до 2009 г., когда Сатоши Накамото создал Биткойн, криптографические, децентрализованные, бездоверительные цифровые деньги.

Как в существующую систему вписывается Биткойн

Некоторые биткойнеры выступают за замещение центральных банков новой системой, основанной на Биткойне. На мой взгляд, этого может и не понадобиться. Прежде чем перейти к тому, как Биткойн может дополнить существующую систему центральных банков и фиатных валют, давайте сначала обратим внимание на ценность Биткойна.

Существует множество источников, к которым можно обратиться для лучшего понимания того, что такое Биткойн, но для тех, кто владеет английским, я настоятельно рекомендую ресурс, скомпилированный Джеймсоном Лоппом. Помимо этого, многие видные деятели в самых разных отраслях и жанрах тоже положительно высказываются о BTC:

«Здесь речь идёт о валюте, и в этом мире не так много вещей, которые бы так или иначе не пересекались с деньгами. Появление Биткойна меняет даже саму природу управления. Недвижимость, пенсионная система, здравоохранение, финансирование компаний, банковская отрасль, дипломатия, методы ведения войн – список можно продолжать и продолжать – всё это подлежит пересмотру. Ничто не останется прежним. Мы действительно переживаем нечто такое, чего никогда прежде не существовало, что-то, что затронет каждого человека на планете», – говорит Бренна Спаркс, заметная участница криптосообщества.

Недавно на DTCC Fintech Symposium в ответ на вопрос модератора панельной дискуссии и управляющего директора DTCC Дженнифер Певе о том, какие актуальные проблемы решает Биткойн, Боб МакЭлрат, блокчейн-разработчик Fidelity Digital Assets, указал жестом на аудиторию и сказал, что первой такой проблемой является отсутствие доверия ко многим учреждениям, представители которых находятся в этом зале. Биткойн решил эту проблему, позволив людям передавать ценность без участия посредников. Второе полезное свойство Биткойна, по мнению МакЭлрата, заключается в том, что он является средством хеджирования рисков, связанных с более традиционными инвестициями. «Цель Биткойна заключается в хеджировании рисков чрезвычайно масштабного экономического провала», – сказал МакЭлрат.

Ценностное предложение Биткойна

Ценностное предложение Биткойна – это его жёсткая монетарная политика и дефицитность: скорость выпуска новых монет сокращается вдвое каждые 4 года (см. рис. 1). С его фиксированным объёмом эмиссии, ограниченным 21 000 000 BTC, Биткойн избегает проблемы бесконечного увеличения денежной массы и, как следствие, гиперинфляции. Один из самых больших недостатков монетарной политики существующих фиатных валют заключается в том, чтобы печатать деньги бесконечно, вольно или невольно. Когда долг накапливается, самый простой выход – это напечатать кучу денег, чтобы облегчить задачу выплат по долгу, как и поступает сегодня большинство стран. Это приводит к серьёзным последствиям, включая гиперинфляцию.

Рисунок 1: Объём и скорость эмиссии Биткойна (источник: themisescircle.org)

Рисунок 1: Объём и скорость эмиссии Биткойна (источник: themisescircle.org) В Биткойне SHA-256 используется для майнингового proof-of-work-алгоритма и генерации адресов, что делает его самым защищённым криптографическим цифровым активом в мире. Вся сеть работает на 10 000 узлах, благодаря чему Биткойн является защищённым, но при этом открытым и не требующим доверия реестром, для обеспечения достоверности которого не нужны ни аудиторы, ни система двойной записи. Децентрализация обеспечивает также устойчивость Биткойна к цензуре и высокий иммунитет к попыткам реорганизации реестра, атакам 51% и двойного расходования. Благодаря Blockstream, узлы теперь могут передавать данные даже через спутники, что позволяет обеспечить непрерывную работу сети Биткойна даже в случае масштабного стихийного бедствия или ядерной войны.

Биткойн чрезвычайно гибок и прост в передаче и хранении ценности – эти функции доступны практически каждому, у кого есть электронное устройство и доступ в интернет. Кроме того, как способ передачи ценности, Биткойн обладает большими преимуществами по сравнению с традиционными средствами сохранения стоимости (см. таблицу 1).

Таблица 1: стоимость транзакций для трёх основных средств сохранения стоимости (Источник: themisescircle.org)

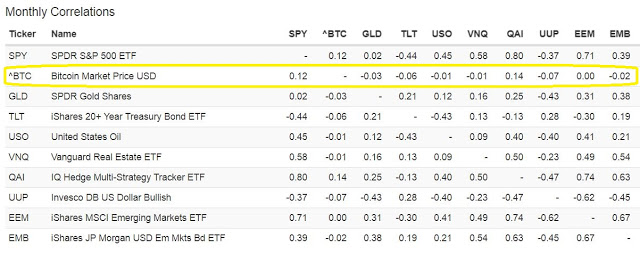

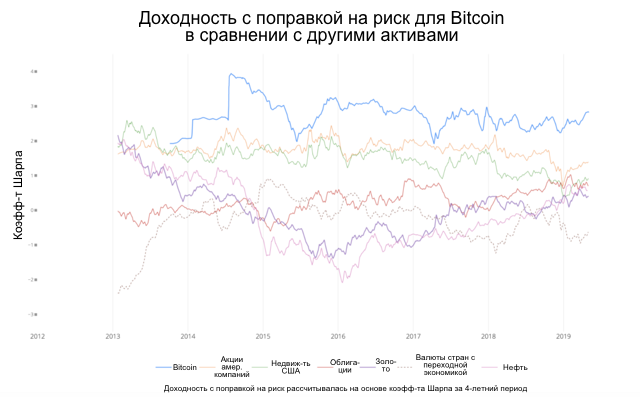

Таблица 1: стоимость транзакций для трёх основных средств сохранения стоимости (Источник: themisescircle.org) Биткойн обладает наименьшей корреляцией с традиционными классами активов, как показано в таблице 2. К тому же у него совершенно выдающийся коэффициент Шарпа по сравнению с традиционными активами (см. рисунок 2). Этот коэффициент напрямую связан с общей эффективностью инвестиционного портфеля, о чём свидетельствуют результаты многочисленных исследований с размещением в BTC небольших долей любых портфелей. По данным Bitwise, средняя прибыльность традиционного портфеля (60% акций, 40% облигаций с ежеквартальным ребалансированием) за период с начала 2014 по конец марта 2019 г. составила 26,5% при волатильности 6,5%. Если бы хотя бы 5% от этого портфеля было инвестировано в Биткойн (57% акций, 38 облигаций, 5% BTC), то за тот же период его прибыльность составила бы 58,5% при волатильности всего лишь 2,5%. Другими словами, коэффициент Шарпа для Биткойна был намного выше, чем для традиционных классов активов, что наглядно показано на рисунке 2.

Таблица 2: Корреляция основных активов за 9 лет (источник: portfoliovisualizer.com)

Таблица 2: Корреляция основных активов за 9 лет (источник: portfoliovisualizer.com)  Рисунок 2: Коэффициент Шарпа для Биткойна и для основных классов активов (источник: hackernoon.com)

Рисунок 2: Коэффициент Шарпа для Биткойна и для основных классов активов (источник: hackernoon.com) Ценность бренда. По данным ccn.com, популярность поисковых запросов в Google о Биткойне выше, чем у Трампа, Tesla и Ким Кардашьян. Подобно лучшим брендам мира, Bitcoin – название, узнаваемое многими.

Достаточно сказать, что Биткойн является революционным активом для существующих финансовой, монетарной бухгалтерской и аудиторской систем. Эти уникальные, но критически важные свойства, в свою очередь, привлекают больше пользователей и, следовательно, увеличивают также число узлов сети, что ещё больше увеличивает ценность Биткойна.

Следует ли центральным банкам рассмотреть возможность покупки биткойнов?

В ближайшем будущем этого может и не случиться, но есть ненулевая вероятность, что когда-нибудь страны будут объединять усилия для совместной покупки биткойнов ради общего блага.

Преимущества покупки биткойнов для центральных банков:

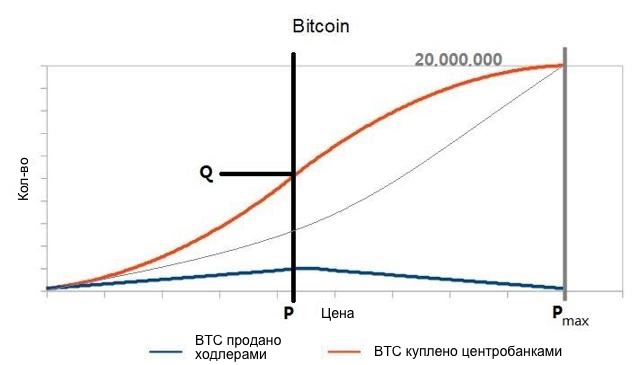

а) Объём эмиссии Биткойна ограничен 21 миллионом BTC, что делает его намного более предпочтительным средством резервирования/обеспечения для широкой денежной массы, поскольку с ним намного проще достичь равновесия QP = BM, где Q = кол-во купленных биткойнов, P = цена BTC, при которой достигается равенство, а BM = мировая широкая денежная масса. Мы вернёмся к этому позже, в вычислениях.

б) Фиатные валюты в любой момент времени остаются полностью обеспеченными, и реализуется это довольно просто в сравнении с покупкой и хранением золота. Подробнее об этом позже.

в) В вероятном случае экспансии широкой денежной массы отдельной страны, эта страна может просто купить для своих резервов чуть больше BTC, пока не будет достигнуто равенство qp = bm, где q = удерживаемые страной BTC, p = целевая равновесная цена, bm = объём широкой денежной массы.

г) В маловероятном случае сокращения широкой денежной массы, страна может продать часть BTC, чтобы достичь равенства qp = bm.

Почему Биткойн, а не управляемая государствами криптовалюта?

а) BTC – это единственная децентрализованная и бездоверительная сеть с самой большой и многонациональной базой пользователей и держателей, т.е. она не может быть подделана и не имеет конфликта интересов с какой-либо страной или центром влияния. Неудачи, которые терпели национальные криптовалюты, такие как Petro, во многом были обусловлены централизованным характером, отсутствием прозрачности и доверия к ним со стороны пользователей. Нельзя создать отказоустойчивый актив внутри системы. Биткойн находится вне системы, и поэтому обладает устойчивостью к любым злонамеренным манипуляциям с данными.

б) Узлы BTC настолько широко распределены по всем уголкам земного шара, что его сеть устойчива к стихийным бедствиям и техногенным катастрофам; работу сети может остановить только событие уровня вымирания человечества. Это делает Биткойн безопасным для хранения и передачи стоимости даже в самых критических ситуациях. О централизованной криптовалюте нельзя сказать того же, поскольку количество узлов в её сети не будет настолько большим и распределение их будет не таким широким. Это также означает, что страны не смогут выкупить все BTC, так как без распределённой сети узлов они будут бесполезны.

в) Различные выгоды, которые BTC может принести странам, например, внедрение чистой и эффективной энергии, минимизация отходов и устойчивый экономический рост. Вопреки распространённому мнению, в майнинге Биткойна используется по большей части экологически чистая энергия из возобновляемых источников; когда растёт стоимость энергии, растут и расходы майнеров, которые ищут наиболее экономичные и эффективные способы добычи биткойнов. Кроме того, в результате майнинга не образуется нежелательных побочных продуктов или отходов.

Моделирование закупки центральными банками биткойнов и золота

Далее мы произведём некоторые расчёты по покупке центральными банками каждого актива и сравним результаты.

Bitcoin (BTC)

В общих чертах, центральные банки должны покупать BTC до тех пор, пока стоимость купленных BTC не сравняется с мировой широкой денежной массой, т.е. QP = BM.

По данным bitcoinity.com, для того чтобы поднять цену биткойна на 10%, нужен рыночный ордер на покупку 10 000 BTC. Это было подтверждено пампом на 20%, произошедшим 3 апреля 2019 г., когда неизвестный «кит» разместил рыночный ордер на сумму 80 млн долларов (= 20 000 BTC x 4000 $) (источник).

Ещё один фактор, который нужно учитывать: по достижении ценой определённого уровня всё больше людей становятся готовы продавать актив, поэтому мы включаем в наш расчёт фиксированный коэффициент x%. Поскольку объём эмиссии BTC ограничен 21 миллионом монет, продаваемые BTC должны следовать логистической функции, обозначенной на рисунке 3 красной линией, т.е. первая часть случается, когда количество покупаемых монет находится в экспоненциальной фазе, до того, как продажа достигнет своего пика (до QP), однако ценовое ралли ускоряется во второй части, в течение которой ордера на продажу оказываются исчерпаны (во время этой фазы покупка каждых 10 000 BTC будет двигать цену вверх больше, чем на 10%).

Рисунок 3: соотношение кол-ва проданных BTC и их стоимости (источник: автор)

Рисунок 3: соотношение кол-ва проданных BTC и их стоимости (источник: автор) BTC, купленные в экспоненциальной фазе, можно выразить следующим уравнением:

B∑n(1+x)i [P0(1.1)n] = SBM

где:

- B = 10 000 (сумма рыночного ордера, необходимого для роста цены на 10%);

- n = общее количество покупок;

- i = количество покупок;

- после каждого 10% ценового ралли будет продаваться на x% BTC больше;

- P0 = начальная цена;

- SBM = широкая денежная масса.

С помощью простой электронной таблицы мы можем получить данные в течение нескольких итераций. Однако при установленном на максимум значении x, график принимал вид, обозначенный на рисунке 3 тонкой серой линией. Позвольте мне объяснить логику. Поскольку нам нужно иметь сколько-то BTC, доступных для поддержания узлов и других потребностей, я думаю, что 1 миллион – это минимальное количество BTC, которое должно находиться в обращении для сценариев использования, отличных от кастодиального хранения в интересах центральных банков. Хотя данные для расчёта второй части недоступны, можно с уверенностью предположить, что чистый эффект логистической функции аналогичен экспоненциальной функции, при условии, что мы знаем максимальное количество монет, которое составляет 20 миллионов. Для сравнения представлены расчёты для 0% и половины от максимального значения x%.

Предположим, что P0 = 10 000 $; SBM = 100 трлн долл. США (100 000 000 000 $).

| x% | Конечная цена ($) | BTC Куплено | BTC в свободном обращении(1) | Инвестиции(2) / SBM | Общее время(3) (минут) |

| 0 | 94.200.000 | 970.000 | 20.030.000 | 9,41% | 980 |

| 4 | 18.600.000 | 5.300.000 | 15.700.000 | 1,86% | 810 |

| 8 | 4.900.000 | 20.000.000 | 1.000.000 | 0,49% | 670 |

Примечание:

Что, если центробанки будут покупать после того, как цена вырастет на 900%?

P0 = 100 000 $; SBM = 100 трлн долл. США (100 000 000 000 $).

| x% | Конечная цена ($) | BTC Куплено | BTC в свободном обращении(1) | Инвестиции(2) / SBM | Общее время(3) (минут) |

| 0 | 127.200.000 | 760.000 | 20.240.000 | 12,71% | 770 |

| 7 | 15.700.000 | 6.000.000 | 15.000.000 | 1,55% | 550 |

| 15 | 4.600.000 | 18.000.000 | 3.000.000 | 0,44% | 420 |

Давайте попробуем увеличить начальную цену ещё в 9 раз:

P0 = 1 000 000 $; SBM = 100 трлн долл. США (100 000 000 000 $).

| x% | Конечная цена ($) | BTC Куплено | BTC в свободном обращении1 | Инвестиции2 / SBM | Общее время3 (минут) |

| 0 | 172.000.000 | 540.000 | 20.460.000 | 17,09% | 560 |

| 20 | 13.200.000 | 6.900.000 | 14.100.000 | 1,21% | 290 |

| 40 | 6.200.000 | 15.000.000 | 6.000.000 | 0,51% | 210 |

Очевидно, что, если центробанки будут действовать поздно, то им придётся заплатить больше денег за меньшее количество BTC. Однако это будет компенсироваться большим числом держателей, желающих продать свои BTC по более высокой цене, т.е. центробанки смогут купить больше BTC на меньшие деньги. Исходя из значения общего времени покупки, она может быть произведена в течение одного дня.

Здесь у кого-то может возникнуть вопрос: а не было бы проще купить нужное количество биткойнов за один раз? Это невозможно по следующим причинам: 1) после каждой покупки 10 000 BTC нужно 10 минут, чтобы новая цена распространилась по всем биржам мира; 2) покупка ордерами по 10 000 BTC будет иметь кумулятивный эффект, и таким образом будет намного проще точно отрегулировать необходимую к покупке сумму BTC.

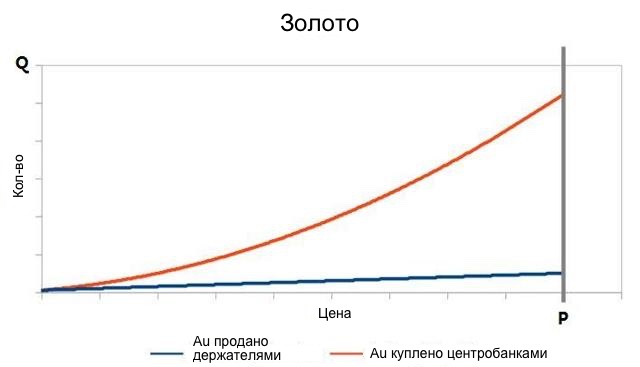

Золото (Au)

По данным coinmetric.io, волатильность BTC примерно в 10 раз выше, чем золота; отсюда можно сделать вывод о том, что, если для подъёма цены BTC на 10% требуется рыночный ордер размером в 8% от суточного объёма торгов, то для подъёма цены золота на 1% понадобится рыночный ордер на покупку 79 метрических тонн (т.) золота (суточный объём торгов наличным золотом составляет около 988 т.).

Теперь давайте взглянём на золото (AU):

Предположим, что P0 = 40 000 000 $; SBM = 100 трлн долл. США (100 000 000 000 $).

| x% | Конечная цена / т. ($) | Куплено Au (т.) | Au в свободном обращении(1) | Инвестиции(2) / SBM |

| 0 | 2.900.000.000 | 35.000 | 165.000 | 23,00% |

| 0,7 | 1.100.000.000 | 98.000 | 102.000 | 7,80% |

| 1,4 | 520.000.000 | 193.000 | 7.000 | 3,77% |

Примечание:

Поскольку общий объём предложения золота практически неограничен, более высокая цена является стимулом для увеличения его добычи, в том числе на более удалённых или сложных в разработке месторождениях, что будет ослаблять цену. Судя по всему, призывы некоторых политиков обеспечивать фиатные валюты золотом, если таковые вообще прозвучат, окажутся тщетными. Даже если центральные банки решат накапливать золото, как указано в таблице выше, цена всё равно снизится в течение нескольких лет, по мере развития технологий добычи. Эта ситуация показана на рисунке 4.

По данным westcoastplacer.com,

- масса всего когда-либо добытого золота = 200.000 т.;

- масса золота в континентальной коре 35.000.000.000 т.;

- масса золота в континентальной коре 35.000.000.000 т.;

- масса всего золота в земной коре = 39.400.000.000.000.000 т.

Согласно некоторым научным данным, золото есть даже в астероидах. Так что общий золотой запас, в сущности, неограничен.

Рисунок 4: соотношение кол-ва проданного золота и его стоимости (источник: автор)

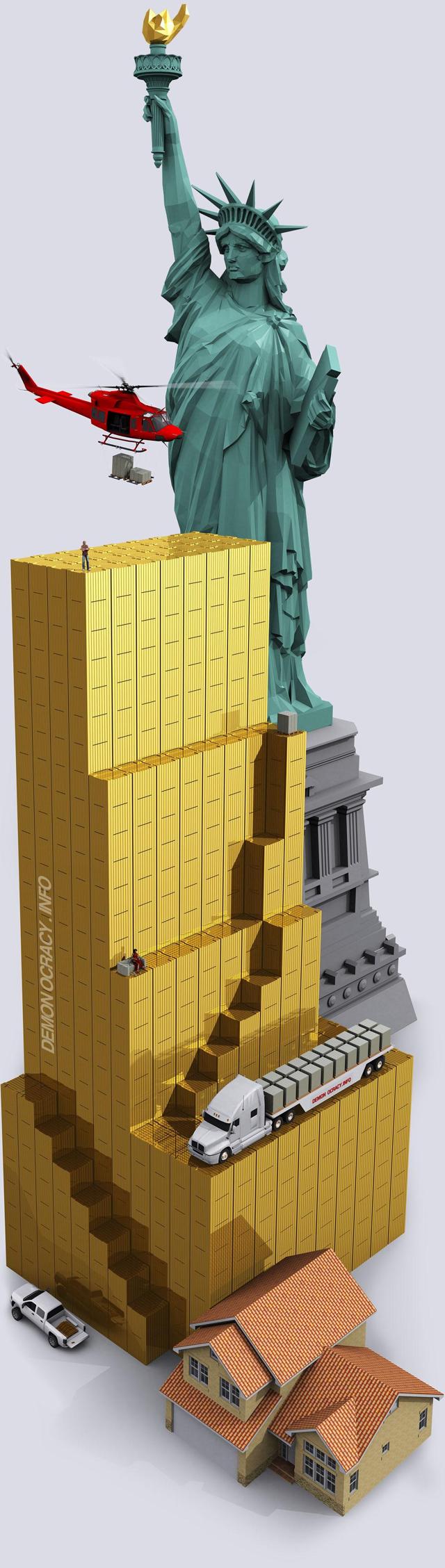

Рисунок 4: соотношение кол-ва проданного золота и его стоимости (источник: автор)  Поскольку золото, по сравнению с Биткойном, намного более громоздко (на картинке выше показано, какой объём занимают 200 000 т. в золотых слитках, источник: demonocracy.info), то для того, чтобы перевезти всё приобретённое золото в соответствующую страну, нужны месяцы или даже годы. Например, репатриация немецкого золота началась в 2013 году и продолжается до сих пор. Большая часть принадлежащего Германии золота находится за рубежом. Бундесбанк планирует репатриировать достаточное количество золота, чтобы по крайней мере половина золотого запаса Германии хранилась в стране, к 2020 году. Кроме того, этот процесс требует значительных расходов на страхование и логистику (см. таблицу 1).

Поскольку золото, по сравнению с Биткойном, намного более громоздко (на картинке выше показано, какой объём занимают 200 000 т. в золотых слитках, источник: demonocracy.info), то для того, чтобы перевезти всё приобретённое золото в соответствующую страну, нужны месяцы или даже годы. Например, репатриация немецкого золота началась в 2013 году и продолжается до сих пор. Большая часть принадлежащего Германии золота находится за рубежом. Бундесбанк планирует репатриировать достаточное количество золота, чтобы по крайней мере половина золотого запаса Германии хранилась в стране, к 2020 году. Кроме того, этот процесс требует значительных расходов на страхование и логистику (см. таблицу 1).

Золото не обладает устойчивостью к цензуре: недавно Банк Англии просто отказался репатриировать золото Венесуэлы из-за подозрений в отмывании денег. Восемьдесят шесть лет назад Франклин Рузвельт принял решение об отказе от золотого стандарта. Американцам было запрещено владеть слитками золота. В отличие от биткойнов, золото с лёгкостью могло быть изъято государством.

И последнее, но не менее важное: золото непопулярно среди молодого поколения. По словам Нэйта Гераси, президента ETF Store и независимого инвестиционного консультанта, 90% инвесторов-миллениалов предпочитают Биткойн традиционным хеджирующим активам, таким как золото. Рано или поздно золото потеряет свой блеск и уступит Биткойну.

Заключение

Центральным банкам нужно объединить усилия, чтобы включить Биткойн в свои резервы, если они хотят, чтобы фиатные валюты в будущем сохраняли актуальность. Время на исходе.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.