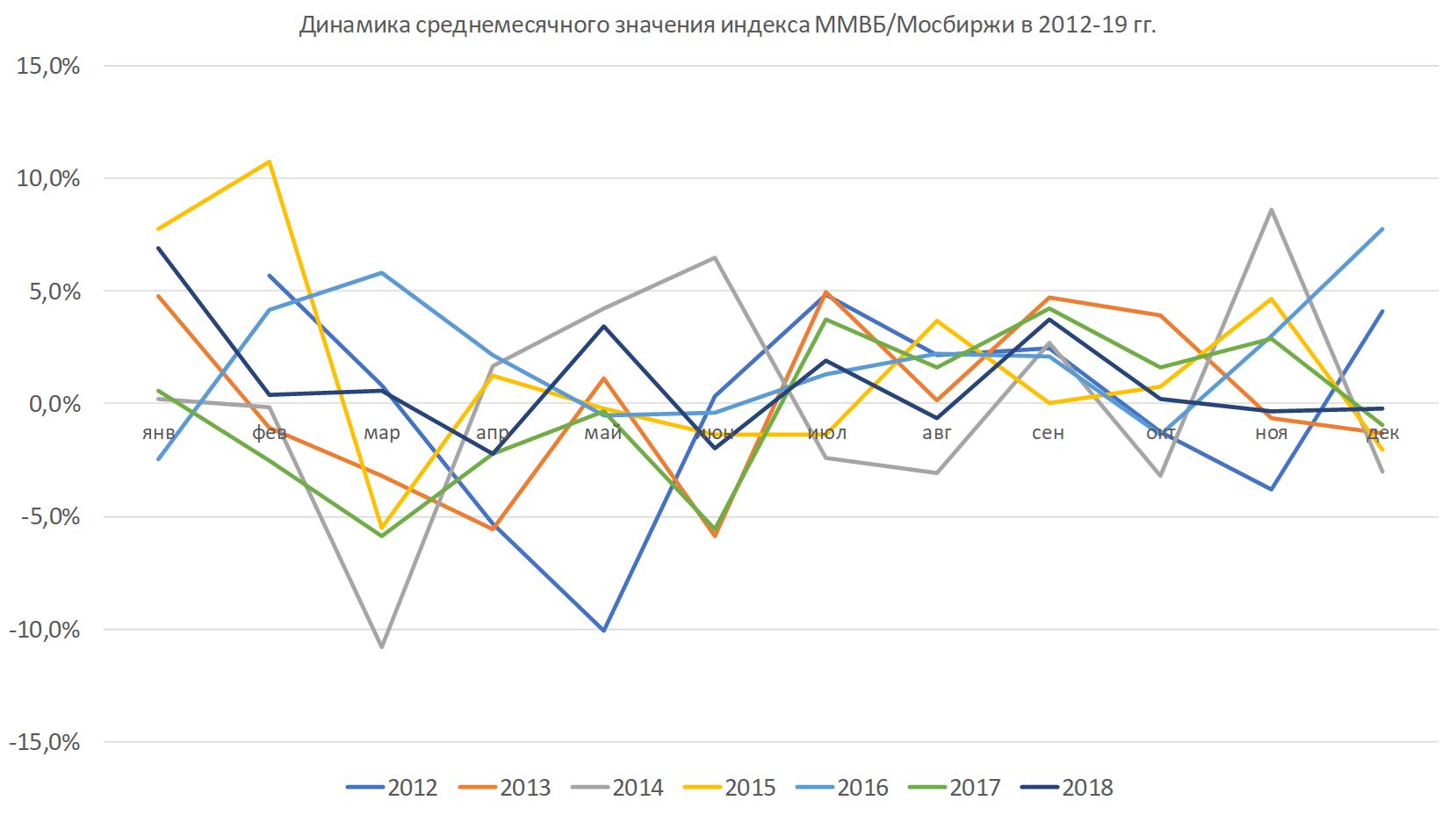

- Август — худший месяц в истории российского, американского, а значит и глобального фондового рынка. Максимальное падение ММВБ с 1998 г. составляло 44%, среднее — 0,5%, в случае S&P 500 — 15% и 1% соответственно. Следовательно, на август приходится максимальное снижение доходности КО США 10 лет, максимальный уровень снижения за 20+ лет — более 20 п.п.

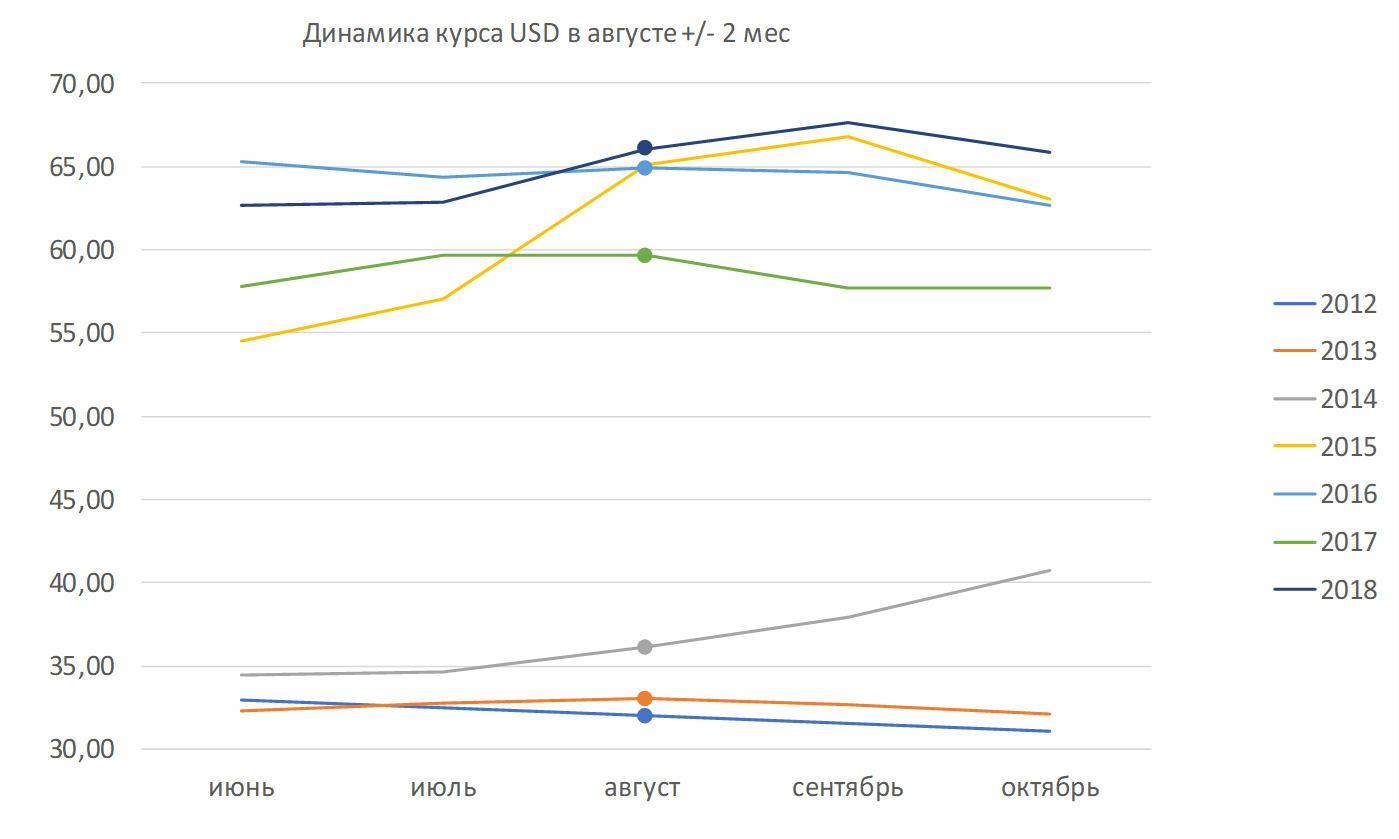

- Для рубля за тот же период, с 1998 г., август не был худшим месяцем в отличие от мая и октября, максимальное зафиксированное в августе падение — 3%. Основное падение по многим активам, включая золото, нефть и валюты развивающихся стран приходится на октябрь, что главным образом обусловлено активным ростом с начала года и растущими геополитическим рисками

Тренд на риск продолжится

- Мировые фондовые рынки продолжают колебаться у рекордных максимумов, получая поддержку от превосходящей ожидания прибыли компаний в Европе и США. Большинство рынков находится в зеленой зоне.

- Для нас это означает необходимость увеличения в портфелях доли акций против облигаций с умеренного уровня до высокого, и увеличение доли не только бумаг ряда циклических секторов, таких как IT и поставщики второстепенных товаров и услуг (consumer discretionary), но и финансовой отрасли, не только рынка облигаций развивающихся стран, но и акций и валюты.

Почему?

- Ключевые экономические показатели, такие как розничные продажи и промышленное производство, отличались большей устойчивостью, указывая на то, что отчетность компаний преподнесет очередной позитивный сюрприз по аналогии с четвертым кварталом 2018 г. и первым кварталом 2019 г. Прибыль на акцию скорее демонстрирует рост, выраженный однозначной величиной, чем снижается. Замедление роста преимущественно наблюдается в секторах, завязанных на торговлю (промышленность, ископаемые и металлы), что обусловлено некоторой вялостью динамики из-за действующих пошлин

- Китай (благодаря снижению нормы резервирования на 50 б.п. и отложенному эффекту предыдущих стимулирующих мер) и ЕЦБ (от которого ждут снижения ставки в сентябре и возобновления количественного смягчения в четвертом квартале) могут обеспечить стабилизацию, а затем и оживление мировой промышленности

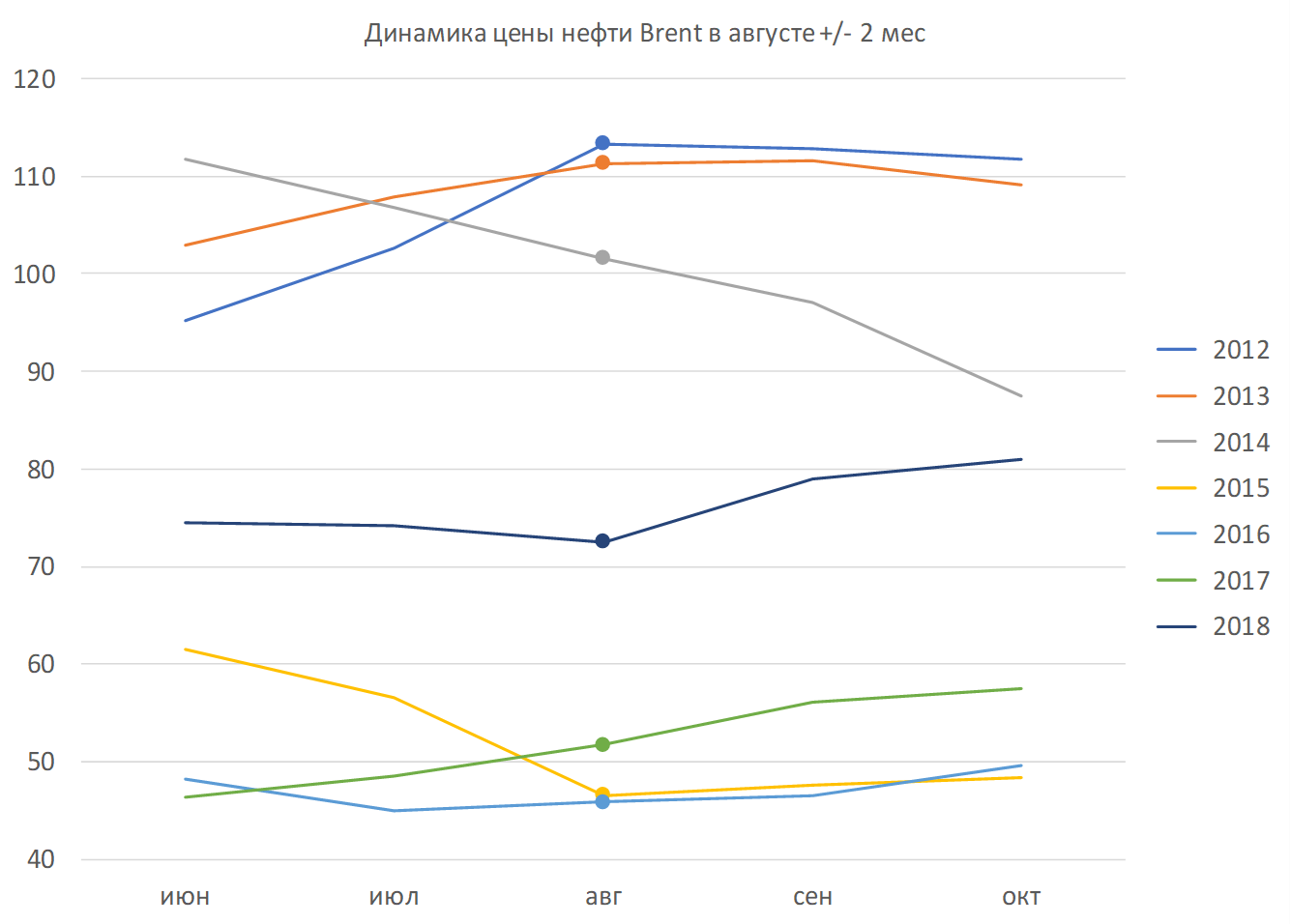

- Напряженность в отношениях США и Китая сохраняется, но, как мы отмечали неделей ранее, способность этого фактора дестабилизировать мировые рынки за счет значительного удорожания нефти стремительно снижается, т.к. на рынке наблюдается избыточное предложение и эффект от санкций США, обваливших экспорт из Ирана, уже сошел на нет

- Мы по-прежнему считаем, что Дональд Трамп решит заключить частичное соглашение с Китаем позже в этом году, вместо того чтобы повышать пошлины, создавая тем самым предпосылки для замедления экономики перед президентскими выборами в 2020 г., но уверенности в таком сценарии все же мало

Основные риски

- Перспектива жесткого Брексита 31 октября сохраняется — новый премьер-министр Великобритании Борис Джонсон выдвинул на переговорах неосуществимые условия, а его кабинет нацелен довести выход из ЕС до конца

- Торговое и технологическое противостояние США и Китая остается самым значительным геополитическим риском — выдвигаемые Вашингтоном требования слишком комплексные, чтобы получить осуществление

Что покупать?

- Во втором полугодии стоит ждать равномерного повышения стабильности роста в условиях проводимого мировыми Центробанками цикла смягчения. В связи с этим мы рекомендуем увеличить в портфелях долю в акциях США и развивающихся рынков (увеличить дюрацию в высокодоходных валютах Латинской Америки)

- Также следует открыть длинные позиции по золоту — к этому располагают ожидания того, что снижение реальных процентных ставок продолжится и в 2020 г. в условиях снижения Центробанками номинальных ставок и незначительного успеха в повышении инфляции

- Различные защитные стратегии также можно применять независимо от месяца, хотя текущую конъюнктуру рынка нужно учитывать. Наши актуальные рекомендации по защитным инструментам включают покупку структурных продуктов на акции российских или зарубежных компаний, обеспечивающих защиту капитала и долю в прибыли от роста котировок

Российский фондовый рынок

- Большинство крупных российских публичных компаний в августе публикует отчетность за второй квартал, часть из них также объявляет промежуточные дивиденды, поэтому значительное отклонение фактических результатов от ожиданий рынка может повлиять на динамику индекса Мосбиржи в ближайший месяц

- Наш целевой уровень до конца года — рост на 10%, до 1500 пунктов. В числе наших актуальных идей — Лукойл, Татнефть ао, Сбербанк и Северсталь

Источник: ITI Capital, Bloomberg

Фондовый рынок США

- Финансовые результаты компаний США за второй квартал могут быть недооценены, если принять в расчет слабую динамику индекса деловой активности

- В разрезе секторов циклические отрасли обгоняют защитные в Европе и США, в лидеры роста вышли технологический сектор и автопроизводители Европы

- Помимо циклических секторов, также стоит увеличить вложения в защитные сектора, такие как медицинские услуги, в том числе Cigna, Abiomed и Gilead Science

- Наш целевой показатель по S&P 500 до конца года — 3224 п., +7% к текущему уровню

Валюта и еврооблигации

- Мы рекомендуем сохранять значительные позиции в суверенных облигациях в твердой валюте развивающихся рынков (EM), которые обновили исторические максимумы, и незначительно сократить позиции в облигациях локальных EM в условиях уменьшения объемов керри-трейд

- Среди актуальных идей по переоценке мы рекомендуем надежных эмитентов со страновыми рисками, например Мексику (Credito Real 26, Pemex 27)

- Мы считаем, что в целом риски для рубля в августе ограничены — курс не превысит 64 руб. за доллар, курс до конца года — до 65 руб. Локальные риски для рубля ограничены ввиду того, что давление на валютный баланс не будет значительным, так как закончились дивидендные выплаты и основной период конвертации рублей в валюту для выплат нерезидентам, объем чистых выплат по внешнему долгу сокращается по отношению к пиковым объемам в июле

- В то же время приток нерезидентов в ОФЗ будет ограниченным в условиях снижения реальных ставок и, следовательно, керри-трейда, так как ЦБ еще раз снизит ставку до конца года — на 25 б.п.

- Основной риск рублю несет геополитика, в том числе санкции, в то время как корреляция рубля с ценой нефти остается низкой. Держать сбережения в разных валютах с учетом планируемых крупных валютных расходов — разумная стратегия не только в августе, но и во время высокого сезона отпусков — курсовые колебания могут быть наиболее заметны для личного бюджета

Источник: ITI Capital, ЦБ России, EIA

Нефть

Несмотря на фактор Ирана, цены на нефть сохраняют потенциал к снижению в условиях слабого роста глобального спроса. В августе возможно падение Brent до $61,5 за барр., на наш взгляд.

Источник: ITI Capital, ЦБ России, EIA

Ключевые события в августе

- Заседание G7

- Переговоры между США и Китаем