Глобальные рынки (стратегия)

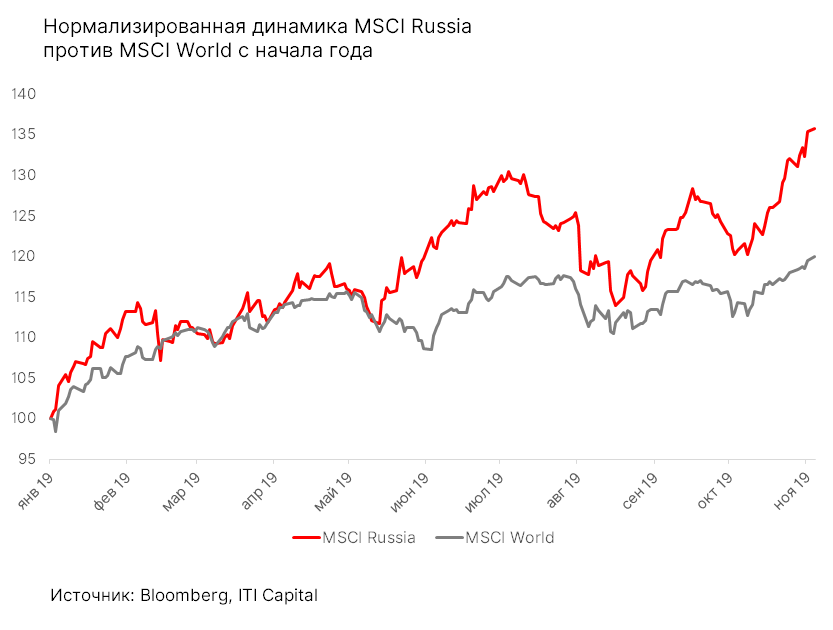

Россия — в лидерах роста среди мировых рынков.

Российские нефтегазовый сектор — лидер по росту с начала месяца благодаря таким компаниям как Сургутнефтегаз (31%), Газпром (19%) и Лукойл (12%). Спрос обусловлен значительным повышением аппетита к риску, корпоративными новостями и удорожанием природного газа в США на 22%.

Также значительно выросли американские нефтесервисные компании, такие как Halliburton (14%), Schlumberger (14%), ConocoPhillips (8,4%) и S&P 500 Health Services (10,4%), за которыми следует индекс стали (10%) и DAX (9,4%).

В числе аутсайдеров в этом месяце оказались VIX (-25%), пятилетние CDS (-19,4%) и железная руда (-13%). VIX опустился на 50% с начала года, продовольственные товары — на 9%.

Что покупать?

Глобальные акции

Наша цель на конец года по S&P 500 составляет 3171 п., т.е. +100 п. от нынешних уровней, что означает ограниченный рост на 3–4%. Таким образом, мы не ожидаем значительного роста, но в то же время видим, что аппетит к риску остается на месте.

Мы ждем повышения спроса на бумаги американских нефтегазовых и нефтесервисных компаний. Среди наших любимых бумаг с наибольшим потенциалом следует отметить Devon Energy (32%), ConocoPhillips (26%), Halliburton (25%) и Schlumberger (20%).

Если сделка будет заключена и США откажутся от пошлин на $360 млрд импорта, то цены на нефть марки Brent могут достичь $70/барр. при сопротивлении 64,57 (200-дневная скользящая средняя).

Индексы Азии, особенно юго-восточных стран, показывают слабую динамику: Индия (+4%), Южная Корея (+10%) и Китай (+13%). Мы рекомендуем наращивать вложения в эти индексы через ETF, учитывая, что их динамика зависит от соглашением между США и Китаем.

В числе других недооцененных фондовых индексов — Чили, ЮАР и Турция.

Российские акции

Наша цель на конец года по РТС — 1545 п., или +6% от текущего уровня, включая наши любимые акции.

Наша цель на конец года по Газпрому — 280 руб., что обусловлено объявлением дивидендной политики в конце ноября, в соответствии с которой мы ожидаем роста годовой доходности до 7,5% по сравнению с предыдущими 6,3% ввиду увеличения дивидендной выплаты на 35% и новостей по «Северному потоку-2».

Наша краткосрочная цель по Сбербанку — 250 руб., что сопоставимо с уровнями июня 2019 г. при поддержке курса рубля, который может составить 62,5 руб., если будут подписаны документы по первому этапу торговой сделки и цены на нефть продолжат повышаться.

Мы видим значительный потенциал роста акций российских металлургических и горнодобывающих компаний — этот сектор единственный торгующийся на отрицательной территории с начала года, в частности Алроса (-24%), НЛМК (-20%), ММК (-15%) и Северсталь (-6%). У ТМК есть хороший потенциал роста, поскольку компания приближается к завершению сделки по продаже американского актива.

Предстоящая неделя — зарубежные рынки

Вторник, 5 ноября

- Минфин России может опубликовать данные о динамике ФНБ за октябрь

- Торговый баланс США за сентябрь, прогноз — дефицит $52,4 млрд

- Обзор ОПЕК по рынку нефти

Среда, 6 ноября

- Председатель Банка России Эльвира Набиуллина, как ожидается, выступит на пленарном заседании Совета Федерации

- Министерство финансов России опубликует план покупок валюты на месяц

- Инфляция в России за октябрь, прогноз +0,2% м/м, +3,8% г/г

- Выступления председателя ФРБ Миннеаполиса Нила Кашкари, председателя ФРБ Чикаго Чарльза Эванса, председателя ФРБ Нью-Йорка Джона Уильямса, председателя ФРБ Филадельфии Патрика Харкера

Четверг, 7 ноября

- Ставка Банка Англии, прогноз — без изменений на уровне 0,75%

- Брифинг председателя ЦБР Набиуллиной в АЕБ

- Выступление председателя ФРБ Далласа Каплана

- Финансовые результаты ВТБ за девять месяцев, ПАО «Ростелеком» может опубликовать результаты за третий квартал

- Данные АЕБ о продажах автомобилей в России за октябрь, прогноз −0,4% м/м

Пятница, 8 ноября

- Выступления председателя ФРБ Атланты Рафаэля Бостика, председателя ФРБ Сан-Франциско Дэли

- Финансовые результаты ПАО «Сбербанк» за 10 месяцев по РСБУ; результаты ПАО «Алроса», ПАО «Московская биржа» за третий квартал

- В Москве откроется Конференция по искусственному интеллекту и анализу данных

- Moody’s Investors Service может опубликовать рейтинги Великобритании

График недели

Российский рынок за неделю

По итогам недели, закончившейся 1 ноября, индекс Мосбиржи прибавил 1,98%, РТС — 2,41% на фоне увеличения аппетита к риску. Мы ждём активного роста российского рынка ввиду последних позитивных событий на глобальных площадках. Рубль укрепился к доллару до 63,54 руб. и ослаб к евро до 70,95 руб.

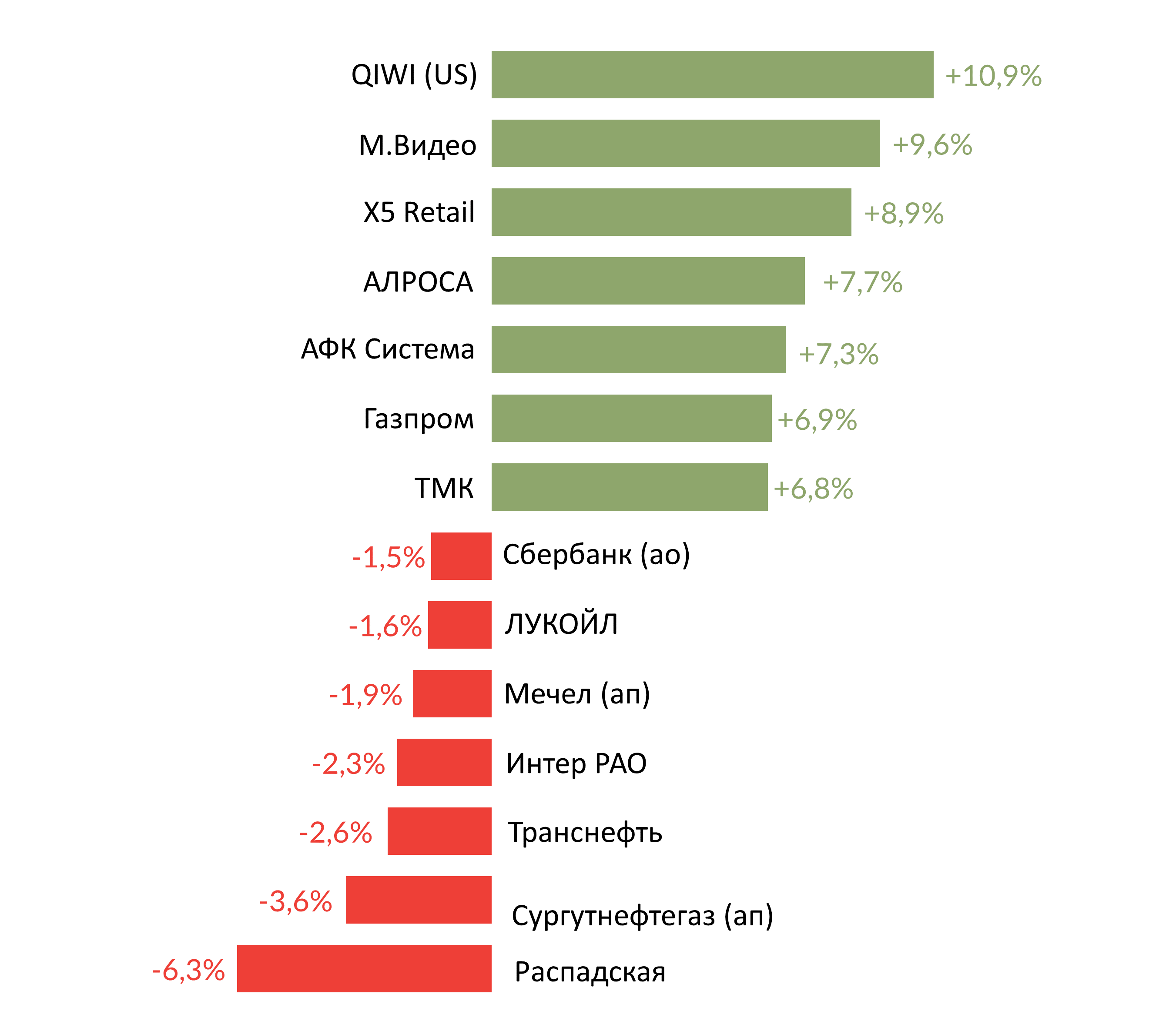

Лидеры роста и падения

Лидерами роста стали Qiwi (+10,92%), М.Видео (+9,6%) после объявления дивидендов за 9М19, Х5 Retail Group (+8,9%), Алроса (+7,7%), АФК Система (+7,3%), Газпром (+6,9%) после получения разрешения Дании на прокладку Северного потока-2, ТМК (+6,8%) после сообщения вице-президента Владимира Шматовича о том, что компания рассчитывает закрыть сделку по продаже IPSCO до середины декабря.

Главными аутсайдерами оказались Распадская (-6,3%), Сургутнефтегаз ап (-3,6%), Транснефть (-2,6%), Интер РАО (-2,3%), Мечел ап (-1,9%), Лукойл (-1,6%), Сбербанк ао (-1,5%).

Предстоящая неделя — российский рынок

На предстоящей короткой торговой неделе отчетность по МСФО за 3К19 представят Роснефть, Детский мир, Ростелеком, Русал, Алроса, Московская биржа, ТГК-1, Юнипро, Мосэнерго.

Выручка Роснефти за 3К19 уменьшится г/г за счет более низких нефтяных цен при более сильном рубле (консенсус-прогноз: 2,09 трлн руб., −8% г/г).

Аналитики ожидают EBITDA на уровне 552 млрд руб. (-14% г/г), чистую прибыль — 200 млрд руб. (+41% г/г, +3% кв./кв.). Позитивными факторами для акций компании могут стать снижение чистого долга и изменение условий программы выкупа акций объемом $2 млрд, о которой компания объявила более года назад, но ее реализация так и не началась.

Русал и Алроса уже публиковали достаточно слабые операционные результаты за 3К19 в связи со снижением цен на алюминий и спроса на алмазно-бриллиантовую продукцию соответственно, что негативно отразится на финансовых показателях обеих компаний как в квартальном, так и в годовом сопоставлении. Инвесторы будут ждать комментариев менеджмента о текущем состоянии рыночной конъюнктуры и прогнозов на следующий год.

Модельные портфели / Торговые идеи

Мы пересмотрели горизонт инвестиций по нашей идее от 11 сентября для ГДР Petropavlovsk с конца 2019 г. на конец 2020 г. и повысили прогнозную стоимость ГДР компании с 0,12 GBP на конец 2019 г. до 0,16 GBP на конец 2020 г. Наша новая прогнозная цена предполагает 63%-ную премию к текущей рыночной цене в горизонте года.

В последнее время компания подверглась трансформации, закончив масштабную программу капитальных вложений и ввода новых мощностей, что положительно сказалось на объеме ее производства и продаж (за счет увеличения переработки сторонней руды и повышения производственной маржи), способствует увеличению выручки и снижению затрат, уменьшению долговой нагрузки. Кроме того, Petropavlovsk — одно из пяти крупнейших золотодобывающих предприятий в России, и всецело выигрывает от растущих цен на рынке золота наряду с другими золотодобывающими производителями. Более подробно об этом мы писали в нашем обзоре от 11 сентября.

Наша инвестиционная идея по акциям АФК Система принесла доход около 15% с момента открытия 13 сентября 2019 г. и превысила наш прогнозный уровень 14,1 руб./акция на конец 2019 г. Мы пересмотрели оценку компании с учетом последних изменений. Наша новая прогнозная цена для акций АФК Система составляет 19 руб./акция с горизонтом инвестиций на конец 2020 г. ($5,8/ГДР).

Основные триггеры роста акций группы остаются прежними:

- Переоценка нерыночных активов АФК Система, среди которых основным драйвером на данный момент выступает Озон, с усиливающейся рыночной позицией и возможным IPO компании уже в 2020 г.

- Снижение долга корпоративного центра — мы видим краткосрочную цель на уровне 200 млрд руб. против 218 млрд руб. на конец первого полугодия 2019 г.

- IPO других нерыночных подразделений в перспективе двух-трех лет — Агрохолдинга Степь, Медси, Segezha Group; все три компании в отличной форме, лидируют в соответствующих сегментах и показывают опережающие темпы роста по сравнению с конкурентами

- Кроме того, поддержку акциям АФК Система оказывает программа buy-back ее акций, начавшаяся в сентябре

Новости — отчетность

ММК опубликовал финансовые результаты по МСФО за 3К19, практически в соответствии с консенсус-прогнозом. Выручка компании выросла до $2,01 млрд (+0,5% г/г), EBITDA компании составила $525 млн (+5,6% г/г), чистая прибыль упала на 0,4% г/г, до $271 млн. FCF ММК за 3К19 вырос до $289 млн с $61 млн во 2К19.

Совет директоров ММК рекомендовал дивиденды за 3К19 в размере 1,65 руб./акция, что предполагает дивидендную доходность 4,4% (выше консенсус-прогноза Bloomberg 0,91 руб./акция). Дата закрытия реестра — 15 января 2020 г. СД ММК в прошлом году утвердил новую дивидендную политику, увеличив коэффициент выплат с 30% до не менее 50% от свободного денежного потока (FCF) при условии, что показатель чистый долг/EBITDA будет находиться ниже 1х. Если чистый долг/EBITDA превысит 1х, на выплаты будет направляться 30% FCF. Новая дивидендная политика предполагает возможность выплат акционерам на ежеквартальной основе, в то время как ранее компания начисляла дивиденды дважды в год. Таким образом при текущем отрицательном чистом долге ММК направил на выплату дивидендов 100% от FCF за 3К19.

Новатэк опубликовал финансовые результаты по МСФО за 3К19 немного лучше консенсус-прогноза. Выручка компании составила 189 млрд руб. (-13,8% г/г на фоне снижения цен), EBITDA дочерних компаний — 56,4 млрд руб. (-20% г/г, на 3% лучше консенсус-прогноза Bloomberg), а с учетом доли в совместных предприятиях — 104,5 млрд руб. (-11,5% г/г). Чистая прибыль достигла 370 млрд руб. (на 5% лучше консенсус-прогноза) за счет единовременного эффекта от продажи 30%-ной доли в проекте Арктик СПГ-2, нормализованная прибыль снизилась на 26% г/г, до 8,5 млрд руб. Результаты Новатэка близки к ожиданиям.

Сургутнефтегаз отчитался о чистой прибыли за 9М19 в размере 116 млрд руб. (9М18: 598 млрд руб.), что оказалась ниже нашего и консенсус-прогноза Интерфакса. По сравнению с результатами 1П19 компания показала снижение операционной рентабельности (25% за 9М19 против 27% за 1П19) и ожидаемое уменьшение прочих убытков (до 243 млрд руб. за 9М19 против 309 млрд руб. за 1П19), основную сумму которых составляет отрицательная курсовая разница по валютным депозитам из-за укрепления рубля. Общая сумма накопленных компанией финансовых активов увеличилась на 1,1% за 3К19, до 2,84 трлн руб. В целом, отчетность Сургутнефтегаза не принесла сюрпризов.

Сбербанк опубликовал финансовые результаты по МСФО за 3К19, общее впечатление от которых смешанное. Банк снизил чистую прибыль на 31,6% г/г, до 156,1 млрд руб., однако результат оказался выше консенсус-прогноза Интерфакса в 145,9 млрд руб. Чистые процентные доходы снизились на 1,5% г/г, до 353,9 млрд руб., что оказалось ниже консенсус-прогноза Интерфакса в 356,6 млрд руб., чистые комиссионные доходы выросли на 15,1% г/г, до 130 млрд. руб. Прибыль на обыкновенную акцию от продолжающейся деятельности составила 10,72 руб. (+6,2% г/г).

За 3К19 банк нарастил объем кредитов для корпоративных клиентов на 1,7%, до 13,6 трлн руб., по сравнению с 13,3 трлн руб. на 30.06.2019, кредиты физическим лицам увеличились на 5%, до 7,6 трлн руб., по сравнению с 7,3 трлн руб. на 30.06.2019. Средства клиентов увеличились на 2,3% (с 30.06.2019), превысив 22 трлн руб. При этом средства физических лиц составили 13,7 трлн руб. (+0,3% с 30.06.2019), а средства корпоративных клиентов выросли на 5,7% с 30.06.2019, до 8,6 трлн руб.

Сбербанк сохранил прогнозы по росту чистой процентной маржи на конец 2019 г. на 5,25–5,5%; увеличению комиссионных доходов на 10–15%; ROE — на уровне 20%.

Группа М.Видео—Эльдорадо опубликовала слабые операционные результаты за 3К19, в соответствии с которым группа увеличила продажи на 0,4% г/г, до 105,4 млрд руб. с НДС в основном за счет увеличения онлайн-продаж (+71,3%г/г), до 32,29 млрд руб. с НДС (30,6% от продаж группы). На рост интернет продаж положительно повлияло активное развитие RTD (продаж в режиме реального времени) «М.Видео». В свою очередь продажи М.Видео сократились на 0,7% г/г, до 69,9 млрд руб. Продажи сопоставимых магазинов (LFL) по группе снизились на 9,9% г/г.

Магнит представил слабые финансовые результаты по МСФО за 3К19, согласно которым выручка ретейлера увеличилась до 342,58 млрд руб. (+10,5% г/г), что оказалось ниже консенсус-прогноза Интерфакс, который предполагал 343,5 млрд руб. EBITDA сократилась на 9%, до 19,78 млрд руб. (консенсус-прогноз: 22,4 млрд руб.) рентабельность EBITDA составила 5,8% по сравнению с 7% за аналогичный период прошлого года (консенсус-прогноз: 6,5%). Чистая прибыль упала до 3,25 млрд руб. (-57,3% г/г) (консенсус-прогноз: 4,7 млрд руб.).

Компания снизила прогноз по открытиям магазинов у дома в 2019 г. с 1,5 тыс. до 1,2 тыс. торговых точек, корректировки были внесены и в планы по открытию аптек: теперь Магнит планирует открыть около 1,2 тыс. аптек вместо 2 тыс. Магнит планирует по итогам 2019 г. выйти на уровень чистый долг/EBITDA ниже 2Х.

Норильский никель отчитался о росте производства всех основных металлов по итогам 9М19 и подтвердил годовой прогноз производства. Объем производства никеля увеличился до 167 тыс. т (+6% г/г) за счет увеличения загрузки мощностей, меди — до 372 тыс. т (+6% г/г) в связи с постепенным выходом на проектную мощность Быстринского ГОКа, запущенного в промышленную эксплуатацию в сентябре 2019 г. Производство палладия и платины в 3К19 снизилось относительно 2К19 на фоне пуско-наладочных работ на новом участке по производству концентратов, но за 9М19 динамика осталась положительной (+7% г/г палладий, +8% г/г платина). Операционные результаты компании соответствуют планам производства на текущий год.

За девять месяцев группа Аэрофлот увеличила перевозки до 46,7 млн пассажиров (+10,6% г/г). Пассажирооборот группы увеличился на 10,9% г/г, динамика оказалась хуже отраслевой (+13,1% г/г), процент занятости пассажирских кресел снизился на 1,1 п.п. г/г, до 82,7%, что существенно больше отраслевого снижения на 0,1 п.п. г/г.

Новости

Совет директоров М.Видео рекомендовал дивиденды за 9М19 в размере 33,37 руб./акция, что соответствует дивидендной доходности в размере 7,7%. Дата закрытия реестра — 17 декабря.

29 октября Детский мир опубликовал финансовые результаты по РСБУ за 9М19, согласно которым чистая прибыль компании составила 3,7 млрд руб. (+15% г/г). Исходя из расчета того, что компания последние два года платит 100% от чистой прибыли по РСБУ, дивиденды за 9М19 могут составить 5,1 руб./акция, что соответствует 5,2% доходности (выше ранее прогнозируемых ITI Capital 4,8 руб./акция).

Датское энергетическое агентство согласовало прокладку газопровода Северный поток — 2, что является позитивной новостью для акций Газпрома. У компании теперь есть шанс успеть завершить строительство газопровода до конца года, что также усилит переговорную позицию компании по транзитному контракту с Украиной.

Сбербанк договорился о покупке у Газпромбанка доли в Mail Ru, сообщил банк в пресс-релизе. Речь идет о 1,83% акционерного капитала, или 20,6% голосующих акций, сообщил Bloomberg со ссылкой на источники. Сумма сделки может составить за $170 млн, подсчитало агентство. Текущая стоимость 1,83% Mail Ru составляет около $84 млн, т.о. потенциальная сделка предполагает почти 100% премию к рыночной капитализации компании.

На наш взгляд, это позитивная новость для акций Mail.Ru (так как по сути укрепляет ранее начавшееся сотрудничество со Сбербанком в виде СП с услугами по доставке еды и такси). Это также позитивная новость для Яндекса, приход Сбербанка в который рассматривался как негативный шаг для развития компании, с учетом риска возможного смещения акцентов развития и прибыли в пользу нового акционера.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 5 ноября | США | Заказы в обрабатывающей промышленности |

| ЕС | Индекс деловой активности в промышленности | |

| Россия | Национальный праздник | |

| Япония | Национальный праздник | |

| Вт, 6 ноября | США | Сальдо торгового баланса товаров и услуг |

| Ср, 7 ноября | США | Запасы нефти за неделю по данным EIA (изменение) |

| Производительность труда (предв.) | ||

| Розничные продажи, г/г | ||

| Индекс деловой активности в секторе услуг | ||

| Чт, 8 ноября | США | Количество первичных обращений за пособиями по безработице |

| Великобритания | Ключевая ставка Банка Англии | |

| Пт, 9 ноября | США | Индекс потребительского доверия (Университет Мичигана) (предв.) |

| Китай | Сальдо торгового баланса |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 4 ноября | Veon | МСФО, 3К19 |

| Вт, 5 ноября | Полюс | МСФО, 3К19 |

| Мать и дитя | Операционные результаты 3К19 | |

| Ср, 6 ноября | Роснефть | МСФО, 3К19 |

| Чт, 7 ноября | Детский мир | МСФО, 3К19 |

| ТГК-1 | МСФО, 3К19 | |

| Ростелеком | МСФО, 3К19 и телеконференция | |

| Русал | МСФО, 3К19 | |

| Северсталь | День инвестора | |

| Пт, 8 ноября | Московская биржа | МСФО, 3К19 |

| Сбербанк | РСБУ, октябрь 2019 | |

| Алроса | МСФО, 3К19 и телеконференция | |

| Пн, 4 ноября | Полиметалл | День инвестора |

| Вт, 5 ноября | Юнипро | МСФО, 3К19 |

| Мосэнерго | МСФО, 3К19 | |

| Ср, 6 ноября | ||

| Чт, 7 ноября | ||

| Пт, 8 ноября | Интер РАО | МСФО, 3К19 и телеконференция |

| ММК | День инвестора | |

| Газпром нефть | МСФО, 3К19 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 63,54 | -0,49% | 9,88% |

| EUR/RUB | 70,95 | 0,33% | 12,74% |

| EUR/USD | 1,12 | 0,78% | -2,84% |

| DXY | 97,24 | -0,61% | 1,45% |

| Товарные рынки | |||

| Brent, $/барр. | 61,69 | -0,53% | 15,84% |

| Gold, $/унц. | 1 514 | 0,65% | 17,40% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 930 | 1,98% | 23,68% |

| РТС | 1 455 | 2,41% | 36,19% |

| MSCI Russia | 775 | 2,56% | 35,85% |

| DJIA | 27 347 | 1,44% | 17,72% |

| S&P 500 | 3 067 | 1,47% | 22,79% |

| NASDAQ Comp. | 8 386 | 1,74% | 27,10% |

| FTSE 100 | 7 302 | -0,30% | 9,54% |

| Euro stoxx 50 | 3 624 | -0,03% | 22,12% |

| Nikkei 250 | 22 851 | 0,22% | 16,17% |

| Shanghai Comp. | 2 958 | 0,11% | 19,95% |

| Криптовалюта | |||

| Bitcoin | 9 213 | 7,44% | 148,62% |

| Ethereum | 184,4 | 2,04% | 42,03% |

| Ripple | 0,3 | -1,62% | -13,18% |

| Litecoin | 58,2 | 2,32% | 109,16% |

| Данные обновлены 05.11.2019 в 9:00 |