Как можно получить экспозицию на рынке майнинга без покупки оборудования с помощью синтетических контрактов и финансовых инструментов? Каковы особенности этих инструментов? Как структурировать такой портфель?

«Научный метод стремится понять вещи такими, какие они есть, тогда как алхимия пытается добиться желаемого положения вещей. Иными словами, если главная цель науки — истина, то цель алхимии — оперативный успех».

Джордж Сорос, «Алхимия финансов»

Экономическая ценность хеширующей мощности

Биткойн — это новая вычислительная парадигма. Он абстрагирует хранение данных, коммуникации и вычисления от отдельного специализированного оборудования. Все ноды выполняют независимую проверку каждой транзакции, новых блоков и выбирают ветку блокчейна с наибольшей вычислительной мощностью. Биткойн достигает репликации состояния без какой-либо центральной координации. Но дизайн этой системы имеет явные компромиссы: чтобы предоставить всем участникам полную базу данных, требуются избыточные сообщения и дублирование хранимых данных. Избыточность неизбежна вне зависимости от того, насколько оптимизирована работа сети с целью повышения ее производительности. Целью этой системы является не повышение эффективности в сравнении с традиционными распределенными вычислениями, но формализация и абсолютная открытость выполняемых процессов.

Зачем нам нужна вычислительная парадигма, являющаяся крайне избыточной, неэффективной и абсолютно прозрачной?

В традиционной распределенной системе ноды и правила координации между ними контролируются организацией, которая предоставляет услуги хранения данных и доступа к ним. С другой стороны, в сети Биткойн консенсус и правила транзакций соблюдаются однородно, несмотря на неоднородность нод. Транзакции инициируются спорадически анонимными участниками со всего мира и с разной скоростью сети. Без единого источника времени или некоего авторитетного координатора невозможно определить, в какой момент времени происходит транзакция. Биткойн решает сложную проблему согласования времени с помощью алгоритма proof-of-work — механизма, который может доказать, что определенный объем вычислительных ресурсов был использован в течение определенного периода времени. Как объяснял (англ.) Григорий Трубецкой, «сложность нахождения подходящего хеша выполняет функцию часов». Благодаря ходу этих децентрализованных часов, блоки транзакций получают отметки времени, что позволяет p2p сети эффективно координировать свою работу. Хеширующая мощность кристаллизует последовательность транзакций в регистре, позволяя Биткойну автоматизировать доверие, и независимым образом облегчает трансфер и хранение ценности, обеспечивая надежные гарантии.

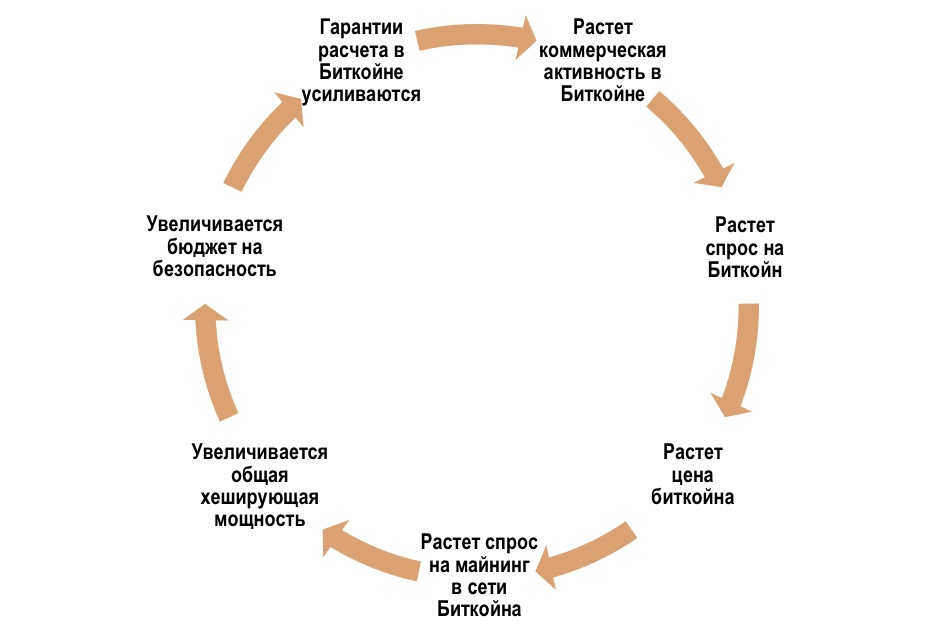

Гарантия расчета — важнейшее условие роста и долгосрочной жизнеспособности сети. Гарантия расчета, или экономическая завершенность, считается надежной, если порядок транзакций устойчив к фальсификации. По мере роста блокчейна и накопления хеширующей мощности сети вложенная энергия увеличивает экономический вес блока. Стоимость приобретения 51%+ глобальных хеширующих мощностей может стать слишком высокой по сравнению с возможной выгодой от проведения атаки на сеть.

Вся экономическая деятельность перетекает в расчетную сеть. В своей статье «Экономика Биткойна как сети взаиморасчетов» Сейфедин Аммус утверждает, что способность Биткойна обрабатывать крупные взаиморасчеты выгодно отличается от аналогичных расчетов между центральными банками и финансовыми организациями благодаря тому, что транзакции в Биткойне дешевле, лучше поддаются проверке и не подвержены рискам контрагента. Система Fedwire ежедневно обрабатывает более 2 триллионов долларов. Однако лишь ограниченный круг чартерных банков может извлечь выгоду из стоимости, накопленной в результате экономической деятельности на высших уровнях. В Биткойне каждый может поддержать пульс работы сети, внеся свой вклад в виде произведенных вычислений, и взамен получить вознаграждение в виде доли от ее экономической ценности. Хеширующие мощности обеспечивают безопасность сети Биткойн, а их экономическая ценность, в свою очередь, определяется преимущественно деятельностью, совершаемой в сети. Так парадигма Биткойна связывает энергию с цифровой информацией. В этом заключается двойственность природы хеширующей мощности — как инь и ян.

Класс хеш-мощностных активов

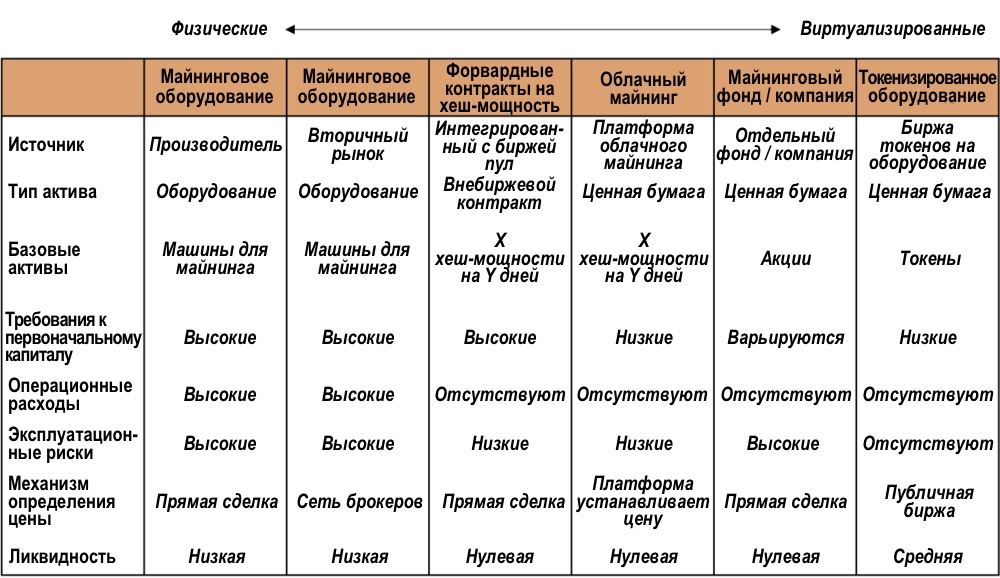

Мы классифицируем все активы, которые производят хеширующую мощность в обмен на криптовалюту, и синтетические контракты/финансовые инструменты, имитирующие доходность майнинга, как часть класса хеш-мощностных активов, то есть активов, основывающихся на генерации и использовании хеширующей мощности. Несмотря на их короткую историю, инвестиции в этот класс активов стали популярными. Для удовлетворения спроса был создан ряд специализированных финансовых инструментов — вертикальных институциональных майнинговых проектов, провайдеров инфраструктуры и услуг и связанных с майнингом финансовых контрактов. В этом разделе я опишу ключевые характеристики различных типов хеш-мощностных активов, их природу как финансовых инструментов, а также проблемы, с которыми сегодня сталкивается каждый рыночный вектор.

I. Рынок вычислительных машин

В отличие от чисто цифровых товаров, которые они создают, на деятельность майнинговых предприятий существенно влияют физические атрибуты, такие как характеристики оборудования и местоположение. Производство хеш-мощности включает в себя множество экзогенных факторов, таких как проектирование чипов, цепочка поставок, источник энергии и техническое обслуживание.

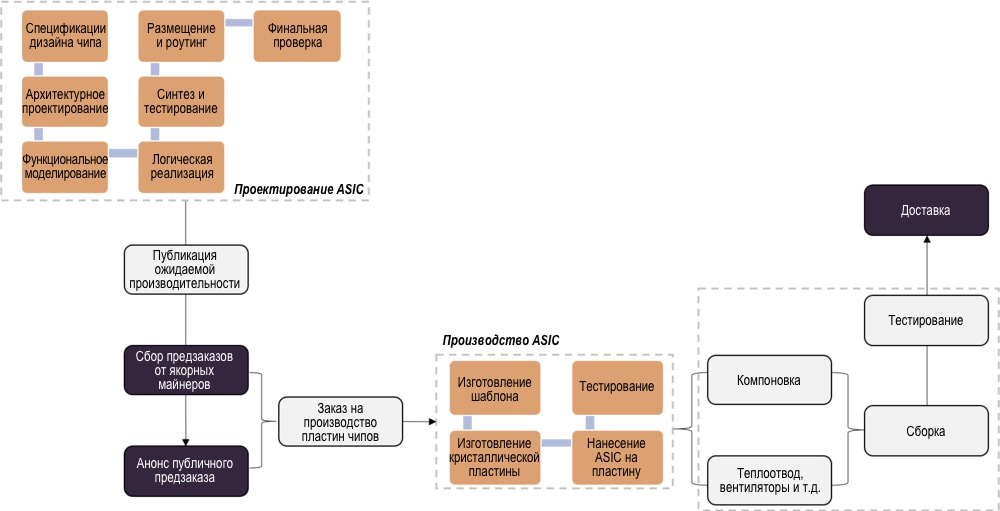

Выпуск новой продукции обычно планируется на период прямо перед сезоном муссонных дождей в провинции Сычуань и распродается она, как правило, мгновенно. Производители ориентируются на запросы крупных майнеров и дистрибьюторов, чтобы собрать предзаказы, и для розничного распространения онлайн выпускается лишь небольшой процент продукции. Машины нового поколения обычно становятся доступны примерно через 6 месяцев после анонса. Покупка новых машин у производителей напоминает покупку срочных контрактов на поставку нефти до 1980-х годов. Это контракты, в которых продавец нефти соглашается поставить покупателю определенное количество нефти в запланированные сроки, а цена определяется нефтяной компанией в одностороннем порядке.

Выпуск новой продукции обычно планируется на период прямо перед сезоном муссонных дождей в провинции Сычуань и распродается она, как правило, мгновенно. Производители ориентируются на запросы крупных майнеров и дистрибьюторов, чтобы собрать предзаказы, и для розничного распространения онлайн выпускается лишь небольшой процент продукции. Машины нового поколения обычно становятся доступны примерно через 6 месяцев после анонса. Покупка новых машин у производителей напоминает покупку срочных контрактов на поставку нефти до 1980-х годов. Это контракты, в которых продавец нефти соглашается поставить покупателю определенное количество нефти в запланированные сроки, а цена определяется нефтяной компанией в одностороннем порядке.

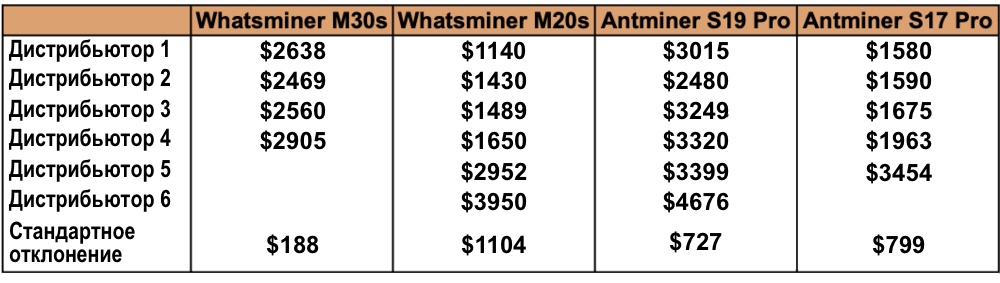

После 2018 года производители стали намного более осмотрительно подходить к управлению запасами. Они приступают к сборке майнеров только после того, как заказы были подтверждены и агрегированы, и покупателям обычно приходится ждать 2–3 месяца до момента отгрузки. Поскольку для широкой публики выпускается только сравнительно небольшая часть продукции, розничным покупателям часто приходится приобретать ее через дистрибьюторов, оплачивая дополнительно их премию. Плюс, однако, в том, что они могут получить оборудование быстрее, если оно есть на складе дистрибьютора. В зависимости от местоположения дистрибьютора и имеющихся у него запасов, цена одной и той же модели может существенно варьироваться:

(Источник: asicminervalue.com)

(Источник: asicminervalue.com) Существует также довольно большой рынок подержанных машин. Торговля ими требует значительного опыта. Информация на вторичном рынке распределяется крайне асимметрично. Сделки часто происходят между пользователями и продавцы в среднем намного лучше понимают свойства оборудования, чем покупатели. Подержанные машины, как правило, уже давно не имеют гарантии. Не редкость для них и хешрейт ниже ожидаемого. Не говоря уже о случаях откровенного мошенничества со стороны продавцов. При покупке у дистрибьюторов или на вторичном рынке важно выбирать надежных дистрибьюторов и каналы с хорошей репутацией, а также подписывать соответствующие контракты с гарантией компенсации в случае задержки доставки или несоответствия ожидаемой производительности оборудования.

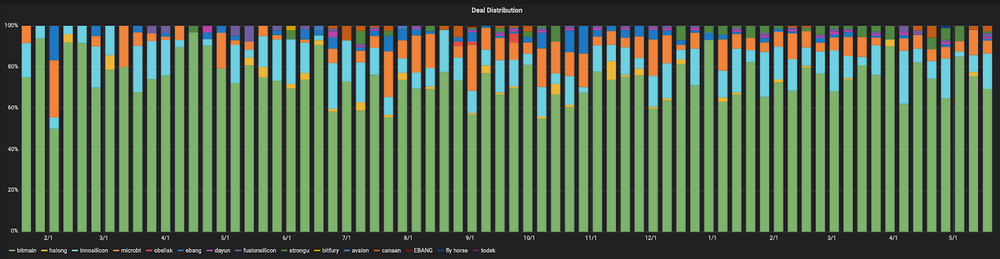

Рынок машин для майнинга печально известен своей неликвидностью. Некоторые машины легче найти на вторичных рынках, потому что они существуют дольше или производятся в бóльших объемах. Машины для майнинга — это товар. Равно эффективное оборудование разных производителей может стоить одинаково на сайтах производителей. Но когда они попадают на вторичный рынок, цена определяется главным образом спросом и предложением. Вот почему, несмотря на то, что Whatsminer и Canaan в последние два года стремительно отъедают долю рынка у Bitmain, на вторичном рынке в 2020 году машины Bitmain продолжали абсолютно доминировать:

Распределение сделок на вторичном рынке майнингового оборудования по производителям (Источник: Luxor Mining)

Распределение сделок на вторичном рынке майнингового оборудования по производителям (Источник: Luxor Mining) II. Параметры хеширующей мощности

На ценообразование майнинговых машин влияют множество факторов. В этом разделе мы построим простую прокси-модель для расчета стоимости хеш-мощности и разберем, как она реагирует на изменения базовых переменных.

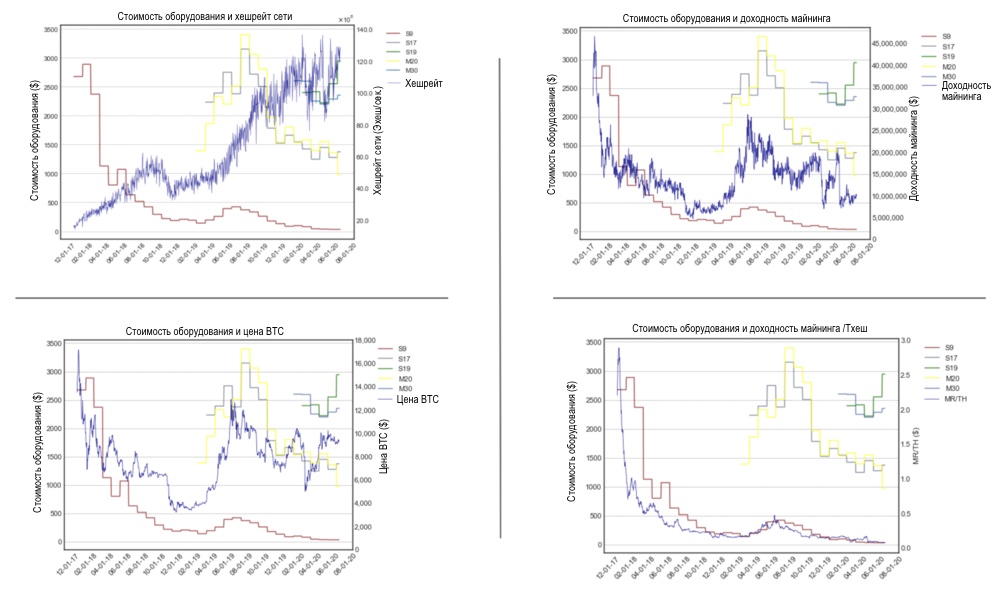

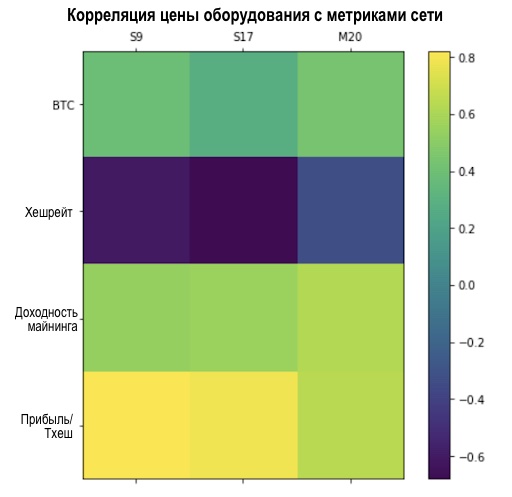

Цена хеш-мощности колеблется в зависимости от цены биткойна, хеширующей мощности сети (технически сложно, но учитывая, что большинство пулов рассчитывают выплаты на основе ожидаемой стоимости, хешрейт можно считать достаточно хорошей замещающей переменной) и размера комиссий за транзакции. Используя данные о майнинговом оборудовании с Hashrateindex, можно сравнить, как исторически двигались цены на майнеры против этих переменных.

(Источник данных: Hashrateindex, Coinmetrics)

(Источник данных: Hashrateindex, Coinmetrics)  (S19 и M30 исключены из анализа из-за относительно короткой истории)

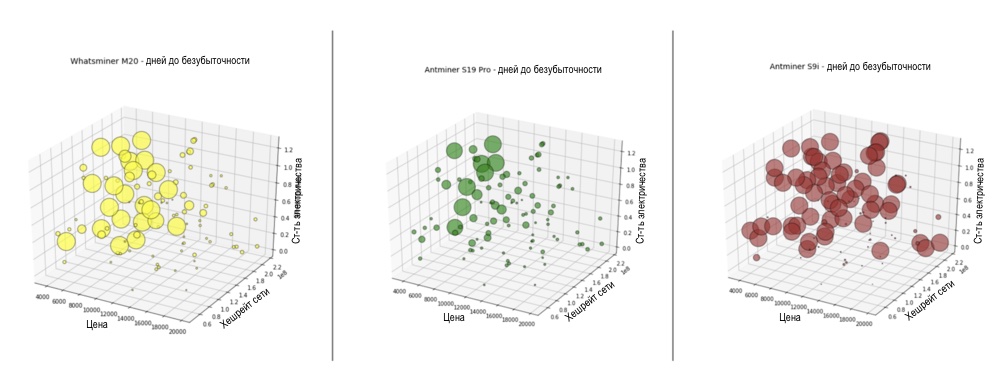

(S19 и M30 исключены из анализа из-за относительно короткой истории) Вполне закономерно, что сильнее всего цены на майнеры коррелируют с доходностью на единицу продукции. Но это не помогает нам оценить расходы, связанные с производством хеш-мощности. Самая популярная на сегодня метрика для расчета стоимости хеш-мощности, особенно в китайском майнинговом сообществе, — это «статическое количество дней до безубыточности» (static days-to-breakeven). Она проста в вычислении и интуитивно понятна. Подобно тому, как ожидаемая волатильность является замещающей метрикой для оценки опционов, число дней до безубыточности стало популярной прокси-переменной для оценки майнингового оборудования:

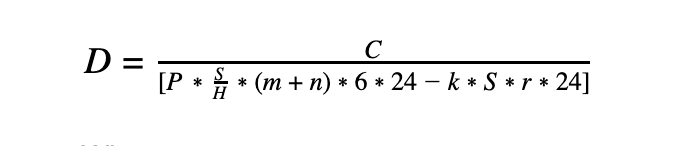

Где:

Где:

- D — это число дней до безубыточности;

- С — первоначальные капитальные затраты;

- P — текущая цена биткойна;

- S — хешрейт, производимый приобретенным оборудованием;

- H — хешрейт сети;

- m — награда за блок (coinbase), в настоящее время составляет 6,25 BTC;

- n — текущая средняя сумма комиссий за транзакции на блок;

- k — коэффициент эффективности (J/T) оборудования;

- r — общая стоимость электроэнергии ($/кВт-ч).

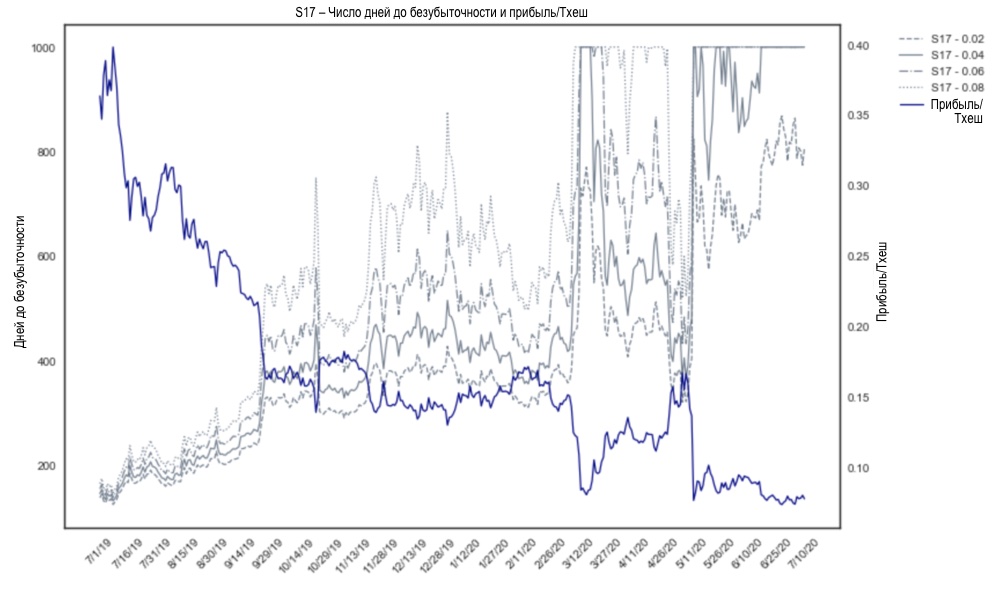

Тест метрики дней до безубыточности на исторических данных для модели S17 при различных значениях r (общие затраты на электроэнергию):

Это статический показатель и он не фиксирует значения параметров машины при изменении базовых переменных. В этой метрике есть два основных компонента: доход и затраты. Прежде чем вкладываться в майнинг, большинство майнеров (я надеюсь) понимают свою структуру издержек. Издержки на единицу продукции должны фиксироваться в течение всего срока службы машин. Доход, с другой стороны, определяется тремя случайными блужданиями:

Это статический показатель и он не фиксирует значения параметров машины при изменении базовых переменных. В этой метрике есть два основных компонента: доход и затраты. Прежде чем вкладываться в майнинг, большинство майнеров (я надеюсь) понимают свою структуру издержек. Издержки на единицу продукции должны фиксироваться в течение всего срока службы машин. Доход, с другой стороны, определяется тремя случайными блужданиями:

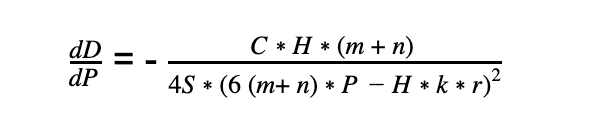

Можно исследовать чувствительность метрики дней до безубыточности, взяв ее частные производные по каждой переменной. Это аналогично дельте опционов, которая измеряет, насколько меняется стоимость опциона при изменении цены базового актива. Чем выше абсолютное число выходных данных, тем быстрее метрика дней до безубыточности реагирует на изменение цены. Чувствительность к изменению цены:

Можно исследовать чувствительность метрики дней до безубыточности, взяв ее частные производные по каждой переменной. Это аналогично дельте опционов, которая измеряет, насколько меняется стоимость опциона при изменении цены базового актива. Чем выше абсолютное число выходных данных, тем быстрее метрика дней до безубыточности реагирует на изменение цены. Чувствительность к изменению цены:

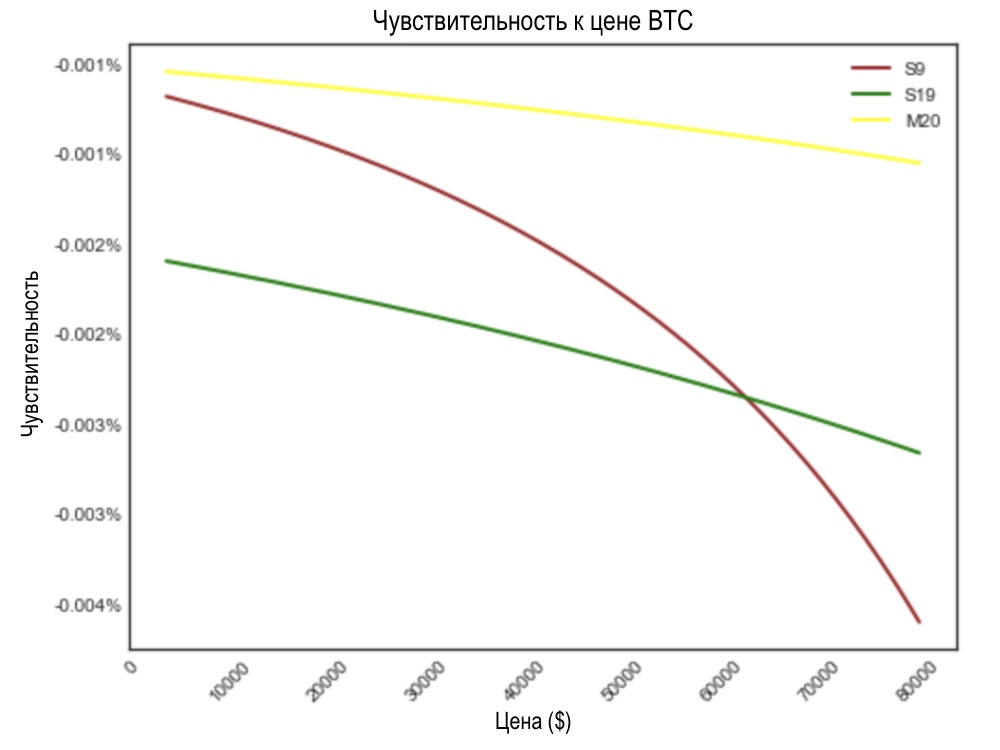

С помощью этой формулы можно построить график чувствительности метрики к цене BTC:

С помощью этой формулы можно построить график чувствительности метрики к цене BTC:

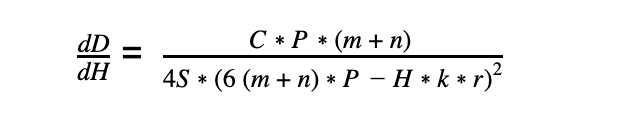

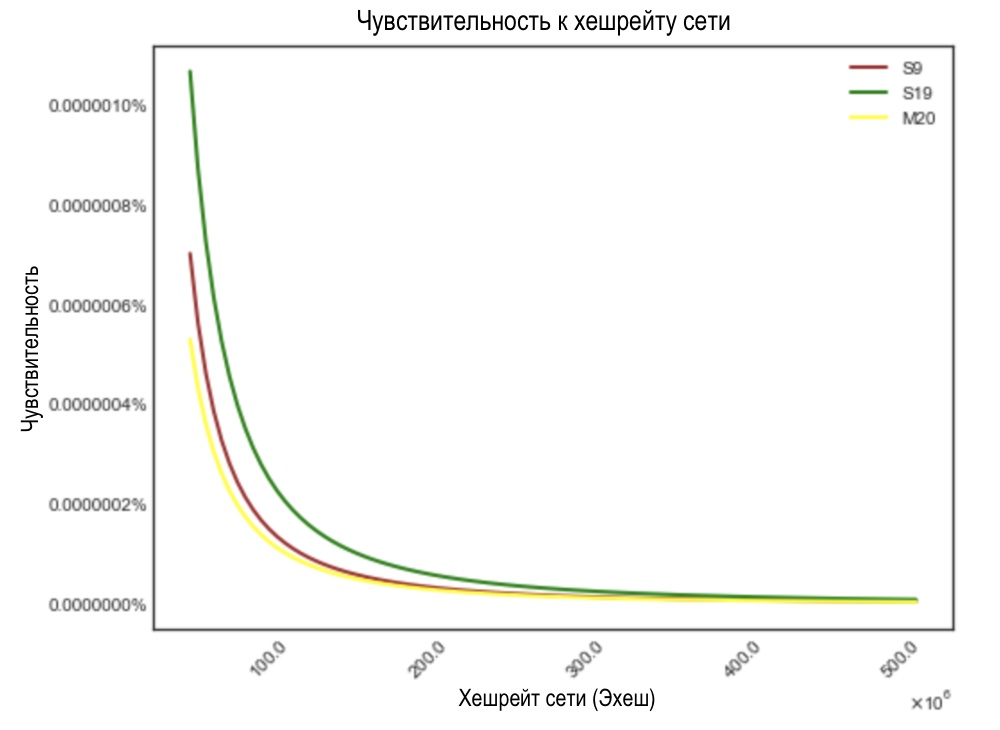

График показывает, что по мере роста цены биткойна значение метрики дней до безубыточности постепенно становится более чувствительным к изменению цены. При этом чувствительность S9 увеличивается намного быстрее других двух моделей. Обратите внимание, что цена, хеш-мощность сети и комиссии взаимосвязаны. Но в отсутствие явной функции dH(p) / dp или df(p) / dp мы предполагаем, что переменные независимы. Тот же анализ можно применить и изменению хеш-мощности сети:

График показывает, что по мере роста цены биткойна значение метрики дней до безубыточности постепенно становится более чувствительным к изменению цены. При этом чувствительность S9 увеличивается намного быстрее других двух моделей. Обратите внимание, что цена, хеш-мощность сети и комиссии взаимосвязаны. Но в отсутствие явной функции dH(p) / dp или df(p) / dp мы предполагаем, что переменные независимы. Тот же анализ можно применить и изменению хеш-мощности сети:

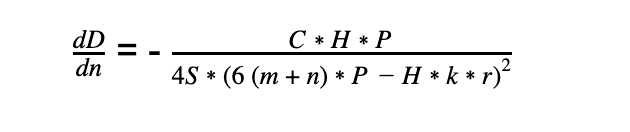

Чувствительность к изменению хеш-мощности сети:

Чувствительность к изменению хеш-мощности сети:

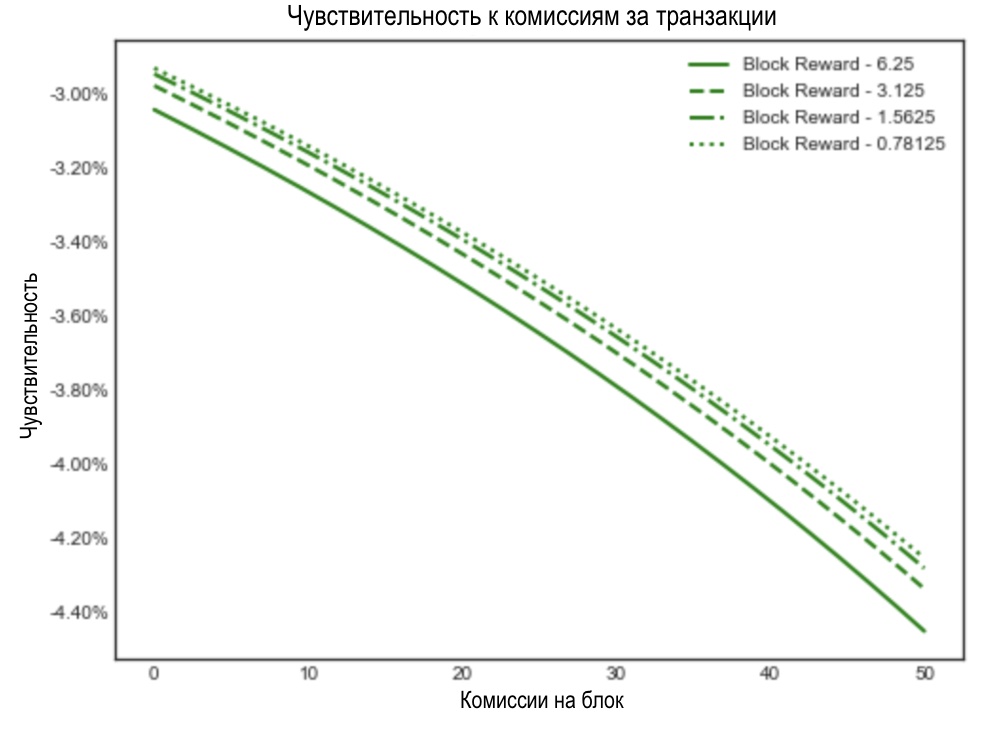

Следующим шагом давайте рассмотрим чувствительность к среднему размеру комиссий на блок при различном coinbase-вознаграждении. По мере запрограммированного в протоколе снижения coinbase-выплат, комиссии за транзакции играют все более важную роль в доходах майнеров. Чувствительность для S19 Pro:

Следующим шагом давайте рассмотрим чувствительность к среднему размеру комиссий на блок при различном coinbase-вознаграждении. По мере запрограммированного в протоколе снижения coinbase-выплат, комиссии за транзакции играют все более важную роль в доходах майнеров. Чувствительность для S19 Pro:

Хотя количество дней до безубыточности — простая и интуитивно понятная статическая мера производительности майнинга, она не учитывает стоимость использования альтернативных машин и, как следствие, очень волатильна. Для того чтобы создать строгую модель оценки стоимости хеш-мощности, нужно учитывать также будущие неопределенности, рассматривая их как многомерный вариант или синтезируя с помощью корзины различных инструментов. У этих подходов к оценке есть свои плюсы и минусы. Эти компромиссы и математику каждой методологии я предполагаю рассмотреть подробно в будущей статье об архитектуре рынка хеш-мощности. Отдельное внимание при этом я хочу уделить другим «грекам» хеш-мощности, таким как гамма (вторая производная, чувствительность чувствительности) и тета (сокращение временной премии).

Хотя количество дней до безубыточности — простая и интуитивно понятная статическая мера производительности майнинга, она не учитывает стоимость использования альтернативных машин и, как следствие, очень волатильна. Для того чтобы создать строгую модель оценки стоимости хеш-мощности, нужно учитывать также будущие неопределенности, рассматривая их как многомерный вариант или синтезируя с помощью корзины различных инструментов. У этих подходов к оценке есть свои плюсы и минусы. Эти компромиссы и математику каждой методологии я предполагаю рассмотреть подробно в будущей статье об архитектуре рынка хеш-мощности. Отдельное внимание при этом я хочу уделить другим «грекам» хеш-мощности, таким как гамма (вторая производная, чувствительность чувствительности) и тета (сокращение временной премии).

III. Синтетическая хеш-мощность

Помимо сложности финансовой оценки, покупка и эксплуатация майнингового оборудования сопряжены со множеством операционных проблем. Розничным покупателям может быть непросто с ними справиться. Более простой способ получить экспозицию на рынке майнинга — это покупка контрактов на облачный майнинг. Облачный майнинг — это примитивная форма финансового производного инструмента от хеш-мощности, который отделяет будущее производство от текущего физического местоположения. В этом разделе я расскажу о нескольких вариантах получения синтетической хеш-мощности.

За прошедшие годы возникло и кануло в Лету бесчисленное множество проектов облачного майнинга. Дилемма облачного майнинга заключается в том, что он очевидным образом нацелен на розничных покупателей, поскольку крупным майнерам выгоднее управлять машинами самостоятельно. Однако оценка этих контрактов требует существенных инсайдерских знаний об индустрии майнинга и экспертизы в оценке сложных опционов. Во многом поэтому, несмотря на то, что эта концепция представляет собой естественный следующий шаг в развитии рынков капиталов, большинство существующих проектов облачного майнинга рассматриваются как «мошеннические» (хотя многие из них мошеннические и есть).

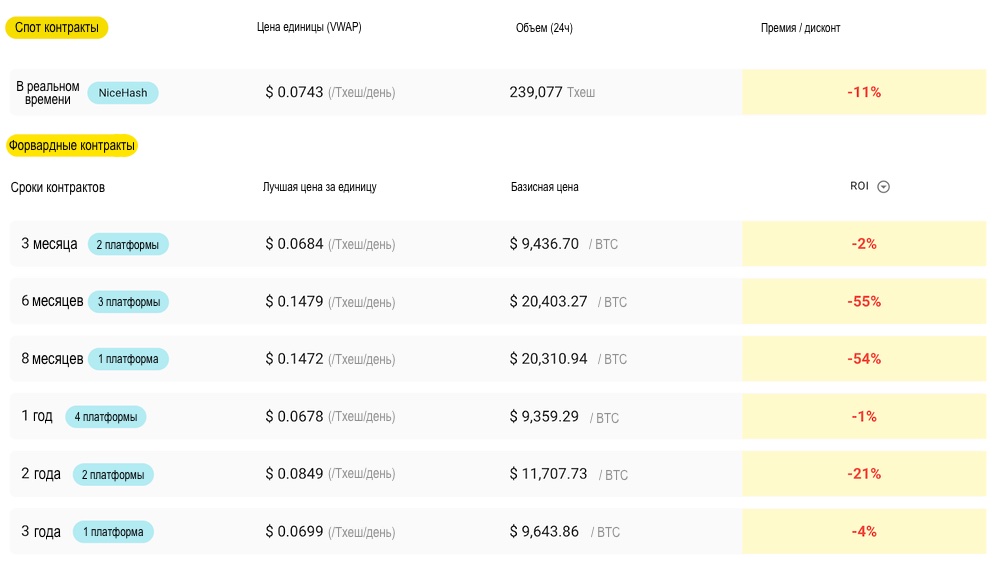

Будучи незрелой и все еще относительно небольшой областью, рынок облачного майнинга страдает от полного отсутствия рыночных стандартов. HoneyLemon Market — замечательный агрегатор данных о рынке облачного майнинга. С помощью его панели инструментов, можно увидеть дикие противоречия в условиях контрактов и ценах на различных платформах:

На момент исследования (лето 2020) большинство контрактов на облачный майнинг были заведомо убыточными. Из-за предусмотренной по умолчанию премии оператора к стоимости производства хеш-мощности, получение прибыли от облачного майнинга возможно только в очень специфических рыночных условиях. Как правило, после длительного спада ценовой тренд начинает разворачиваться в естественное ралли (как в апреле – мае 2019 года). Спрос на хеш-мощность внезапно возрастает. Покупка и установка оборудования может занять слишком много времени, поэтому приобретение контрактов на облачный майнинг становится более быстрым способом построения позиции на этом рынке. Через облачный майнинг инвесторы также могут получить экспозицию на новых рынках, еще недоступных на биржах. Кроме того, хакеры могут арендовать хешрейт, чтобы проводить атаки 51% на небольшие сети. Это своего рода хеш-мощностной дарвинизм, отфильтровывающий плохо спроектированные PoW-проекты.

На момент исследования (лето 2020) большинство контрактов на облачный майнинг были заведомо убыточными. Из-за предусмотренной по умолчанию премии оператора к стоимости производства хеш-мощности, получение прибыли от облачного майнинга возможно только в очень специфических рыночных условиях. Как правило, после длительного спада ценовой тренд начинает разворачиваться в естественное ралли (как в апреле – мае 2019 года). Спрос на хеш-мощность внезапно возрастает. Покупка и установка оборудования может занять слишком много времени, поэтому приобретение контрактов на облачный майнинг становится более быстрым способом построения позиции на этом рынке. Через облачный майнинг инвесторы также могут получить экспозицию на новых рынках, еще недоступных на биржах. Кроме того, хакеры могут арендовать хешрейт, чтобы проводить атаки 51% на небольшие сети. Это своего рода хеш-мощностной дарвинизм, отфильтровывающий плохо спроектированные PoW-проекты.

Еще один синтетический актив на рынке хеш-мощности — это токены вычислительных машин. Это ликвидные токены, представляющие собой долю в майнинговом оборудовании. Трейдеры при этом спекулируют на волатильности машин на вторичном рынке, а не на производимых с их помощью цифровых монетах. Хотя эта концепция существует уже какое-то время, объемы пока не показали значимого роста. Главным образом потому, что многовариантный характер доходности майнинга затрудняет для спекулянтов формирование консенсуса в отношении стоимости «ликвидных машин».

Опытные трейдеры могут структурировать портфели синтетической хеш-мощности. Например, контракт на облачный майнинг можно приобрести одновременно с открытием лонга по фьючерсам на ожидаемый хешрейт на FTX и добавить к этому шорт спотовым фьючерсам на BTC. Есть множество креативных способов структурировать майнинговый портфель с помощью финансовых инструментов. Для фондов и торговых фирм, не заинтересованных в приобретении и эксплуатации майнингового оборудования, это более чистый способ получить экспозицию на рынке майнинга.

Пример майнингового портфеля:

(В зависимости от магнитуды колебаний, «лонг по облачному майнингу», скорее всего, не нейтрален, когда цена и сложность движутся в противоположных направлениях)

(В зависимости от магнитуды колебаний, «лонг по облачному майнингу», скорее всего, не нейтрален, когда цена и сложность движутся в противоположных направлениях) На практике структурирование такого портфеля — очень тонкая задача. Как показывает анализ чувствительности метрики дней до безубыточности, чувствительность показателей майнинга быстро меняется по мере развития рынка. Коэффициенты хеджирования каждого инструмента необходимо постоянно обновлять. Управление таким портфелем требует тщательного контроля и частых корректировок. Однако существует и множество ограничений, таких как низкая ликвидность и неясность ценообразования. Трейдеры должны точно понимать, какие факторы проскальзывания и дисконтирования следует учитывать при расчете риска. Структурируя виртуализированный портфель хеш-мощности вместо запуска майнинговой фермы, инвестор фактически заменяет операционные риски майнинга дополнительными финансовыми рисками.

Что касается майнеров, то новый способ хеджировать их риски — это форвардные контракты на продажу хеш-мощности. Подобно аренде хеш-мощностей на платформах облачного майнинга, форвардные контракты позволяют майнерам продавать фиксированное количество хеш-мощности в период времени по заранее определенной цене. В отличие от облачного майнинга, они обычно структурируются вне бирж и обладают большей гибкостью настройки. Однако без публичного бенчмарка форвардный рынок не имеет какой-либо установленной системы ценообразования. Каждая сделка становится предметом переговоров, и стороны неизбежно принимают на себя некоторые рыночные риски. Недавним громким успехом стала сделка BitOoda с CoinMint, крупной майнинговой компанией, базирующейся в Нью-Йорке.

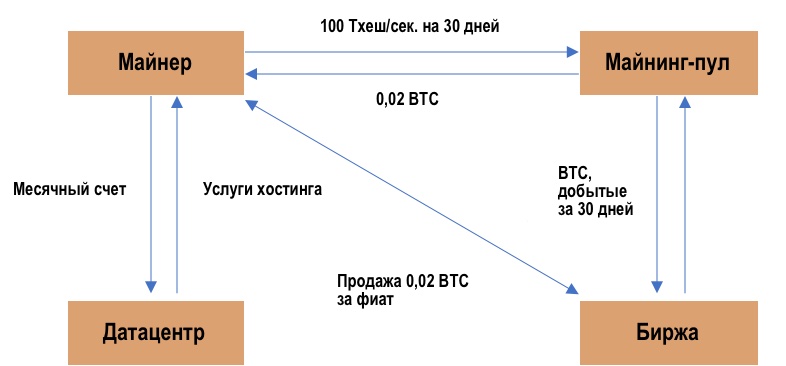

Подобные сделки будут происходить все чаще, поскольку все больше бирж и финансовых сервисов вертикально интегрируются с майнинговыми пулами. Майнинг-пулы — отличные агрегаторы трафика майнеров, но после многих лет разработки они превратились в товарное программное обеспечение. Всем нужен торговый поток майнеров. Имея глубокий резерв ликвидности, биржи имеют возможность предлагать креативные и потенциально рискованные типы транзакций, чтобы завоевать торговый поток майнеров. Майнеры могут устанавливать параметры таким образом, чтобы всегда продавать процент от своей хеш-мощности, зафиксировав оплату операционных расходов, а контрагент получает поток монет, добытых этими хеш-мощностями из пула. Например, майнер в начале месяца может заключить контракт предварительной продажи 100 Тхеш/сек. на период 30 дней. Исходя из ожидаемого роста сложности и прогнозируемых комиссий, пул предлагает внести аванс в размере 0,02 BTC. Майнер фиксирует добычу 100 Тхеш/сек. на весь месяц, фактически перенося производственные риски на пул.

(Цифры случайные и приведены просто для иллюстрации)

(Цифры случайные и приведены просто для иллюстрации) Binance, OKex и Huobi активно расширяют свои пулы, чтобы захватить эту долю рынка. Я ожидаю, что другие ведущие биржи тоже последуют их примеру либо очень скоро объединятся с существующими операторами пулов. Некоторые кредитные организации и торговые дома тоже двигаются в этом направлении: Babel Finance запустила свой Ethereum-пул, Three Arrows Capital предложит структурированные продукты через Poolin. В прошлом различные слои криптовалютной индустрии были сильно фрагментированы. Годы проб и ошибок стандартизируют и коммерциализируют ключевые уровни инфраструктуры. Некоторые из этих автономных инфраструктур не имеют надежных бизнес-моделей. Консолидация или вертикализация неизбежны.

IV. Инструменты инвестирования в хеш-мощности

Инвестирование в майнинг — это работа на полную ставку. Большинство традиционных инвесторов и венчурных капиталистов не имеют достаточных ресурсов или экспертизы для работы с майнинговым оборудованием или структурирования сложных виртуализированных портфелей хеш-мощности. Среди них больше распространена экспозиция в майнинге через специализированные финансовые инструменты или майнинговые компании. В начале 2019 года происходил бум раздутых проектов на основе GPU-майнинга.Слухи о венчурных капиталистах с глубокими карманами, вкладывающих сотни миллионов долларов в Grin, распространялись как лесной пожар. Уже покрывшиеся к тому времени пылью GPU-фермы воскрешались, чтобы прокатиться на этой волне. Инвесторы хотели построить крупные позиции, но не имели людских ресурсов или достаточных технических знаний для управления майнинговым оборудованием, что заставляло их объединять капитал для финансирования майнинговых предприятий. Управляющие специально создаваемых предприятий получают и запускают майнинговое оборудование с первоначальными вложениями венчурных инвесторов, а взамен получают процент прибыли от майнинга.

Инвестирование в существующие майнинговые компании тоже довольно широко распространено. Некоторые из них уже торгуются на бирже. Майнинговые компании ежедневно генерируют огромные объемы цифровых монет. Майнинговое предприятие эффективно как в качестве оператора оборудования, так и для управления ликвидным фондом. Множество хорошо капитализированных майнинговых проектов потерпели неудачу из-за неправильного управления торговыми позициями. Печально известный пример — компания Gigawatt в 2018 году. Согласно документам судебного дела, к моменту объявления о банкротстве компания владела «оценочными активами на сумму менее 50 тыс. долларов, тогда как оценочные обязательства находились в пределах 10–50 миллионов долларов».

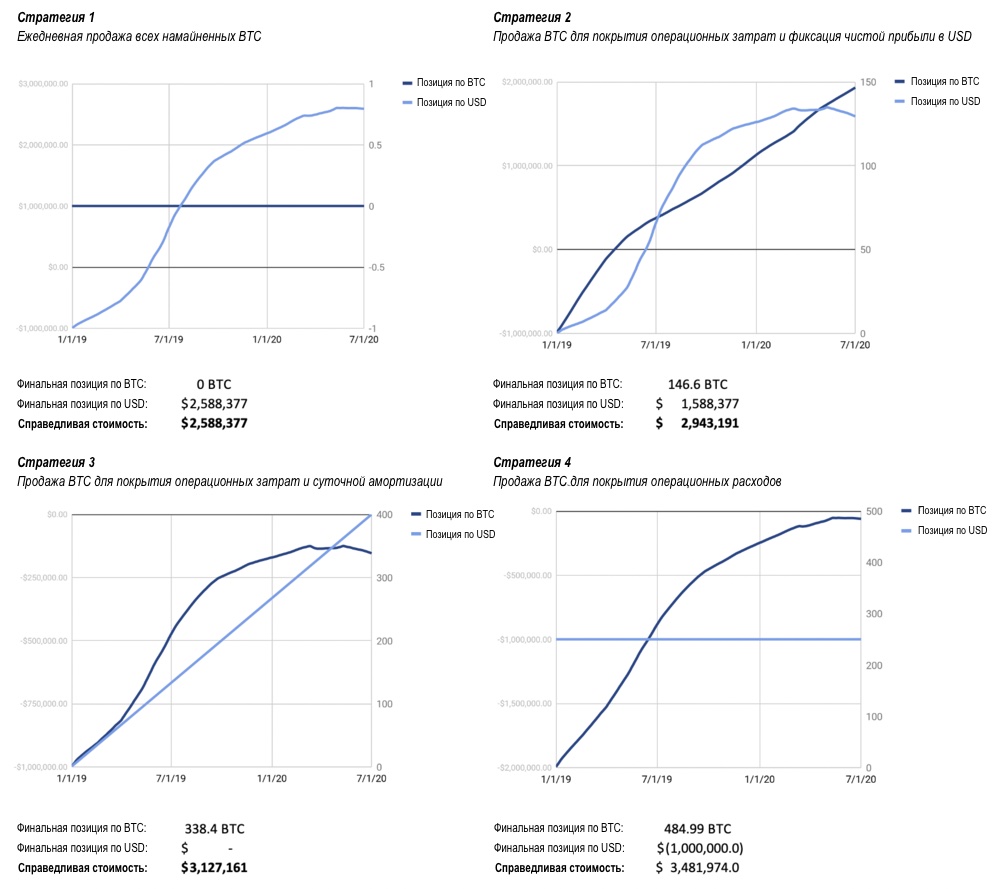

То, как операторы управляют денежными потоками, крайне важно. Разработка разумной стратегии продаж для противодействия изменениям рыночных условий имеет решающее значение для финансового успеха фонда/компании. Ниже я проиллюстрирую результаты четырех типичных стратегий:

Допущения:

- Дата начала: 01.01.2019

- Дата оценки: 01.07.2020

- Начальные инвестиции: $1.000.000

- Количество майнинговых машин: 4840 единиц S9, приобретенных по $206,6 за единицу. Обесцениваются линейно в течение 18 месяцев.

- Общая хеширующая мощность: 67 761 Тхеш/сек.

- Общее энергопотребление: 6389 кВт

- Общая стоимость электроэнергии: $0,04/кВт-ч.

Проиллюстрированные выше стратегии представляют различные аппетиты к риску для позиций по BTC/USD. Обратите внимание, что в другой рыночной среде стратегия, здесь приносящая наибольшую прибыль, может оказаться наименее прибыльной. Некоторые майнеры предпочитают вне зависимости от рыночных условий удерживать добытые монеты до тех пор, пока не будут абсолютно вынуждены их продавать. В зависимости от цели управляющего (накопление BTC или попытка максимизировать доходность в долларах), стратегию необходимо соответствующим образом оптимизировать. Майнинговые предприятия, располагающие опытными трейдерами, могут также продавать полученное вознаграждение и выкупать его обратно, когда цена монет снижается ниже их себестоимости, либо использовать комбинацию финансовых инструментов, таких как кредитование под обеспечение или фьючерсы на биткойн, для защиты от рисков снижения стоимости.

Проиллюстрированные выше стратегии представляют различные аппетиты к риску для позиций по BTC/USD. Обратите внимание, что в другой рыночной среде стратегия, здесь приносящая наибольшую прибыль, может оказаться наименее прибыльной. Некоторые майнеры предпочитают вне зависимости от рыночных условий удерживать добытые монеты до тех пор, пока не будут абсолютно вынуждены их продавать. В зависимости от цели управляющего (накопление BTC или попытка максимизировать доходность в долларах), стратегию необходимо соответствующим образом оптимизировать. Майнинговые предприятия, располагающие опытными трейдерами, могут также продавать полученное вознаграждение и выкупать его обратно, когда цена монет снижается ниже их себестоимости, либо использовать комбинацию финансовых инструментов, таких как кредитование под обеспечение или фьючерсы на биткойн, для защиты от рисков снижения стоимости.

Краткая сводка по классу хеш-мощностных активов:

В следующей части статьи я опишу внутреннюю логику переменных, определяющих тенденции в майнинге, и покажу, как рефлексивность проявляется на рынке хеширующей мощности. А также мы разберем циклические макропаттерны, возникающие в результате этих сложных взаимодействий, и проиллюстрируем их на реальных рыночных примерах.

В следующей части статьи я опишу внутреннюю логику переменных, определяющих тенденции в майнинге, и покажу, как рефлексивность проявляется на рынке хеширующей мощности. А также мы разберем циклические макропаттерны, возникающие в результате этих сложных взаимодействий, и проиллюстрируем их на реальных рыночных примерах.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.