Даниил Гаврилов

Московская биржа — крупнейший российский биржевой холдинг, созданный в 2011 году в результате слияния ММВБ и РТС. Компания занимает 14 место по капитализации среди публичных бирж и является 27 по счету в списке крупнейших фондовых бирж мира.

Московская биржа: история

Биржевое дело в России имеет богатую историю и традиции. Первые упоминания о купеческих новгородских объединениях встречаются в летописях 12-13 веков.

Новейшая история биржи начинается с возвращения в страну рыночной экономики.

Девяностые ознаменовались настоящим биржевым бумом - в какой-то момент по всей России насчитывалось более 1000 исключительно товарных бирж.

На этих биржах торговали чем не попадя. В ходу были лес, сахар, электроника, бумага, стройматериалы, хлеб, автомобили, компьютеры и множество других товаров.

А с 1993 года на биржах стали активно торговаться суррогаты ценных бумаг в том числе печально-известные билеты МММ

Примечательно, что в те годы торговля акциями компании Мавроди составляла примерно 40–50% оборота всех фондовых бирж России.

В 1992 году учреждается Московская межбанковская валютная биржа (ММВБ), которая стала центром организованной торговли валютой, а в 1995 г. начала свою деятельность Российская торговая система (РТС), на которой торговались акции первых приватизированных российских предприятий.

Московская биржа, какой мы ее знаем сейчас, образовалась в результате слияния этих двух площадок - ММВБ и РТС в 2011 году.

Московская биржа: структура бизнеса

Основные функции биржи - обеспечить участников торгов ликвидностью и гарантировать безопасность проведения сделок и сохранность средств инвесторов.

Это достигается благодаря подконтрольным организациям - НКЦ (Национальный клиринговый центр) и НРД (Национальный расчетный депозитарий)

НКЦ выступает продавцом для каждого покупателя и покупателем для каждого продавца и, соответственно, берет на себя все риски по заключаемым сделкам.

НРД обеспечивает учет и хранение ценных бумаг и денег участников торгов и переводит их между счетами.

Как вы видите все эти операции - ни что иное как посредничество. Биржа просто берет свою комиссию за предоставление вышеуказанных услуг и получает доход вне зависимости от того теряют или зарабатывают деньги ее клиенты. В этом вся прелесть бизнес-модели.

Чтобы в этом удостовериться, посмотрим на данные за первый квартал 2020 года:

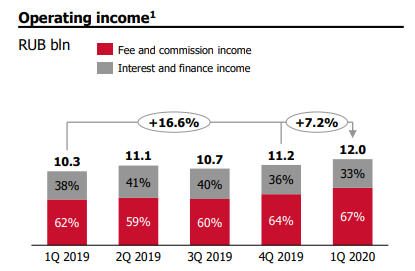

Рис. 1 Квартальная выручка группы. Наблюдаем серьезный рост в связи увеличением объемов торгов на фоне корона-кризиса

В то время как на рынках царила паника, индексы летали то вверх, то вниз, обороты на бирже росли, а следовательно росла и выручка (доход от операций).

В первом квартале 2020 года показатель вырос на 7,2% по сравнению с предыдущим кварталом и на 16,6% по сравнению с 1 кв.19 года.

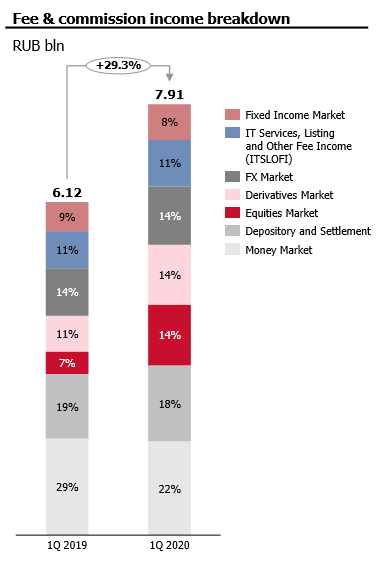

Комиссионный доход складывается из комиссий на рынке акций, облигаций, срочном, валютном и денежном рынках. По итогам первого квартал наблюдался рост доходов на всех площадках, за исключением денежного рынка, который не зависит от волатильности и является рынком межбанковского кредитования.

А также биржа берет комиссию за уже упомянутые выше расчетно-депозитарные услуги и ИТ-услуги, листинг и прочие операции:

Рис. 2 Структура комиссионного дохода группы. Больше всего выручки приносят денежный рынок и расчетно-депозитарные услуги.

Как вы могли заметить, помимо комиссионного биржа получает еще и процентный доход, который составляет 33% в структуре операционной прибыли, что в принципе не мало.

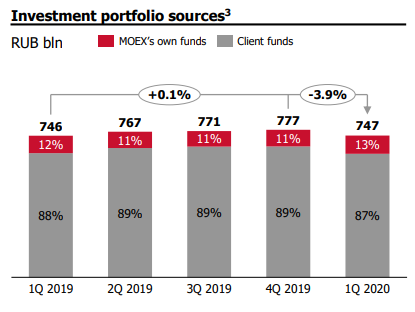

Этот процентный доход Мосбиржа получает преимущественно за счет средств клиентов:

Рис. 3 Структура инвестиционного капитала группы

Как это работает? Очевидно, что участники торгов не всегда держат свои средства в акциях. Долгосрочные инвесторы просто могут хранить рубли или валюту на счете, а краткосрочные трейдеры при торговле фьючерсами платят так называемое ГО или начальную маржу, которую компания размещает на депозитах в банках или в других фин. инструментах.

Помимо этого, в межбанковской среде существует распространенная практика под названием депозиты овернайт. Смысл в том, что банк или другая организация, обладающая запасом денежных средств может всего на одну ночь разместить свои активы в другом банке и получить на них небольшой процент.

Как вы понимаете, Мосбирже грех не воспользоваться возможностью и, размещая средства клиентов таким образом, компания получает доход даже в праздники и выходные дни.

Стоит отметить, что процентный доход сейчас находится и будет находится под давлением пока центральный банк продолжает снижать ставку. По итогам первого квартала бирже удалось нарастить чистый процентный доход на 2,1% за счет роста клиентских остатков и реализованных доходов от переоценки инвестиционного портфеля, но по итогам всего года мы, вероятно, здесь роста не увидим.

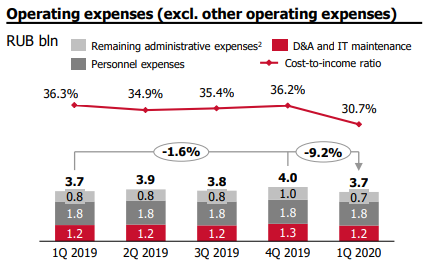

Более того, биржа не несет колоссальных расходов для того, чтобы поддерживать свою деятельность. Самой крупной статьей расходов являются расходы на персонал и по итогам 1кв. 2020 года операционные расходы оказались даже ниже чем 1 кв. 2019:

Рис. 4 Операционные расходы группы. Уменьшение в первом квартале связано с переходом на удаленную работу

Таким образом биржевой бизнес является не только стабильным, но и высокомаржинальным. Показатель ROS (отношение прибыли к выручке) за первый квартал составил 49%

Операционные показатели и перспективы MOEX

Теперь давайте подробнее рассмотрим операционные показатели компании и подумаем о перспективах развития сектора и самой Мосбиржи.

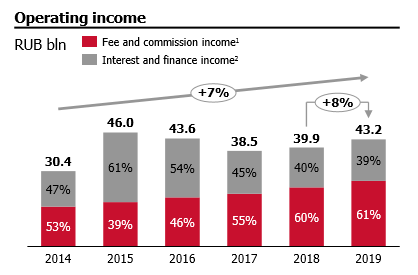

Средние темпы роста выручки за последние 6 лет составили 7% в год:

Рис. 5 Операционный доход группы по годам. Среднегодовые темпы роста составляют 7%

Но если отбросить данные 14 года, то в глаза бросается некоторая стагнация. Как вы можете заметить, еще в 15 и 16 годах в структуре выручки превалировали процентные доходы, что связано с высокой на тот момент ключевой ставкой.

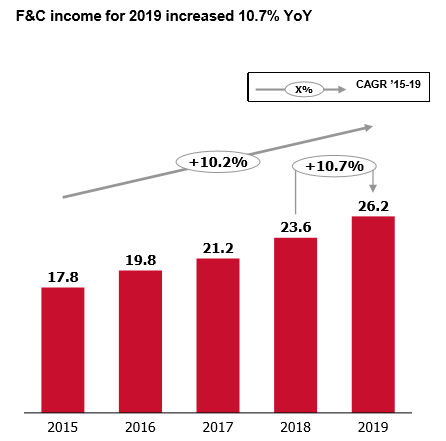

Последующее снижение ставки привело к сокращению доходов, но, как вы понимаете, эту часть выручки биржа контролировать не может, а вот комиссионные доходы может. И их среднегодовой темп роста мы наблюдаем на уровне 10,2% последние 5 лет:

Рис. 6 Комиссионных доход группы по годам. Среднегодовые темпы роста составляют 10,2%

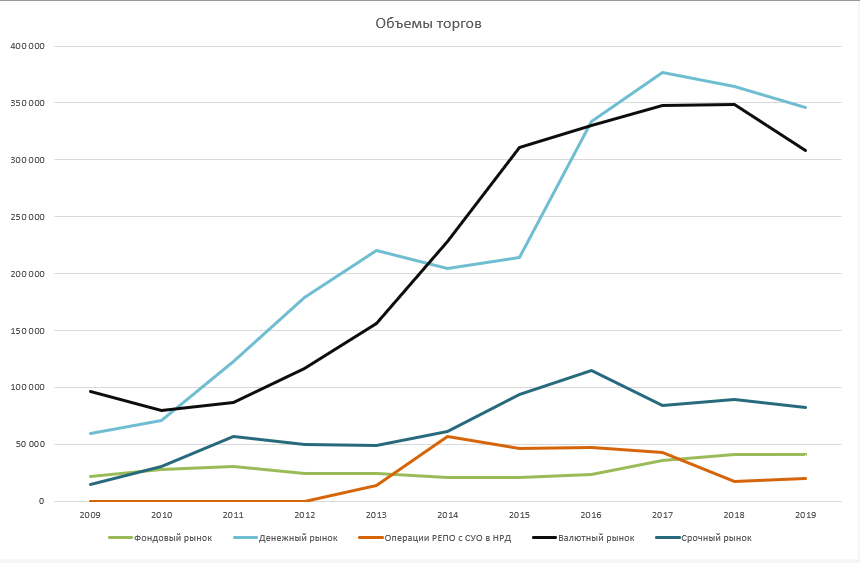

Рост происходит даже на фоне того, что объемы торгов на рынках последние три года снижаются:

Рис. 7 Объемы торгов на мос. бирже по годам. Самые большие объемы - на валютном и денежном рынках

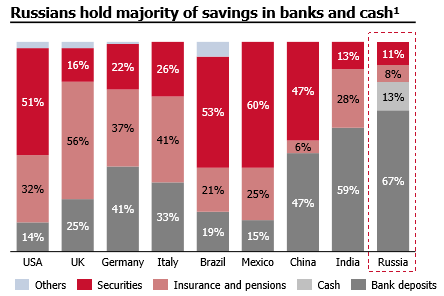

Но вернемся к совокупному доходу от операций. Менеджмент ожидает ускорение среднегодовых темпов роста показателя до 10% в следующие 4 года, и на то есть основания.

Как минимум следующий график свидетельствует о том, что Российский рынок - поле непаханное:

Рис. 8 Где жители разных стран хранят свои сбережения? Россия на последней строчке по кол-ву средств, инвестированных в акции.

Даже под подушкой люди держат больше, чем в акциях.

Агрессивная маркетинговая политика по привлечению инвесторов на биржу, которую начали проводить банки последние пару лет, определенно продолжит оказывать положительное влияние.

Из других драйверов роста можно выделить планируемое расширение инструментария, привлечение корпоративных клиентов и иностранных инвесторов, а также повышение ликвидности на торговых площадках. Например, биржа планирует реализовать линк с Шанхайской биржей золота и кросс-листинг бумаг с Шанхайской фондовой биржей.

Также можно отметить готовящийся запуск вечерней сессии на рынке акций, который запланирован на второй квартал.

В перспективе, все это может оказать положительное влияние на доходы компании.

Если немного отойти от российского биржевого рынка и посмотреть на то, как работают крупнейшие иностранные биржи, то бросается в глаза следующее - очень крупным источником дохода является сегмент - Data, в рамках которого биржи поставляют информацию о котировках, а также различную аналитику за отдельную цену.

У Nasdaq этот сегмент приносит 30,7% выручки, у крупнейшей в мире биржи ICE - чуть больше 34%, а у LSE вообще 39%.

Как вы понимаете, у Мосбиржи направление не развито совершенно, поэтому здесь дорога открыта.

Подытожим.

Выводы:

Почему стоит присмотреться к акциям?

- Бизнес стабильный и маржинальный. Биржа зарабатывает всегда - вне зависимости от того, теряют или получают деньги участники торгов.

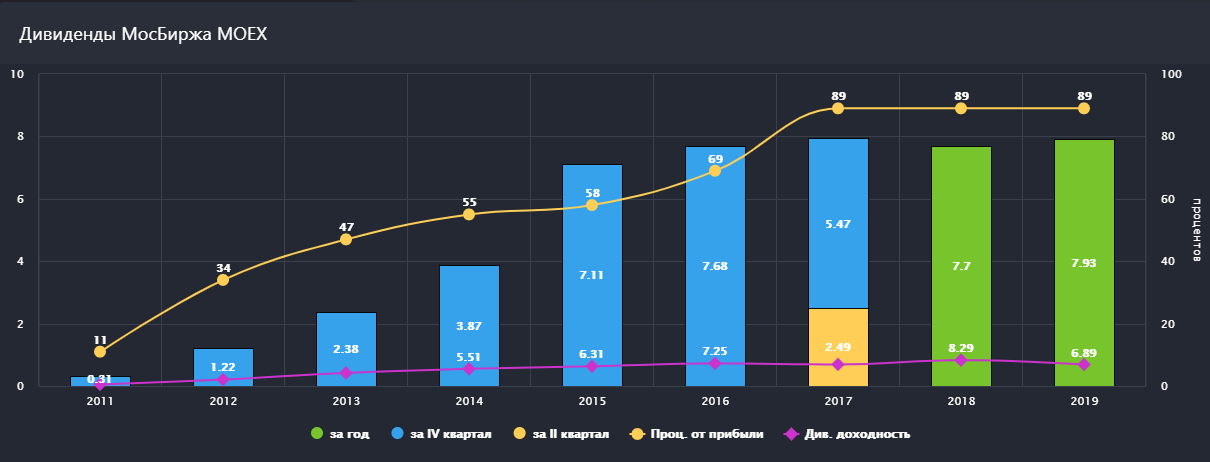

- Биржа платит хорошие дивиденды. По див политике выплаты составляют минимум 60% от чистой прибыли. Последние три года платили 89% от ч.п, и по итогам 2019 года выплата составит 7,93 рубля на акцию:

Рис. 9 Мосбиржа - дивиденды. Группа стремится выплачивать весь FCFE.

Правда на дивиденд попасть уже не удасться. Отсечка была 14 мая.

- На долгосрочном горизонте у биржи есть перспективы роста. Банки и брокеры продолжают приводить на рынок новых клиентов, а вот иностранного инвестора привлечь сложнее.

Слабые стороны акций Мосбиржи:

- Не самая привлекательная инвестиционная среда в нашей стране может создавать преграды для притока новых денег как на долговой рынок, так и на рынок акций.

- Под дивидендную отсечку биржу задрали очень высоко. Сейчас акции стоят дороговато.

- У биржи периодически случаются управленческие казусы (вспомним кражу зерна на 2,6 млрд в начале 2019 года), а сейчас висит угроза судебных исков, связанных с отрицательными ценами на WTI и колоссальными убытками трейдеров и брокеров. Пока резервы под это дело не создавали, но риск остается.

Как бы то ни было биржевой бизнес приносит и будет приносить деньги. Стратегия купил и забыл - возможно, лучший вариант торговли акциями Мосбиржи :)

Полезные ссылки:

https://quote.rbc.ru/news/article/5ebd0a979a794774ade909b2 - про иски к мосбирже в связи с уходом WTI в отрицательную зону

http://museum.moex.com/annals/09/index_start=1.html - очень подробная история биржевого дела в России

https://www.moex.com/s865 - отчетность биржи

https://journal.tinkoff.ru/guide/clearing/ - что такое клиринг

https://www.opentrainer.ru/articles/chto-takoe-nrd-i-nkts/ - как работают НКЦ и НРД