На сегодняшний день американские рынки на исторических максимумах. Безусловно, «акции роста» способны сполна вознаградить грамотного инвестора. Однако не следует забывать и о дивидендных историях, которые могут стать источником стабильных денежных потоков в пользу их держателей.

Говоря о дивидендах, следует отметить, что соответствующая доходность на американских рынках существенно ниже, чем на российских: 3-5% являются очень позитивным показателем. Это связано с более низкими ставками в США (ключевая ставка составляет 0,25-0,5%) и компенсируется более умеренными рисками.

Если говорить о технической стороне, то дивиденды в Америке, как правило, платятся раз в квартал. Бывают еще специальные выплаты и программы по обратному выкупу акций (buyback).

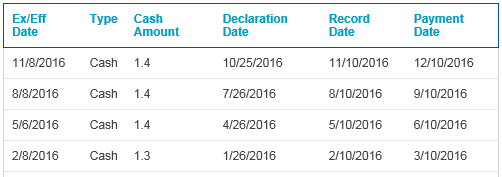

С процессом выплаты дивидендов связаны следующие временные точки:

• дата объявления (declaration date) - дата, когда совет директоров объявляет величину дивидендов;

• экс-дивидендная дата (ex-dividend date) - дата, начиная с которой акции продаются без права на получение объявленного дивиденда;

• дата закрытия реестра (record date) - дата составления списка лиц, имеющих право на получение дивидендов;

• дата выплаты (payment date) - дата, при наступлении которой акционер получает причитающиеся ему дивиденды.

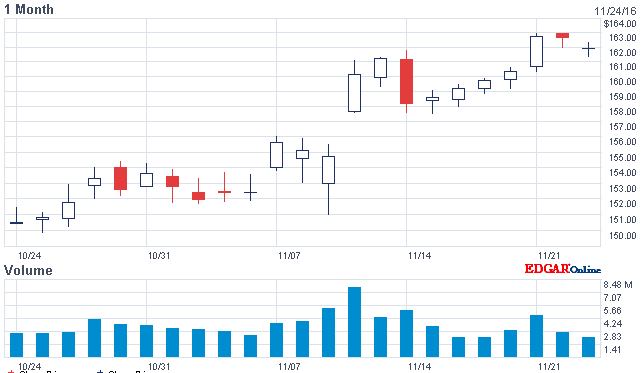

Данные точки хорошо видны на примере акций IBM, экс-дивидендная дата по акциям которого пришлась на 8 ноября.

В экс-дивидендную дату инвестор теряет право на получение текущего дивиденда, поэтому акции падают на соответствующую величину.

Если говорить о конкретных дивидендных историях на американском рынке, то следует отметить, что индекс Dow Jones состоит из достаточно консервативных акций, многие из которых весьма интересны с этой точки зрения.

Существует стратегия «Собаки Доу». В начале года берется 10 (из 30) акций индекса с наивысшей дивидендной доходностью. Из этих бумаг с равной долей формируется инвестиционный портфель, который ежегодно перебалансируется. Помимо того, что «собаки Доу» приносят инвестору неплохие, достаточно стабильные выплаты, бумаги эти еще, как правило, достаточно дешевы, с низкими показателями P/E. При этом их вхождение в DJIA является определенной гарантией солидного бизнеса. Подробней о стратегии см. «Собаки Доу» - лучшая порода на Wall Street».

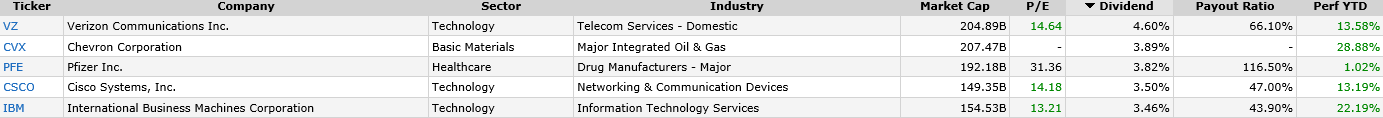

При этом наибольшей дивидендной доходностью в рамках DJIA сейчас обладают бумаги 5 эмитентов: Verizon Communications, Chevron, Pfizer, Cisco Systems, IBM.

Verizon Communications (NYSE: VZ) - один из ключевых игроков на американском рынке телекоммуникаций. Verizon зарабатывает на передаче данных с помощью проводной и беспроводной связи. Ему принадлежит треть американского рынка сотовой связи, а абонентская база превышает 140 млн человек. Несколько лет назад Verizon приобрел Online America, а недавно – и поисковый бизнес Yahoo. Дивидендная доходность акций – 4,6%.

Chevron (NYSE: CVX) – вторая после ExxonMobil интегрированная нефтегазовая компания США. На 20017-2018 года Chevron планирует сокращение расходов, чтобы капитальные затраты пришли в соответствие с его операционным денежным потоком. При этом будут продвигаться газовые проекты в Африке и Австралии. Отметим, что в своей программе Дональд Трамп обещал поддержку нефтегазовой индустрии США. Дивдоходность CVX – около 3,9%.

Pfizer (NYSE: PFE) - американская фармкомпания, одна из крупнейших в мире. Ее история насчитывает более 165 лет. Спрос на многие продукты Pfizer является неэластичным по доходам, так как люди не решают, болеть им или нет. Также наблюдается общий демографический тренд на постарение населения в развитых странах, который увеличивает значимость сектора здравоохранения. Солидные денежные потоки Pfizer дают ей возможность инвестировать в различные проекты и поглощать конкурентов, расширяя линейку перспективных препаратов. Дивидендная доходность бумаг по меркам развитых рынков достаточно велика и составляет около 3,8%.

Cisco Systems (NASDAQ: CSCO ) - американская компания, разрабатывающая и продающая полный спектр сетевого оборудования, включая корпоративные маршрутизаторы, серверы, IP телефонию и пр. Является крупнейшим в мире производителем сетевого оборудования. Активно развивается в сегменте «софта». Переориентация на производство программного обеспечения является приоритетом в трансформации в бизнес-модели Cisco. Компания развивает направления кибербезопасности, Интернета вещей, «облачных» технологий и пр. Надо понимать, что жизненный цикл «софта» намного ниже, чем у «железа». Компания намерена регулярно обновлять версии продуктов, а также использовать модель подписки. Дивидендная доходность бумаг составляет 3,5%. Учитывая солидные денежные потоки компании, пространство для позитивного маневра еще осталось.

International Business Machines (NYSE: IBM) – технологическая компания, сфокусированная на консалтинговых решениях и прочих услугах для бизнеса. Чтобы преодолеть падение выручки, корпорация активно переходит к быстроразвивающимся направлениям. Продвижение «облачных» сервисов, программного обеспечения для систем безопасности и средств анализа данных считаются «стратегическим императивом» IBM. При этом отделяются таким неприбыльные направления, как производство ПК, серверов и чипов. Дивдоходность акций составляет около 3,5%, при этом норма выплат IBM из прибыли – менее 50%, что является достаточно умеренной величиной.

Надо понимать, что некоторые из дешевых дивидендных акций могут быть отражением слабого бизнеса их эмитентов, своего рода ловушкой. Компании эти в перспективе не смогут поддерживать дивидендные выплаты. Были случаи, когда акции исключались из индекса. В связи с этим важна диверсификация.

В качестве фактора риска для дивидендных историй обозначим рост процентных ставок в США. Он уже начался на фоне победы Дональда Трампа. Также участники рынка верят в грядущее повышение ставок ФРС. В случае продолжения подобных тенденций богатые на дивиденды акции могут оказаться заметно менее привлекательными.

Тем не менее, Фед будет проводить монетарное ужесточение лишь в случае улучшения экономики. Иначе в следующем году мы увидим новую паузу в цикле. При этом в долгосрочном периоде покупка дивидендных бумаг посредством стратегии «Собак Доу», отчасти близкая идеалам Баффета, может порадовать дисциплинированных инвесторов неплохими доходами.

Оксана Холоденко, эксперт БКС Экспресс