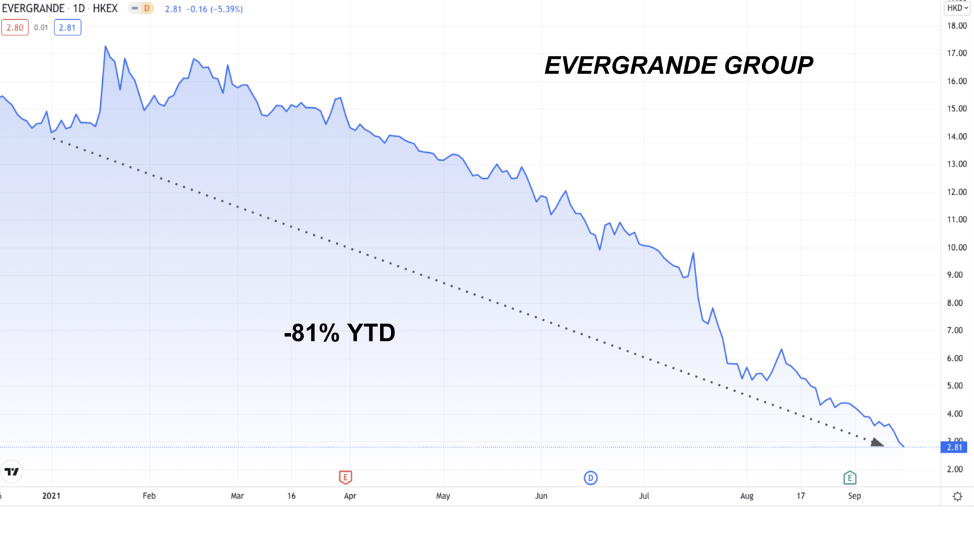

Акции Evergrande Group в настоящее время упали на 81% с начала года по мере углубления кризиса ликвидности. Имея почти $300 млрд долговых обязательств, крупнейшие китайские банки были уведомлены о том, что Evergrande, второй по величине девелопер недвижимости в Китае, не сможет выплатить проценты по кредиту 20 сентября.

Динамика акций Evergrande group, источник TradingView

Динамика акций Evergrande group, источник TradingView  Источник: Bloomberg

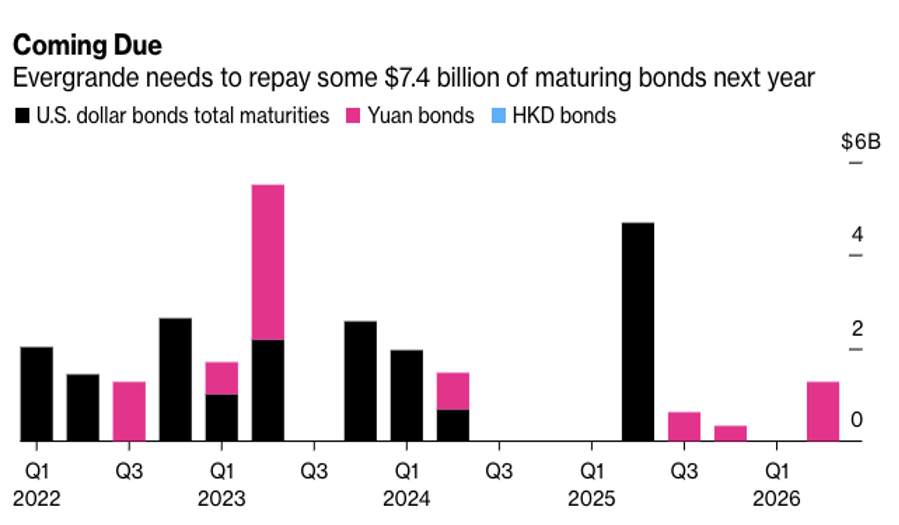

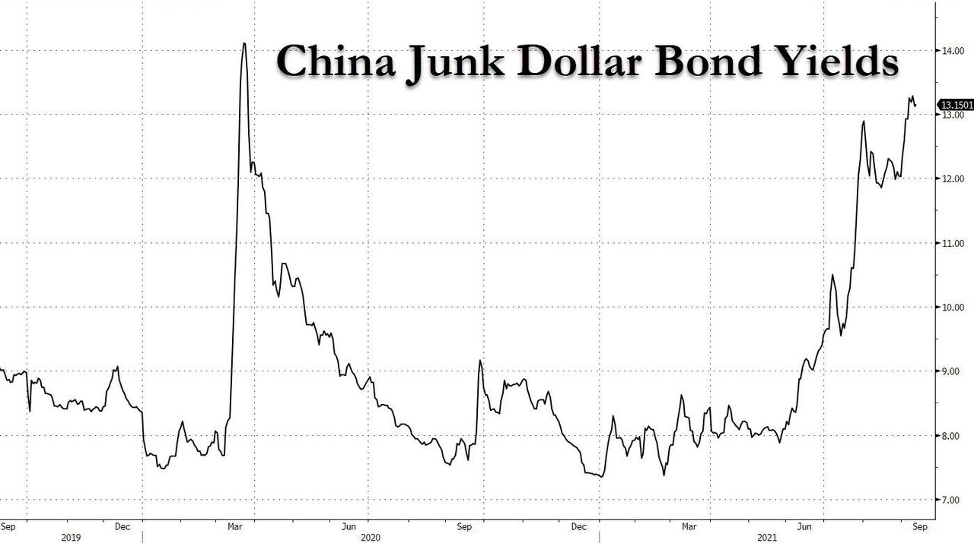

Источник: Bloomberg Это, безусловно, похоже на начало конца денежно-кредитной системы с частичным резервом, построенной на основе огромного долга и лёгкого кредита. Evergrande — одна из компаний с наибольшей задолженностью в мире, которая на протяжении многих лет наращивает обороты, чтобы продолжить экспансию на самый популярный рынок недвижимости в мире. Но теперь вечеринка закончилась, и долг должен быть оплачен. Evergrande не может продать активы достаточно быстро, чтобы даже покрыть свои процентные платежи.

Это тёмная сторона фиатного денежно-кредитного стандарта, подпитываемого долгами, который начинает ослабевать. Теперь у Китая остались варианты, очень похожие на те, с которыми Соединённые Штаты столкнулись с Lehman Brothers ещё в 2008 году (ликвидировав активы на $600 млрд): выручить Evergrande путём реструктуризации долга и попытаться ограничить потенциальные последствия экономического заражения или же дать им обанкротиться, переложив все последствия на инвесторов и причинив вред миллионам китайских домовладельцев?

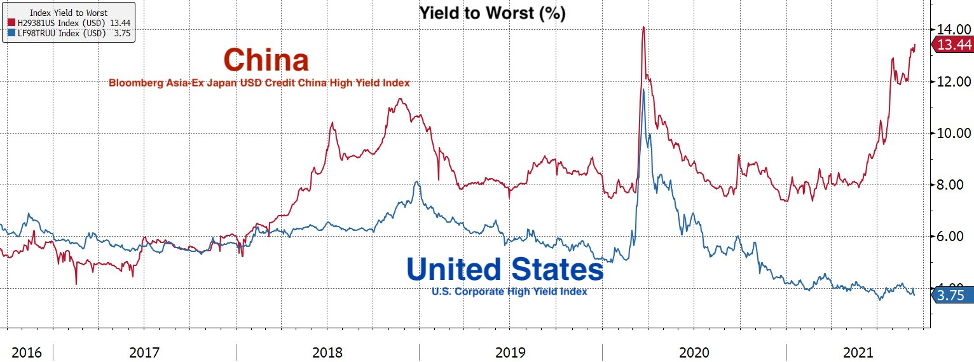

Посмотрим, какие побочные эффекты это окажет на китайскую экономику и мировые рынки. На данный момент доходность китайских мусорных долларовых облигаций достигает уровня, аналогичного тому, что мы наблюдали в разгар пандемии в марте 2020 года.

Доходность китайских мусорных долларовых облигаций, источник: Bloomberg

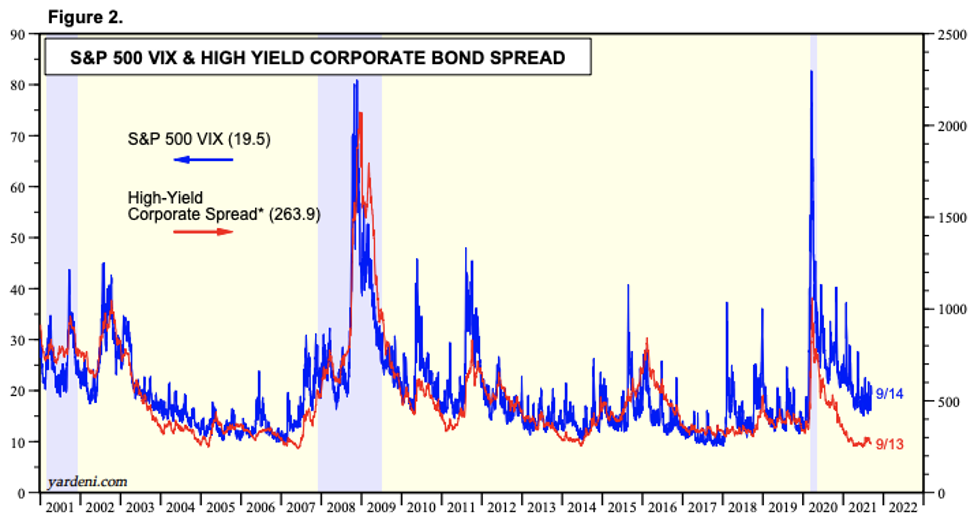

Доходность китайских мусорных долларовых облигаций, источник: Bloomberg Оффшорный долларовый рынок является одной из самых больших причин для беспокойства в мировой экономической системе, поскольку оффшорные долговые обязательства, деноминированные в долларах, часто находятся вне досягаемости Федеральной резервной системы. Заражение финансового рынка, потенциально вызванное Evergrande, вызовет глобальную каскадную ликвидацию коротких позиций по доллару, что приведёт к краху финансовых рынков, в которых задействован доллар, включая биткойн. Ниже приведены высокодоходные корпоративные кредитные спреды (доходность мусорных облигаций США минус доходность казначейских облигаций за 10 лет) и индекс S&P 500 VIX:

Источник: Исследование Ярдени, файл PDF

Источник: Исследование Ярдени, файл PDF VIX (Volatility Index) отражает ожидания рынка в отношении будущей волатильности в течение последующих 30 дней. Скачки индекса волатильности сопровождаются крупными распродажами и периодами неликвидности индекса акций, а в более широком смысле — финансовых рынков в целом. В то время как высокодоходные кредитные спреды в США всё ещё близки к рекордным минимумам, ситуация с Evergrande и последующие побочные эффекты могут быстро изменить это. В конечном счёте это должно быть решено правительствами и центральными банками аналогично тому, как решаются все кредитные кризисы: обесценивание валюты и монетизация долга (т. е. печатание денег).

Для сравнения, вот доходность на азиатском рынке мусорных облигаций по сравнению с рынком мусорных облигаций Соединённых Штатов:

Источник: Джек Фарли

Источник: Джек Фарли Будем следить за этой ситуацией в предстоящих статьях.

HODL-волны, как никогда, бычьи

Мы очень внимательно наблюдали за бычьей динамикой предложения биткойнов в течение последних нескольких месяцев, поскольку считаем, что это является фундаментальным фактором поведения цены на этом рынке. Процесс монетизации биткойна распространяется по мере того, как пользователи приобретают биткойн по цене, которую считают заниженной, и удерживают позицию, пока верят в актуальность этой идеи. Это снижает свободное обращение BTC или предложение, доступное на рынке, и, поскольку дополнительные участники также желают владеть активом, меньшее количество сатоши могут перемещаться. Закон спроса и предложения говорит о том, что в этом случае может произойти только одно: цена биткойна вырастет.

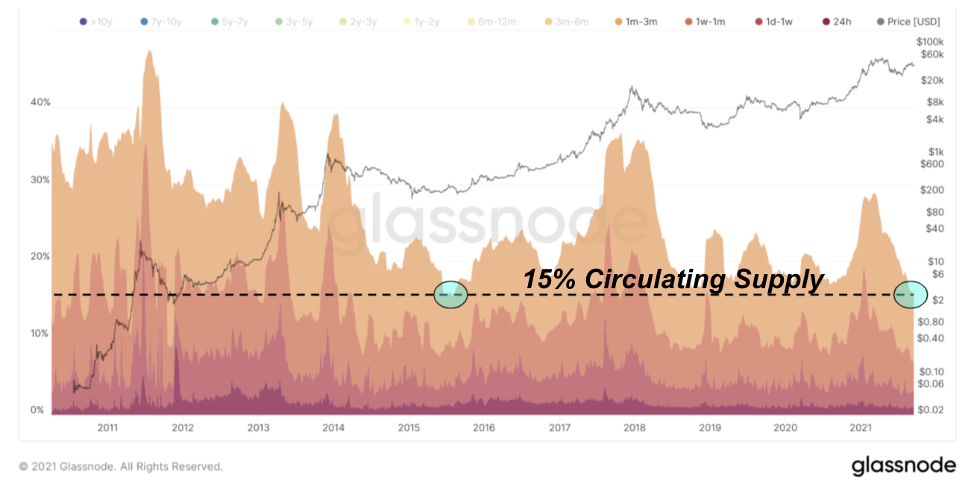

Рассмотрим некоторые последние данные о HODL-волнах, чтобы получить более полное представление об активности ходлеров.

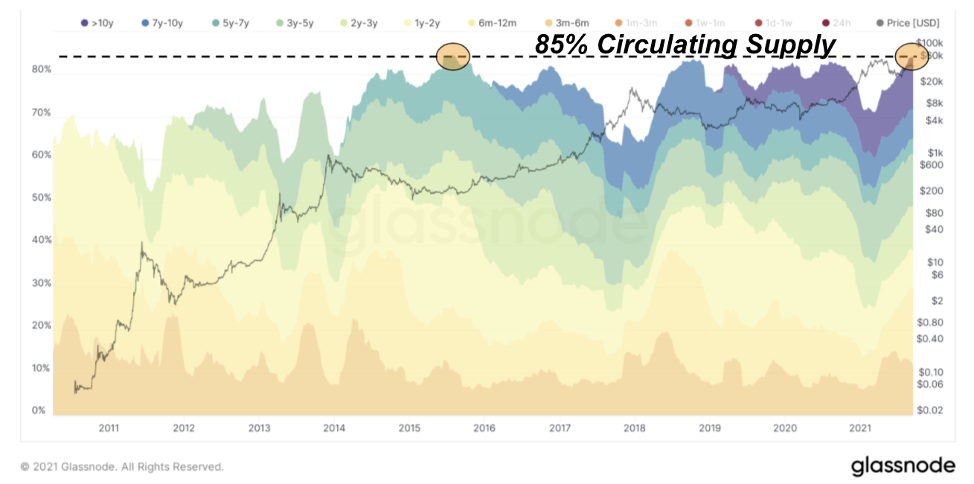

Процент предложения биткойнов, которые перемещались за последние три месяца, находится на рекордно низком уровне, в прошлый раз мы видели эти значения во времена медвежьего рынка 2015 года. Иными словами, 85% циркулирующего предложения биткойнов не меняли адреса за последние три месяца, что является рекордным показателем (как и в 2015 году).

Ниже приведены те же данные, но рассмотренные с разных сторон:

Биткойн: HODL-волны (возраст монет менее трёх месяцев)

Биткойн: HODL-волны (возраст монет менее трёх месяцев)  Биткойн: HODL-волны для монет старше трёх месяцев

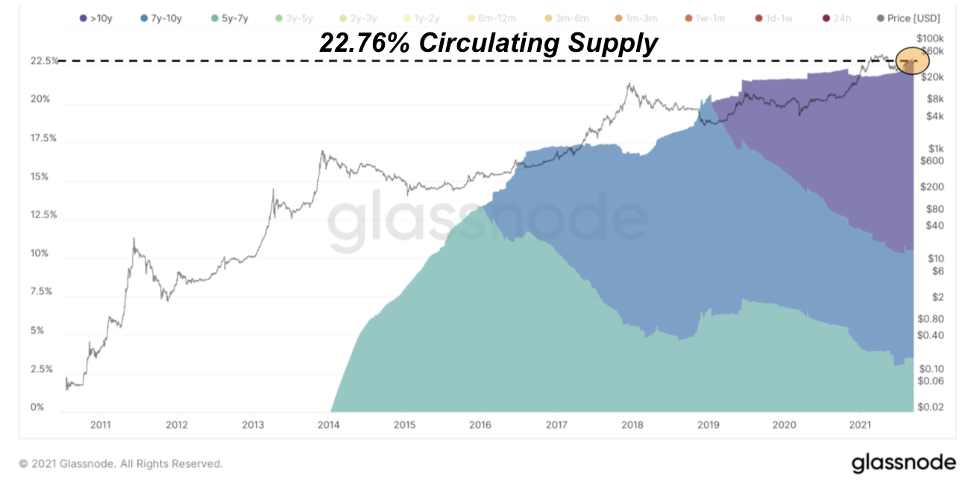

Биткойн: HODL-волны для монет старше трёх месяцев Аналогичным образом, предложение монет, которые в последний раз перемещались более пяти лет назад, достигло рекордного уровня, составив 22,76% от циркулирующего предложения. Хотя, несомненно, отчасти это можно объяснить потерей монет (фиолетовая полоса предложения соответствует монетам, в последний раз перемещавшимся более 10 лет назад), тем не менее это способствует динамике стороны предложения, которая в настоящее время наблюдается на рынке. Запас монет, которые не перемещались более 10 лет, составляет примерно 2,25 млн BTC, и большая их часть, предположительно, может считаться потерянной, в том числе упоминаемый Сатоши 1 млн BTC (который никогда не перемещался).

Биткойн: HODL-волны для монет старше пяти лет

Биткойн: HODL-волны для монет старше пяти лет Тезис биткойна прост:

Мы являемся свидетелями роста формирующегося глобального денежно-кредитного актива, подобного которому никто из нас никогда не видел. Процесс монетизации биткойна — это возможность, которая предоставляется только один раз, и с точки зрения теории игр, единственный выбор — играть (приобретать и удерживать биткойны).

Такие ситуации, как случай с Evergrande, и любые возможные побочные эффекты, которые в результате могут возникнуть, являются потенциальными сбоями в процессе (любая распродажа на финансовых рынках будет разворачиваться аналогично марту 2020 года) и, возможно, могут предоставить чрезвычайно привлекательные возможности для покупки.

Это не наш базовый сценарий, но это то, что возможно рассмотреть в будущем.

Откладывайте сатоши, или это сделает кто-то другой.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

Источник